▶ 投信の仕組み

❽ 投信の中身は「悲喜こもごも」!

「中身」のひとつひとつを気にしすぎない。平均でのんびり!

マネタンは食事の準備中。ウォレッタの苦手なピーマンも、細かく刻んで使うことに。

ウォレッタは気付かずおいしく食べてくれました。

たくさんの具材と一緒になると、味への影響も気にならなかったみたいですね。

実はこれ、投信も同じです。

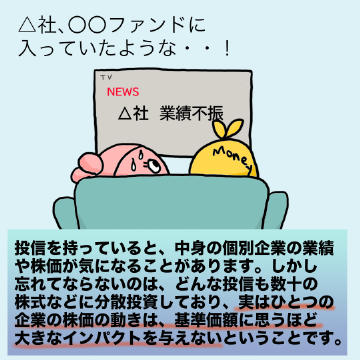

投信を持っていると、中身の個別企業の業績や株価が気になります。

しかし忘れてならないのは、どんな投信も数十の株式などに分散投資しており、実はひとつの企業の株価の動きは、基準価額に思うほど大きなインパクトを与えないということです。

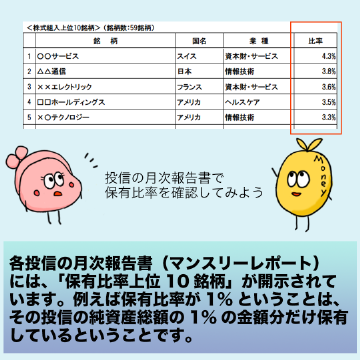

各投信の月次報告書(マンスリーレポート)には、「保有比率上位10銘柄」が開示されています。

例えば保有比率が1%ということは、その投信の純資産総額の1%の金額分だけ保有しているということです。

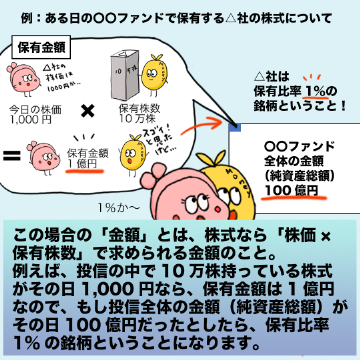

この場合の「金額」とは、株式なら「株価×保有株数」で求められる金額のこと。

投信の中で10万株持っている株式がその日1,000円なら、保有金額は1億円なので、もし投信全体の金額(純資産総額)がその日100億円だったとしたら、保有比率1%の銘柄ということになります。

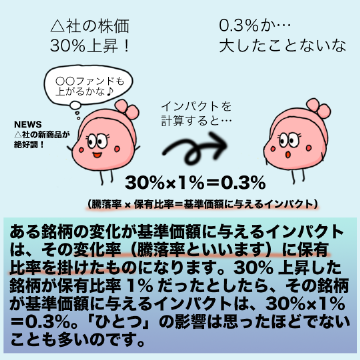

ある銘柄の変化が基準価額に与えるインパクトは、その変化率(騰落率といいます)に保有比率を掛けたものになります。

30%上昇した銘柄が保有比率1%だったとしたら、その銘柄が基準価額に与えるインパクトは、30%×1%=0.3%。

「ひとつ」の影響は思ったほどでないことも多いのです。

こうしたインパクトの全銘柄分の合計が、その日の基準価額の変化率となります。

当然、高い保有比率の銘柄が大きく動くことが、最も大きく基準価額を動かします。

しかし、すべてが上がったり下がったりすることは滅多にありません。

複数資産に分散するバランス型ならなおさら。

株式の合計が下がっても、債券の合計は上がっているといったことが起こります。

つまり、投信の中身は上がったり下がったりと日々「悲喜こもごも」ですが、結局のところ基準価額はそれらプラスとマイナスを合計した分しか動きません。

「あまり中身を気にしても仕方ないさ。それらの平均をのんびり持っていくのだから」くらいの大らかさが大切といえます。