☚ TOPに戻る

Q. テーマファンドはダメと聞きました

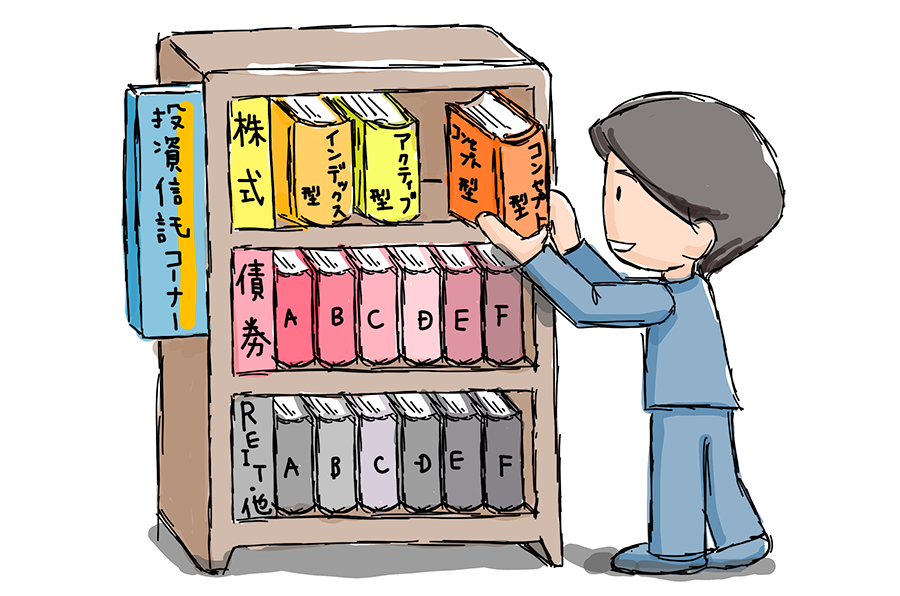

「インデックスファンド」がよくて「テーマファンド」がダメだという意見もデファクトになっているようだ。テーマファンドとは、グローバル・ロボット関連株式ファンド(架空の名前です)とか、世界AI関連株式ファンド(架空の名前です)とかといった、特定の技術やコンセプトをたて、その観点から選んだ株式を買うタイプのファンドのことだ。そしてこの対比におけるインデックスファンドとは、「世界先進国株式インデックスファンド」(架空の名前です)などのように、業種や技術などを絞り込まずに幅広い業種と企業をガバッと押さえるタイプのファンドだ。

この質問に対する答えは、「確かにテーマファンドには要注意なものも多いが、世界株式インデックスが“安心の一択”という妄信の方がどちらかというと要注意」だ。

全産業を広く、時価総額比重で押さえるインデックスへの投資は、決して長期資産形成の唯一解ではない。時価総額とは「株価×発行済み株式数」のことであり、多くの株式を発行する大企業の株価が人気になって高くなれば、掛け算結果である時価総額は大きくなる。多くのインデックスの算出方法は、世界中の企業をこの時価総額の比率に合わせて買ったとみなして計算する「時価総額比重」のやり方だ。

ご存知の方も多いかもしれないが、代表的なインデックスの上位にはアップルやアマゾンやフェイスブック、グーグルなど有名IT企業がズラリと並ぶ。昔から評論家が「テーマファンドがダメだ」と言ってきたのは、「市場で過熱したITテーマのファンドなんか買うとヤケドするよ」というロジックが多かったが、今主要なインデックスで起こっているのはまさにそれだと言えるかもしれない。

もちろんこれら企業は、今後もビジネスモデルを進化させながら、大企業批判や規制強化をかいくぐりながら、さらに株価を上げていく可能性がある。だからこそ皆は株を買っているのだ。だから今回の質問に対するさらなる答えは、「単にテーマはダメでインデックスがいいという意見はまったくもって古い。ただ、どう見ても思い付きのテーマや“人マネ”みたいな薄っぺらいテーマファンドも存在するのは事実なので、それらは絶対に避けなければならない」ということになる。

差し当たり分かりやすいノウハウとしては、「まったくの新ファンドは避ける」という決め事でもいいかもしれない。上に述べた“人マネ”みたいなファンドが新ファンドとしてドンドンでてくるのは確かにいただけない。しかしだからといって、「運用実績が3年ないと、5年ないといけない」という意見も、この場合には当てはまらない。3年や5年ないと分からないのは、指数を意識してプラスアルファを出す、伝統的な(指数意識型の)アクティブファンドのファンドマネージャーの能力であって、テーマファンドの良し悪しにもその常識をあてはめる考え方は的を外した意見だ。

ぜひ「骨太のメガトレンド」(日興アセット用語)に投資しよう。5年後、10年後に世の中は大きく変わっているだろう。その過程で大きく成長する企業たちを自分の資産形成にまんまと活かしたい。そうしたメガトレンドだと思えるファンドを見つけられたら、運用実績が半年であろうと1年であろうと買えばよい。未来に向けた投資において、過去の運用実績で何を測ろうというのか、ということだ。

本コラムは私が書きました。

今福 啓之(いまふく ひろゆき)

日興アセットマネジメント マーケティング共同グローバルヘッド。1990年野村證券入社。支店営業、研修部、金融法人部を経て2000年にフィデリティ投信入社。2007年に日興アセット入社。2014年ピクテ投信マーケティング担当執行役員を経て2016年より再び日興アセット。日本証券アナリスト協会検定会員、日本FP協会認定会員

☚ TOPに戻る