初心者3分シリーズ:投信イチから編

史上最大の下げ幅?――私の投資信託は大丈夫?

今福 啓之

日興アセットマネジメント

当「20年後ラボ」は「これから投資信託を始めよう」または「始めたけど自信ないんだよね」という人に向けて、投信メーカーならではのちゃんとした内容を、でも社員個人の考えを自由にカジュアルにお届けしたい、というサイトです。

・・・なのですが、どうしても皆、長くなりがち。そこで通常のコラムとは別に、3分で読めるくらいのショートシリーズを立ち上げました。さて短く書けますかどうか。

2024年8月5日、日経平均が1日で約4,500円下がりました。翌日の新聞やニュースでは「日経平均、史上最大の下げ幅!」とセンセーショナルに報道され、「えぇ、史上最大!?」と驚いた人も多かったのではないでしょうか。

昔からメディアは「史上最大の下げ幅」とか「今年最大の上げ幅」といった表現を使うのですが、私はこれは問題アリだと思っています。

もうお分かりだと思いますが、「幅(金額)で言ってどうするの?」という話です。日経平均が1万円の時の1,000円と4万円の時の1,000円では意味がまったく違いますから。

日経平均に限らず、株価も投資信託の基準価額も、投資にまつわる変化は「幅」でなく、必ず「率」で語らなければなりません。

日経平均が1万円の時の1,000円は10%ですが、4万円の時なら1,000÷40,000(×100)ですから2.5%です。このように「幅」でなく「率」で見れば正確な理解と冷静な判断をすることができるようになります。

今後もきっと、上にも下にも大きな「幅」の変化を見る日や期間があるはずですが、必ず「率」の方で考えるという癖をつけておきましょう。

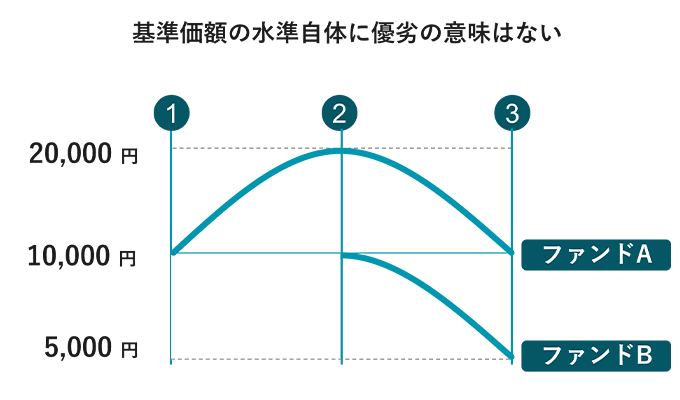

これに絡んでもうひとつ。「投資信託の基準価額の水準自体に意味はない」ということを付け加えておきたいと思います。投資信託の基準価額には3,000円のものも30,000円のものもありますが、その3,000や30,000に優劣の意味はない、という話です。

知っている人からすると当たり前かもしれませんが、初めて投資信託に接する方の中には、「同じS&P500のインデックスファンドを買うなら、基準価額が低い方がいいかも」と思う方が少なからずいるようです。

ほとんどの投資信託は基準価額10,000円で誕生します。その「誕生日」が違うなら、今日時点の基準価額の居所が投資信託によってまったく異なるのは当然のこと。

この絵のように、①で誕生した「ファンドA」の基準価額は今10,000円で、②で誕生したファンドBは今5,000円ですが、両者が同じ指数に連動するインデックスファンドなら、③の今、私たちはどちらを買っても期待できる成果は同じです。

この後、連動対象の指数が1割上がるのなら、ファンドAの基準価額は11,000円になるでしょうし、ファンドBは5,500円になるはず。投じたお金が100万円なら、両方とも110万円になっているので、両者に優劣はありません。

これも先ほどと同じですね。「幅」の印象に惑わされず「率」で冷静に。

今福 啓之

日興アセットマネジメント