調査ファイル #6

Tracers S&P500配当貴族インデックス(米国株式)

2023年、負けてんじゃん!!

2023年に入ってからS&P500指数に負けている配当貴族。

どういうことなのかキッチリ教えてくださいよ!

調査報告

S&P500指数もS&P500配当貴族指数も良い指数。勝ち負けだけで語るのはやめましょう。

| 日興アセット 非公式キャラクター |

青い人 |

みなさん、こんにちは。日興アセットマネジメント非公式キャラクター、青い人です。

早速いきますよ。言っちゃいますよ。いいですか?非公式だから、言いますよ?

S&P500配当貴族指数ってさー。2023年に入ってから、S&P500指数に負けてんじゃん!

| 日興アセット 資産運用サポート部 |

阿部 慎太郎 |

怖っ。まあでも、そう思っている人も結構多いと思うので、今日はしっかり説明しますね。

まぁ、阿部ちゃんが話してくれるなら、聞くわ。

ありがとう!まず結論。「どっちも良い指数です。勝ち負けだけで語るのはやめましょう」ということです。

まーた、そういうこと言う・・・。

いやいや、聞いてよ。同じ「S&P500」という銘柄群の中から、時価総額を大きい順にウエイト付けして計算したのが、「S&P500指数」だったよね。

うん。

“連続増配”を切り口にピックアップした銘柄を均等配分で計算したのが、「S&P500配当貴族指数」でしたよね。

そうそう。そうでした。

だから、どっちも良い指数なのです。元々はS&P500という同じグループの構成員だったから、米国を代表する企業たちだよね。

ううぅ。

じゃあ、もう少しだけ言うと、その時々の市場環境によって、「どちらかが良い時と悪い時」はあります。でもそれって、ざっくり言って繰り返します。

だからもう一回結論。どっちも良い指数です。

「両方をノンビリ長く持っていよう。」というスタンスの人が、きっと正解なのだろうね。

まあ、前からそんなこと言っていたよね。

#3- え?アクティブファンドなの?

じゃあ、少しだけデータ見せますね。

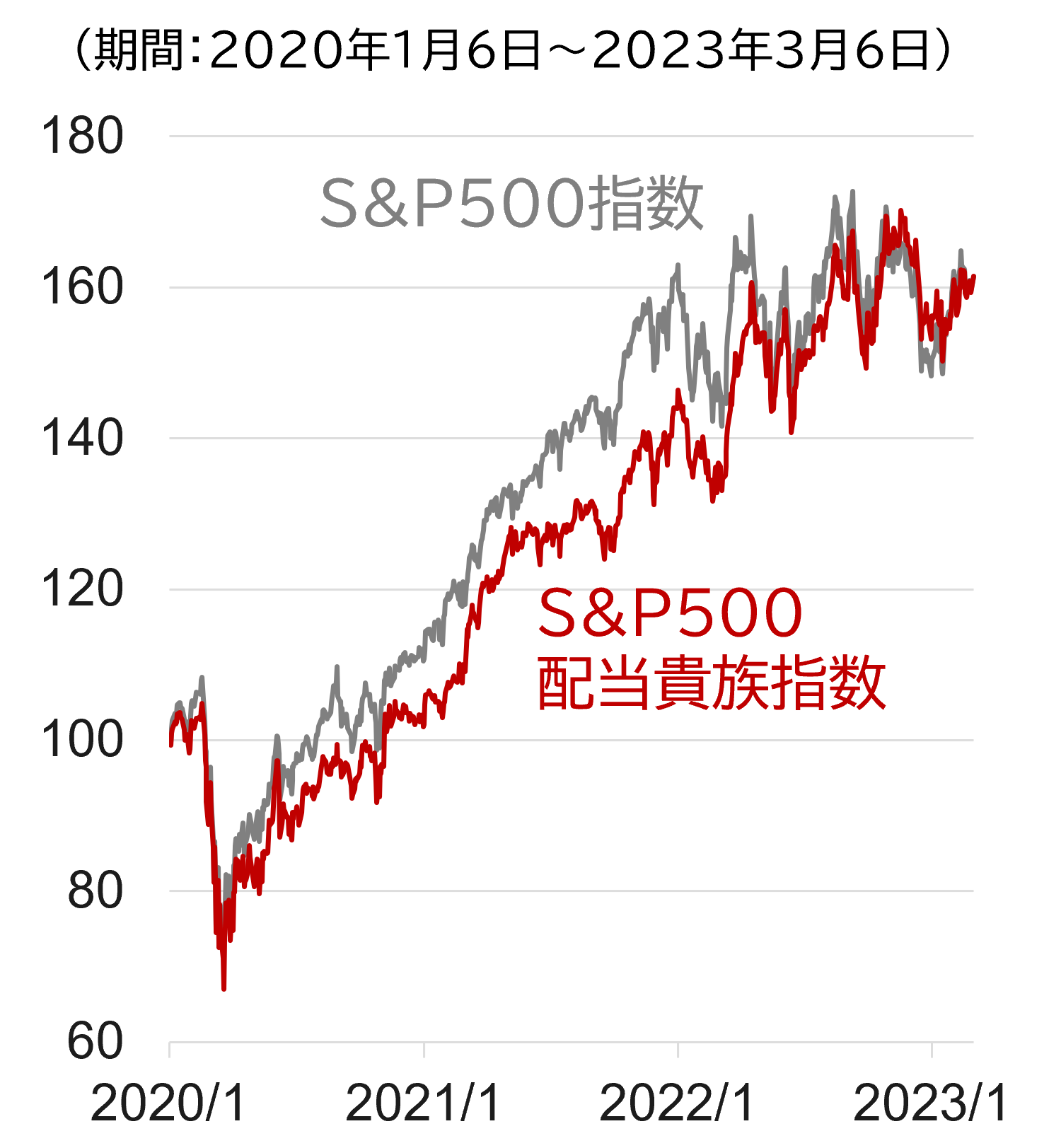

これ、2020年1月の初日から足もとまでの両指数の推移なのだけど、コロナ・ショック後から急激な右肩上がりですね。

巨大ハイテク銘柄などがよく上昇したので、それらの比率が高いS&P500指数の上がり方がスゴイよね。

S&P500配当貴族指数とS&P500指数の推移

●グラフ起点を100として指数化●S&P500配当貴族指数およびS&P500指数共に税引後配当込み、円換算ベース●ベンチマーク「S&P500配当貴族指数(税引後配当込み、円換算ベース)」はあくまで参考情報であり、当ファンドの運用実績ではありません。●参考で掲載したS&P500指数は、当ファンドのベンチマークではありません。●信頼できると判断した情報をもとに日興アセットマネジメントが作成●上記は過去のものであり、将来の運用成果等を約束するものではありません。

でも赤いS&P500配当貴族指数も上がっているね。

そうそう。S&P500のランキング上位にいるようなハイテク系ではなくて、生活に根差した銘柄などが多いS&P500配当貴族指数なのだけど、その割にS&P500指数に負けず劣らず頑張っているよね。

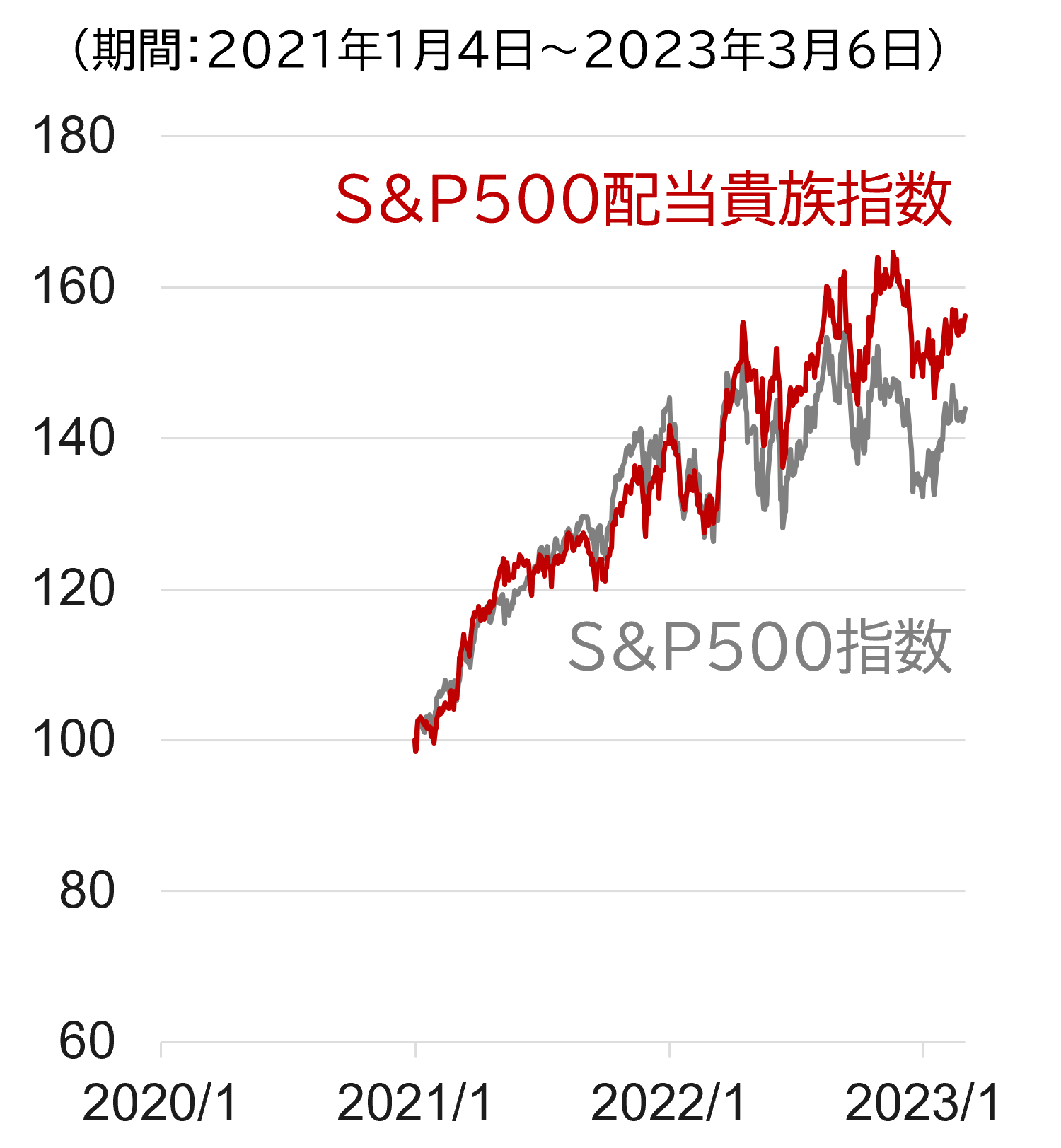

で、これがスタートを1年後の2021年1月の初日からにしたグラフ。エンドは同じ、足もとまで。

S&P500配当貴族指数とS&P500指数の推移

●グラフ起点を100として指数化●S&P500配当貴族指数およびS&P500指数共に税引後配当込み、円換算ベース●ベンチマーク「S&P500配当貴族指数(税引後配当込み、円換算ベース)」はあくまで参考情報であり、当ファンドの運用実績ではありません。●参考で掲載したS&P500指数は、当ファンドのベンチマークではありません。●信頼できると判断した情報をもとに日興アセットマネジメントが作成●上記は過去のものであり、将来の運用成果等を約束するものではありません。

ほぉ。

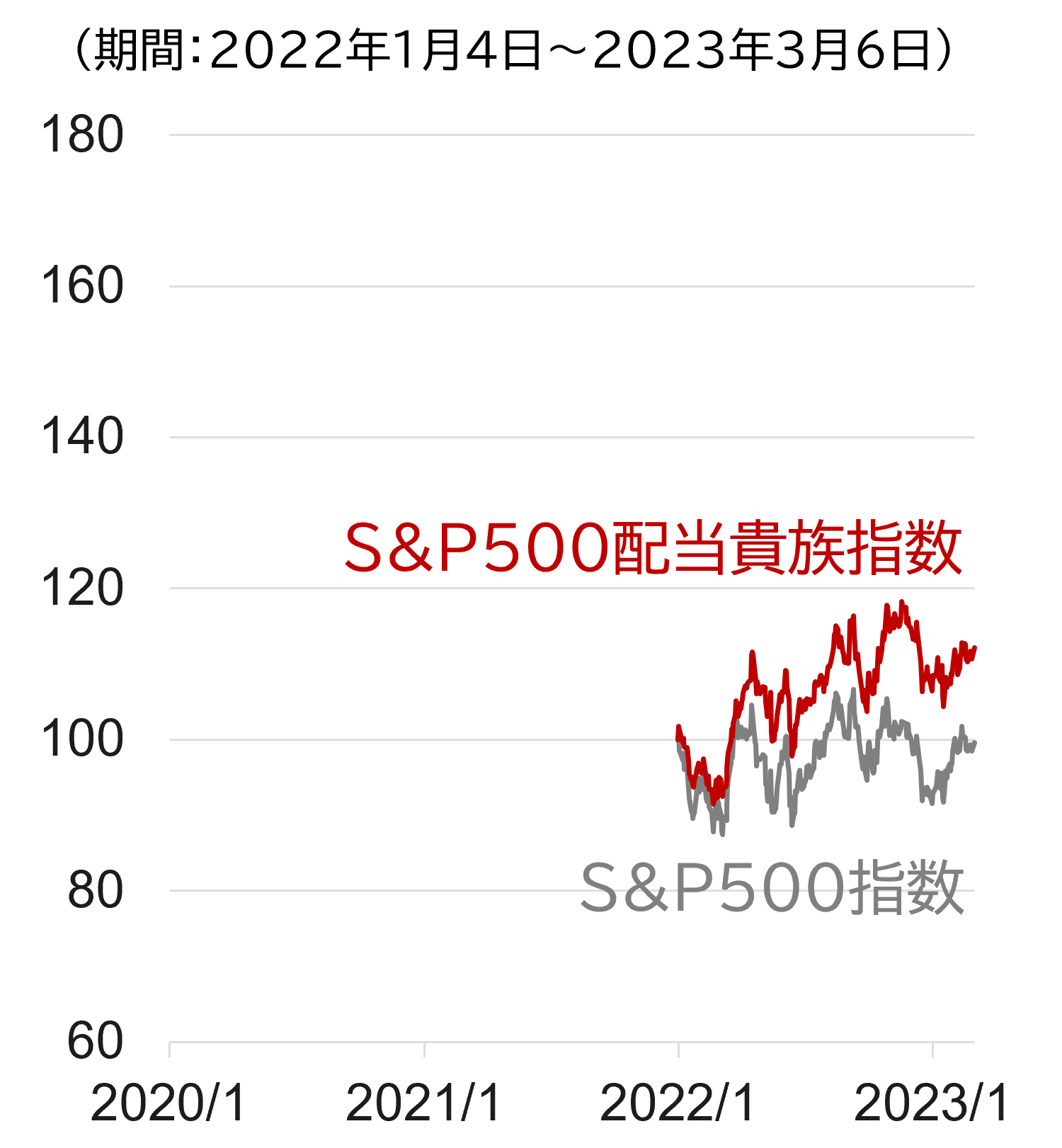

はい、では次。これがもう1年後から始めたグラフ。

スタート位置が変わったことで、見え方が変わったのがわかるよね。

2022年はハイテク銘柄に厳しい環境だったから、S&P500指数よりS&P500配当貴族指数の方が良かったってわけ。

S&P500配当貴族指数とS&P500指数の推移

●グラフ起点を100として指数化●S&P500配当貴族指数およびS&P500指数共に税引後配当込み、円換算ベース●ベンチマーク「S&P500配当貴族指数(税引後配当込み、円換算ベース)」はあくまで参考情報であり、当ファンドの運用実績ではありません。●参考で掲載したS&P500指数は、当ファンドのベンチマークではありません。●信頼できると判断した情報をもとに日興アセットマネジメントが作成●上記は過去のものであり、将来の運用成果等を約束するものではありません。

だから21年スタートと22年スタートだと赤い線が上になっているわけね。

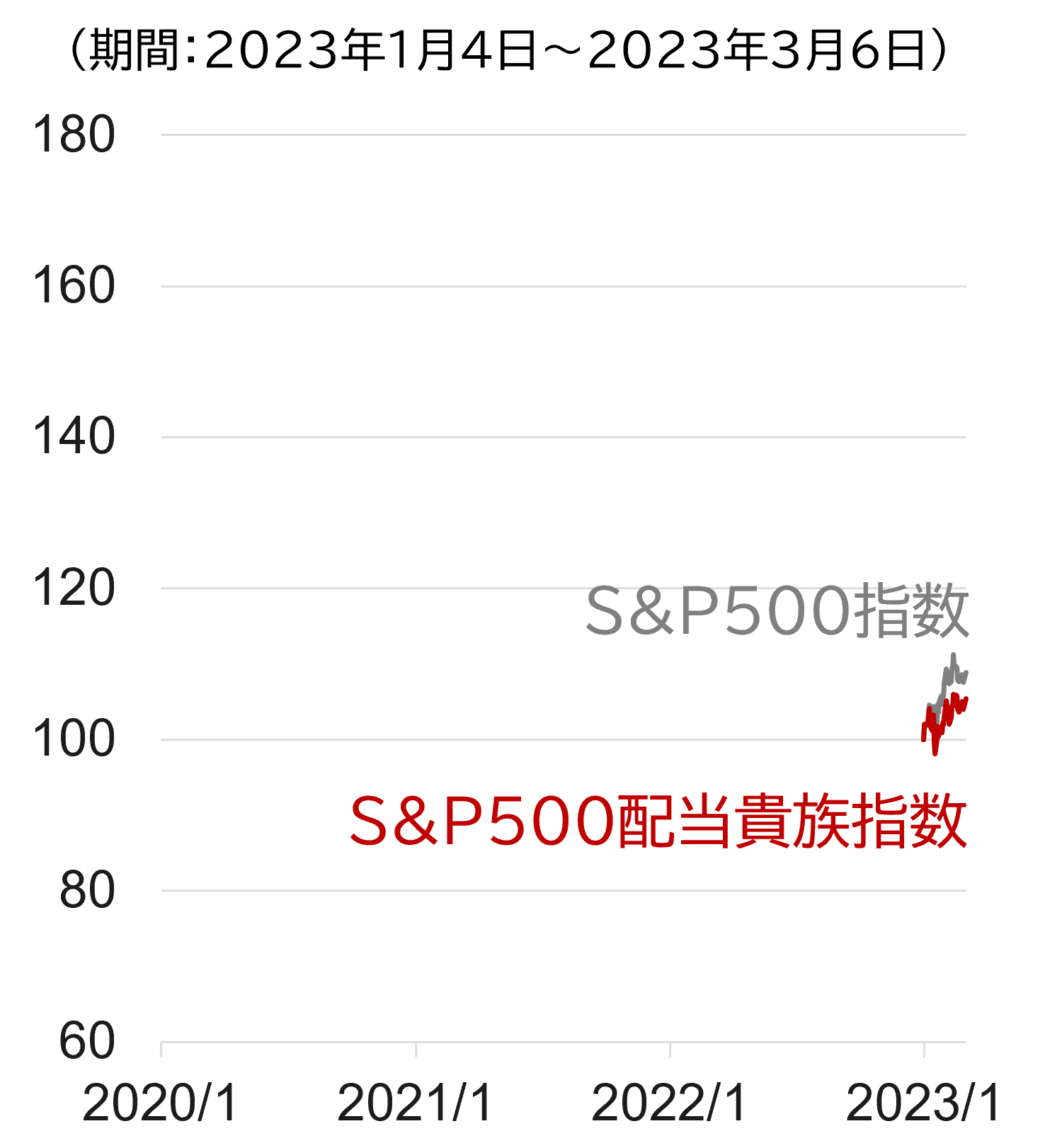

そうそう、それでこれが最後。2023年の1月初日から足もとまでがこれ。

S&P500配当貴族指数とS&P500指数の推移

●グラフ起点を100として指数化●S&P500配当貴族指数およびS&P500指数共に税引後配当込み、円換算ベース●ベンチマーク「S&P500配当貴族指数(税引後配当込み、円換算ベース)」はあくまで参考情報であり、当ファンドの運用実績ではありません。●参考で掲載したS&P500指数は、当ファンドのベンチマークではありません。●信頼できると判断した情報をもとに日興アセットマネジメントが作成●上記は過去のものであり、将来の運用成果等を約束するものではありません。

ちっちゃ。みじかっ。

2023年の年初からは、2022年とは打って変わってハイテク銘柄の方が、より上がったんだよね。だから、S&P500指数の方が「出だしダッシュ!」って感じ。

でも青い人が言う通り、すごく短いグラフなんだよね。最初のグラフからの時間軸で見れば、とても短い期間の比較だよね。そもそも勝ち負けじゃないって上に、さらにこんな短期の勝ち負けで良し悪しを語るのは、やっぱり意味がないと思います。

でもさー、とか言いながら日興アセットって、2022年12月~2023年3月の間、毎週2つの指数の推移をTwitterで流してない?あれはナニ!

●日興アセットマネジメント 公式Twitter

https://twitter.com/NikkoAMofficial

あぁ、あれね。あえて週単位で比べることで、2つの指数の性格の「違う点」と「似ている点」への理解が一層進むだろうと思って、毎週週初に出してきたやつですね。

なるほど。だから配当貴族が勝っている週だけじゃなく、負けている時もツイートしていたのか。日興アセット、真面目!

両方ともアメリカの優等生の集団だから、どっちも素晴らしい。多くの人に知ってもらいたいよね。

性格が違うけど、両方とも優等生ってことかー。

ワタクシとあなたってことね。みんな違ってみんな優秀!!

さすがだわ。今日もありがとね!