買った後はリバランスをするんですよね?

加集 勇夫

日興アセットマネジメント

結論

-

リバランスは、プロの世界で使われてきたリスク管理の手法

-

まずはリターンを生み出す力に注目し、リスク管理を優先するならバランスファンドも選択肢に

-

リバランスによるズレの調整よりも、時には思い切った資産の入れ替えの検討を

目次

いくつかの投資信託を買ったあと、しばらく経って金融機関の口座画面を見た時に、「思ったよりも値段が変わっていた!」という経験をした人も多いのではないでしょうか。では、こうした値段の変動によって、もともとの資産配分からズレが生じたとき、私たちはどうすればいいのでしょう。

当初の資産配分からのズレをどう扱うかは、人それぞれですが、慌てることがないように、あらかじめ方針を決めておくのがいいと思います。

資産配分のバランスの崩れを戻すのが「リバランス」

「○○ファンドに1万円、××ファンドに5,000円」など、あらかじめ資産配分を決めて、資産運用を始めたという人は多いと思います。そして、資産配分が定まって運用をスタートしたあとに直面するのが、運用している間に価格が動いたことによる、「資産配分のバランスの崩れ」です。

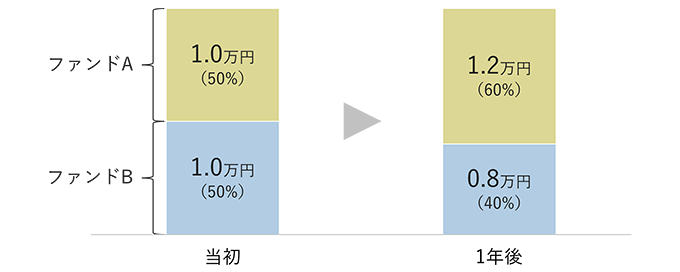

たとえば、2つの投資信託に1万円ずつ投資したとしましょう。当初は同じ金額なので、投資割合は50%ずつです。これが、1年後に1.2万円と0.8万円になるということは十分起こり得ます。

値動きの違いでズレる配分比率

資産の合計金額に注目すると「増えもせず減りもせず、2万円のまま」です。ただ、50%ずつだった割合が、60%と40%になっている点は気になります。この状態は、そのままにしていいのでしょうか。このような時の対処法として、投資関連の書籍などで紹介されるのが「リバランス」です。

投資におけるリバランスの意味

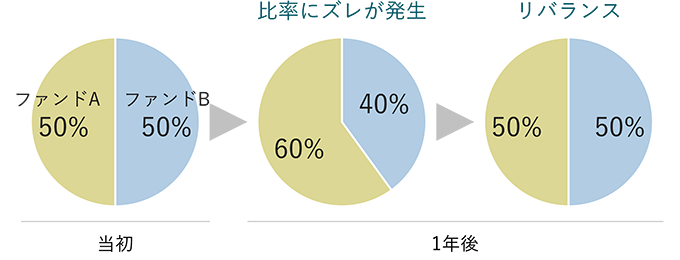

崩れてしまった資産配分のバランスを元に戻すことを「リバランス」といいます。資産運用を生業とするプロの世界では、「どれだけ儲けるか」というリターンと同様に、「リスクをコントロールできているか」というリスク管理が、専門の部署を設けることがあるくらい重要視されています。そして、このリスク管理の手法の一つとして、個人投資家のための資産運用の指南書などでも紹介されているのがリバランスです。

では、そもそもリバランスは何のためにするのでしょうか。

リバランスをする1つ目の理由は、「最適な配分の維持」です。仮に、当初の50%・50%という配分比率がベストだとすると、そこからのズレは「最適ではない状態」といえます。そのため、最適な配分を保ち続けるために、定期的にリバランスをするのです。

リバランスによる配分比率の維持

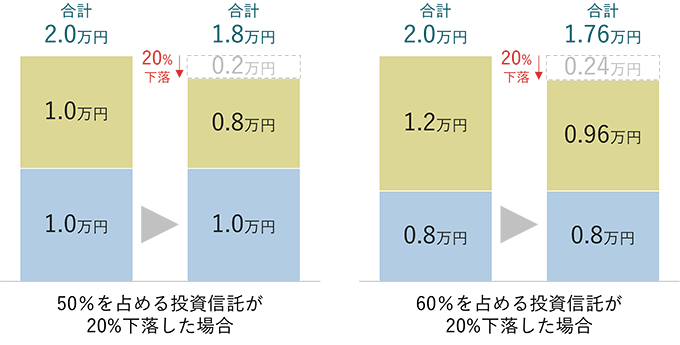

2つ目の理由は、「過度なリスクの回避」です。たとえば、ある資産の資産全体に占める比率が、50%の場合と60%の場合を比べてみます。仮に、その資産が20%下落したとすると、全体への影響は、割合の多い60%の方が大きくなります。

バランスが崩れると、元の状態よりも全体に占める一つの資産の影響度が、高くなり過ぎたり、低くなり過ぎたりします。そのため、こうした事態を是正するために、リバランスをするという訳です。

配分比率の大きさと全体への影響の関係

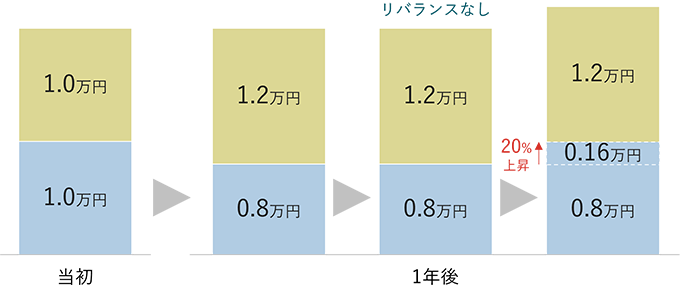

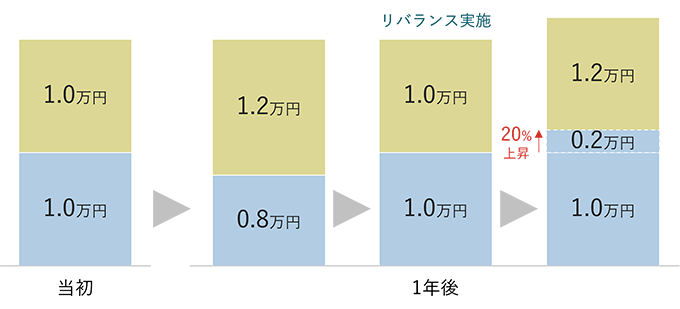

3つ目の理由は、「パフォーマンスの改善期待」です。基本的に資産運用では、「上がり続ける、下がり続ける」ということを前提にしません。そのため、2つ目の理由とは逆に、下落によってある資産の比率が少なくなった場合、配分比率を当初のものに戻しておけば、「上がったときには、より回復が期待できる」ことになります。そうした場合への備えとして、リバランスが行なわれます。

リバランスの有無による下落資産の回復時の違い

リバランスのタイミングと方法

いろいろな効果がありそうなリバランスですが、実際にはどのようにするのでしょう。ここでは、「頻度」と「やり方」に注目して考えてみます。

1つ目の「頻度」は、いつ、リバランスをするのかということです。投資関連の書籍に載っているものだと、「半年」や「1年」に1度くらいが目安とされています。バランスファンドなどでは、毎月リバランスをするものもあります。

これに加えて、「何か大きな動きがあったとき」をリバランスのタイミングにするというのも一案です。つまり、株価が大きく動いた時などです。なぜかというと、そうした時は往々にして、資産配分のバランスも大きく崩れている可能性があるからです。

とはいえ、「決めたタイミングになったら、絶対にリバランスをする」というのは、少し非効率な面もあります。1年後の配分のズレが1%くらいしかないといったことも十分あり得るので、そうした場合はリバランスを実施しないと判断してもいいと思います。

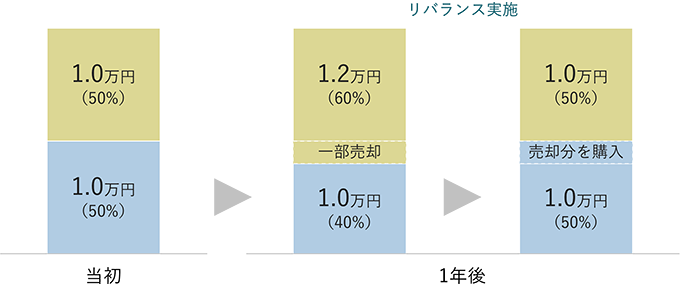

2つ目の「やり方」については、「比率が上がった資産」の一部を売って、その分だけ、「比率が下がった資産」を買うというのが、教科書的な方法です。売って、買うだけなので、それほど難しいことではありません。

リバランスのやり方のイメージ

ただ、投資信託は、狙った基準価額で売買をすることができない商品性なので、ピタッと元の比率に戻すことはほぼ不可能だということは知っておいてください。

「頻度」や「やり方」について考えてみましたが、それらは方針として事前に決めておくのがお勧めです。また、きっちりと管理するのは意外と大変なので、人によっては、「資産の状況をチェックして、そのついでにリバランスをする」くらいの気持ちでもいいかもしれません。

そもそもリバランスは必要なのか?

ここまでのところで、いろいろなところでも紹介されているリバランスの概要をご紹介させていただきました。そのため、「すでに知っている内容だった」という人も多いかもしれません。では、ここからが本題ですが、そもそもリバランスはした方がいいのでしょうか。

先程少し触れたように、機関投資家といわれるプロの世界でもリバランスは広く用いられてきました。これは、お客さまからお預かりした資金のリターンを高めるための運用以上に、厳格なリスク管理が強く求められているからです。

その一方で、個人投資家の多くは、毎日・毎週・毎月の「資産全体のリスク管理」よりも、「長期的にどれだけ目標に向かって増やしていけるか」というリターンの方を重要視していると思います。

投資信託を買う時に、投資対象とする資産のリスクを気にする人はもちろん多いでしょう。しかし、「10年後に2倍にする!」といった、目標とするリターンを基準に商品選びを考える人も多いのではないでしょうか。たとえば、「年率4~5%くらいのリターンを目指したい。だから、世界株式で年率6%、世界債券で年率3%を期待して、相性の良さそうな2つを半々で持つ」といった具合です。

また、3ヵ月や1年毎に成績が評価されるプロの投資家とは違い、個人投資家は、10年や20年といった時間をかけることができる立場にあります。

そう考えてみると、「短い時間の中で資産配分の変化を細かくチェックして、その都度リバランスをしなければいけないのか」というと、少し疑問符が付きます。「ゴールまでの途中は無視する」という考えのもと、投資する資産の長期的な成長を信じて、「あえてリバランスをしない」というのもアリだといえるからです。

リスク管理重視なら、リバランスよりもバランスファンド

「どんな動きをしても気にしない」「リバランスはめんどくさいからしない」

数年後の目標資産額の達成を目指して、運用している間の値動きを無視するという方法も、リスクを許容できるなら有効です。ただ、全ての人の全てのお金がそういう性格のものではないとも思います。

性格的にリスクをあまり取りたくないという人もいるでしょうし、退職金や子供の教育資金など、リスクを積極的に取りづらいお金もあるでしょう。そういう人やお金に対して、「株式ファンド100%」のようなリスクもリターンも高い投資をお勧めするのは、やや乱暴な気がします。複数の資産に分散投資して、定期的にリバランスするというのは、そういう人やお金にとっては一つの選択肢になります。

その一方で、いくつかの投資信託を自分で組み合わせて、細かくリバランスをするというのは大変です。時間がある、あるいは「メンテナンスをすること自体が楽しい」というならいいのですが、資産運用以外の楽しみに時間をかけたいという方も多いでしょう。

そうした人のニーズにあった商品性を有しているのが「バランスファンド」です。バランスファンドは、複数の資産がパッケージになった投資信託で、リバランスなどのリスク管理機能も内包されています。

リターンを目指すよりも、リスク管理に重点を置いたものが多いバランスファンドですが、「全てのバランスファンドが低リスクというわけではない」ことは押さえておきましょう。

それでも、「あまり手間は掛けたくないけど、リスクの取り過ぎには注意したい」という人にとって、バランスファンドは選択肢になり得るお手軽な投資信託だといえます。

リバランスよりも「何」を「いくら」でゴールから考える

投資関連の書籍や動画などでは、資産運用の初期段階ともいえる、投資金額や資産配分、商品選びなどに重点が置かれた解説が多い気がします。これは至極当たり前のことで、それらが投資の成果を大きく決める要因になるからです。

一方、資産運用をしている間のメンテナンスは、あまりネタもないためか、語られることは少なく、その中でリバランスは、存在感を発揮している印象です。

それだけに「リバランスはしなければいけないもの」と思われがちです。たしかに、リバランスの考え方自体は、知っておいて損はありません。ただ、全ての人が、それを取り入れなければならないという訳でもないと思います。

そして、個人投資家にとってはリバランスよりも、「投資している資産への期待」に変化がないかを点検することの方が重要だとも思います。ふと立ち止まって、もしも、「持っている資産の将来性が信じられない」と思ったら、バランスを整えるよりも先に、資産の思い切った入れ替えを考えた方がいいかもしれません。

加集 勇夫

日興アセットマネジメント