ファンド選びは3×3のマスの理解から

今福 啓之

日興アセットマネジメント

結論

-

「S&P500がいいか、それとも?」より手前の大枠の理解が大事

-

バランスファンドについても理解しておく方がいい

-

何のために投資信託というツールを使おうとしているかの目的意識に立ち返ろう

目次

勇気を出して、重い腰をあげて「よし、投資信託ってやつを始めてみよう!」と思った後にすぐにぶつかる壁は、「どの投資信託(ファンド)を買ったらいいのか?」でしょう。

今まで考えたこともない「投資」ですから、その具体的な商品を選ぶだなんて、確かに雲をつかむような話のはず。

ここで当社のお勧めの投資信託をお見せしましょう――とやりたい気持ちを抑えて、いつまでもずっと使える「考え方」をご紹介したいと思います。

なんと。「品質」が決まっていない商品?

「投資信託 おすすめ」と検索したくなる気持ちはよく分かります。ただ、私たちが何かを買う時にやるこの「手法」は、投資信託には通用しづらいといえます。

もっとはっきり言うと、後で悔やむことに繋がる悪手のアプローチだと思います。

なぜでしょうか。それはどんな投資信託も、その人が「いつ買っていつ売るか、その保有期間はどんな経済状態か」によって、まったく結果が異なるからです。

普通の商品は手に取れ、当たり前ですが品質は確定しています。メーカーのHPとユーザーのクチコミを、ステマに注意しながら丹念に読み込めば、大きく失敗することは減りそうです。

でも、その投資信託が成功するか失敗するかは、買う時点では決まっていません。

買う人にとっての投資信託の「最終的な品質」とはその投資の満足度、つまり結果として得られるリターンでしょう。だとすると、その人が売る時に満足できる値段で売れて始めて、その人にとっての「品質」が確定するはずです。

つまり、過去の「ある時期」を経験した「ある人」のクチコミや動画は、これから投資する私たちの成功とは実は無関係です。

また、ある人がある商品の良さを力説していたとしても、それは私たちがこれから買う商品としての品質を保証してくれません。

「20年後ラボ」は、皆さんが大元の理解を持つことで、自分自身で「将来の品質(結果)に対する信念」を持ってファンドを決められるようになっていただくことを目指したいと思っています。

「投資資産は3つだけ」と割り切る

そもそも投資信託とは何でしょうか。

簡単にいえば、皆が出し合ったお金で、株式などの「投資資産」を「あらかじめ定められた方針」に沿って買い入れていく「箱」です。

その買い入れるべき投資資産は実際にはたくさんあるものの、一般的な投資信託では「3つしかない」と思って概ね問題ありません。

株式と債券とリート(REIT)です。

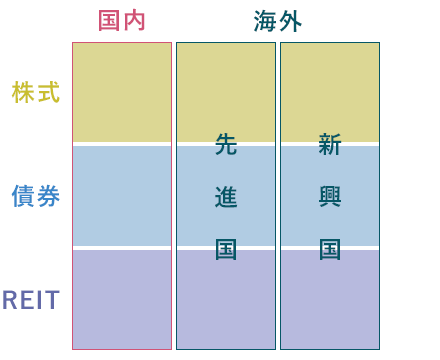

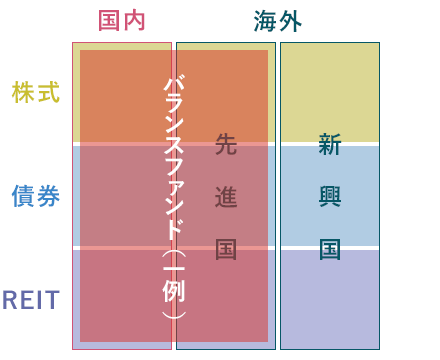

その3つを縦軸に、そしてその企業などがどの国に属しているか、正確にはどの国の株式市場に上場(じょうじょう)しているかで横軸を分けると、以下のような「3×3のマス」で整理できます。

日本に何千とある投資信託も、この視点を持つと急に分かりやすくなります。

「自分はこの3×3のマスのここを、この投資信託で埋めているのだ。そしてここは意図してあえて埋めないのだ。なぜなら――」

こんな風に、他人に説明できるようになれば素晴らしい。自分の方針が確立しているということですから、値動きのある世界で長期にわたって頑張り続けることができるはずです。

S&P500は? オール・カントリーは?

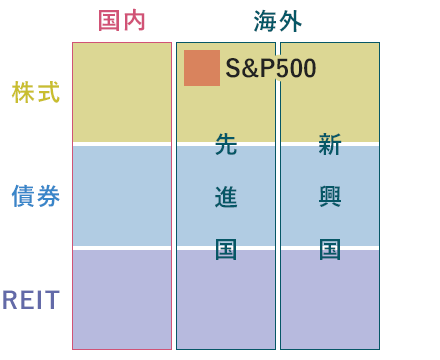

少し具体例を挙げましょう。例えば人気の「S&P500インデックスファンド」はこうなります。

S&P500とは、米国の株式市場全体の動きを表す「株価指数」のひとつで、日本でいえば東証株価指数(TOPIX/トピックス)や日経平均株価のようなものです。

米国の株価について、ニュースではニューヨークダウ平均というものを紹介することが多いですが、投資の世界ではS&P500の方がポピュラーです。

この指数のインデックスファンドに投資するということは、3×3のマスの「海外株式」を細分化した「米国というマス」にしぼりこんだ投資をすることを意味します。

これは、3×3=9のマスの広いフィールドの観点からすると、より細分化したマスにしぼった、分散度合いの少ない投資といえます。「いい悪い」ではなく、事実として。

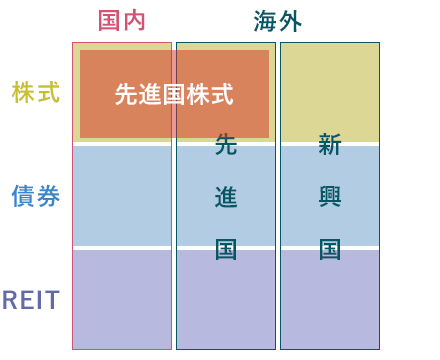

ちなみに、S&P500人気が高まる前の株式投資のデフォルトは、「先進国株式指数」に連動するインデックスファンドでした。

つまり、上の絵にあるように、日本株式と日本以外の海外先進国の株式を対象にした投資です。

米国企業が最も大きな比率を占めるものの、日本、イギリス、フランス、カナダ、その他ヨーロッパやアジア・オーストラリアの企業に分散することになるこのマスの埋め方は、今も有効な選択肢でしょう。

「先進国しばり」という安心感のもと、でも国を一ヵ国にしばらず分散する投資ということです。

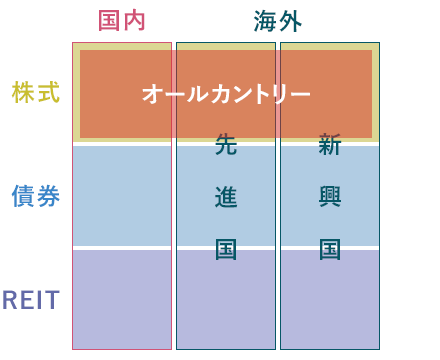

そしてこれに、「新興国の株式も加えようじゃないか」というのが「全世界株式」、俗に「オール・カントリー」といわれるタイプです。

以上のように、株式だけに投資しようと決心した場合は、「3×3」の一行目の3マスだけにフォーカスして、自分が最もしっくりするかたちでマスの埋め方を考えていけばいいわけです。

複数の「マス」に分散するのがバランスファンド

一方、株式だけの投資のリスクは高すぎると思う人、あるいは「このお金のかたまりについては株式100%はちょっと…」という性質のお金については、株式以外のマスを一緒に埋めていくことが検討候補になります。

実際、株式のマスだけの投資はストレスフルです。

ここ数年の米国株しか見ていない人はピンと来ないかもしれませんが、株式だけの投資信託は、1日で5%下がったり、1ヵ月で20%下がったり、数ヵ月で30%下がったり――がこれまでも結構あり、今後も十分あり得る投資です。

もちろん、その価格変動性が高いからこそ、長期でそのストレスに耐え、頑張れた人が手にするであろうリターンも大きくなるわけです。

しかしその人の性格、あるいは「その人のそのお金」の性格によっては、その変動は耐えられない場合もあるはずです。

そのためにあるのが「バランスファンド」です。

投資信託の中身を株式100%にするのでなく、60%とか40%にして、残りを債券など他の投資資産にするミックス型です。

「株式部分」の影響が60%とか40%になるため、投資信託としての値動きはマイルドになります。しかしその反面、得られるリターンもマイルドになることは受け入れなければなりません。

ほどほど、ということです。

「3×3のマス」でいうと、こういうことです。

ただしこのマスの埋め方には色々なバリエーションがあり、実はバランスファンド選びは簡単ではありません。先ほど例にあげたように全体を100としたときに、株式を40にするのか60にするのかで性質が全然違ってきますから。

さらにその比率を固定とするのか可変とするのかで、大きく2つの「流派」があります。

「固定比率」と定めるタイプは、もし株価などの変化で比率がズレた場合にだけ元の比率に戻す、「リバランス」という作業をします。

一方で「可変」のタイプのバランスファンドは、市場の変化や予測に合わせて比率を臨機応変に変えることまでを、投資信託側に任せる設計です。

これもどちらがいい悪いではないのですが、結構大事な分類です。詳しくは本ページ下部の関連記事を読んでみてください。

ネット上にはS&P500とオール・カントリー以外を認めないような意見や、バランスファンドすべてを否定的にとらえる声も見かけますが、その人の性格、あるいは「その人のそのお金」の性格によっては、バランスファンドは有用な選択肢です。

確かに数年前は各種コストが高いバランスファンドも多く、自身でインデックスファンドをDIY的に組み合わせる方がいいという意見も理解できましたが、今では当社も含め、コスト面でも設計面でもとても使いやすいバランスファンドが増えています。

20年後をつくる「ツール」が投資信託

「どのファンドがいい悪い」、「新しいファンドが出たけどどうしよう?」――投資信託選びに熱中し過ぎると、ついこうなりがちなのですが、そもそも投資信託は単なるツールにすぎません。

趣味の投資ならまた別ですが、私たち「20年後ラボ」が皆さんと一緒に考える投資とは、将来の人生の選択肢を増やそうと、人生に対して「前を向く人」の全体作戦の話です。

大事なのは、「自分は例えば20年後に、いくらくらい持っていたいんだろう?」などと自身のお金の将来を全体像として思い描き、そのための方法論として必要なリスクを前向きに取っていくという姿勢です。

かなり勇気を持って言いますが、同じ「マス」ならどの会社のどのファンドもそんなに大きくは変わりません。

もちろん同じマスでも設計思想や運用能力による差はありますし、私たちはそこでこそ頑張るのですが、対象とする投資資産とそのマーケット状況によって決まる部分が非常に大きいというのが、偽らざる真実だといえます。

そして冒頭に言ったように、投資資産がマーケット状況でどうなっていくかは買う時点では決まっておらず、ネットの記事や動画で言われていることがそのまま当てはまるとは限らないのです。

それよりも、その手前にあるそもそもの自身の目的と、3×3のマスで考えるような「大方針」を深く考える方が、きっと有意義です。

関連記事でピンと来るものがあれば、順不同で構わないので読んでみてください。ぜひ皆さん自身の「3×3作戦」を立てられるようになることを願っています。

今福 啓之

日興アセットマネジメント

20年後Lab.セレクトファンド

-

Tracers

「こんなの欲しかった」をデザインし、ルール通りに運用(トレース)する

-

INNOVATION Investing

長期投資だからこそ必要な「未来志向」の投資コンセプト

-

Quality Investing

投資銘柄を厳選する「真のアクティブファンド」を目指して