NISA全体をどう設計するか(1)

今福 啓之

日興アセットマネジメント

結論

-

NISA活用に唯一の正解はない

-

「お金のかたまり」毎に「ゴールと時間軸」をよく考える

-

複数のファンドに分かれたとしても、その人が「納得ずく」ならそれがその人の正解

2023年の10月、あるネット証券のイベント会場で「あなたの新NISA戦略を教えてください!」という調査をしました。

休日に資産運用のイベントに足を運ぶ熱心な方が対象だった点を割り引いても、皆さんかなりの「本気の積立」(詳しくは「投資信託の積立。まず何すれば?」をご覧ください)の姿勢だったことに、驚きを感じた結果でした(結果の詳細は後ほど……)。

柔軟だからこそ難しい!

2024年から大幅拡充となったNISAの仕組みの大枠については、既に理解されている方も多いかもしれません。

当「20年後ラボ」の「NISAって何がいいんですか?」に詳しい説明がありますが、簡単にまとめると、年間120万円が上限、つまり毎月の定額積立なら月10万円まで可能な「つみたて投資枠」と、年間240万円が上限で、積立でも一括投資でも好きに買える「成長投資枠」の2本柱からなる制度です。

120万円と240万円の合計360万円までを1月から12月までの1年間で入れることができ、そこから生まれた利益などに対する通常約20%の課税が免除される、その非課税制度の名前がNISAというわけです。

ただ、さすがに青天井でいくらまででも入れられるわけではなく、生涯で1,800万円が投資元本の上限と決まっています。

もうひとつ、年240万円までの成長投資枠については合計で1,200万円までという上限もあります。つまり、生涯の1,800万円すべてを成長投資枠の方で埋めるのはダメ、ということです。

少しややこしいですね。

ややこしく2つの枠に分かれている理由は、「つみたて投資枠」と「成長投資枠」で、買える投資信託の種類が異なるから。

「つみたて投資枠」は「指定インデックス(金融庁のサイトにリンクします)」というものに連動するインデックスファンドか、一定の要件を満たしたアクティブファンドに限られ、金融機関によって異なりますが、かなり数が絞られています(対象商品は金融庁のホームページ(金融庁のサイトにリンクします)をご覧ください)。

一方の「成長投資枠」の方も、一定の要件をクリアした適格投資信託しか選べませんが、つみたて投資枠のものよりは幅広い選択肢があります。

2023年までと比較して、投資できる金額が大きくなり、また2つの枠が同時に使えるという点で柔軟性が大幅に高まったNISA。

柔軟だからこそ、どう使うかは難しく、百人いれば百通りの使い方が考えられます。つまり、唯一の正解はありません。

でも年間360万円まで、トータル1,800万円までの投資を非課税で行なえるなんて、すごい制度なのは間違いないこと。

無理は禁物ですが、自分なりに上手に「使い倒したい」ものです。

「360万円すべてオール・カントリー1本」が正解?

先ほどの調査結果を見てみます。

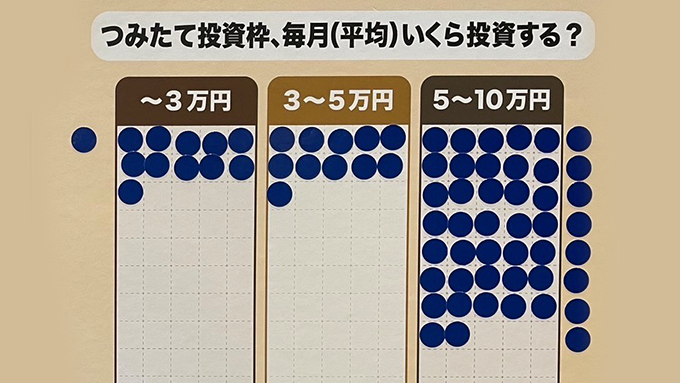

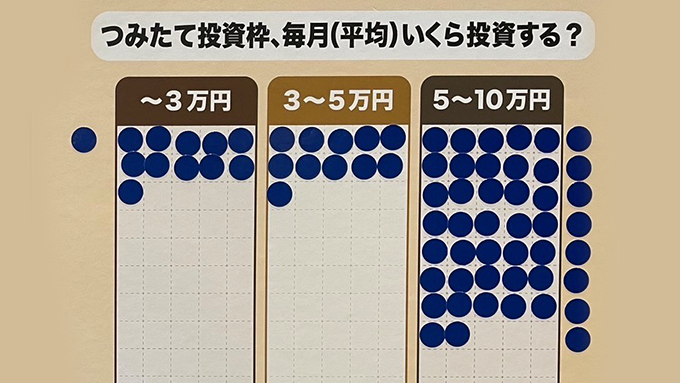

注目したいのは、「つみたて投資枠に毎月いくら投資する?」という質問に対して「5~10万円」と答えた人が圧倒的多数だったこと。

「3~5万円」が最多だと予想していた私たちは、皆さんの「本気の積立」のスタンスに驚きました。

では「つみたて投資枠」でどういう投資信託を買うべきか。

10万円MAXでS&P500のインデックスファンドなのか、いや全世界株式(オール・カントリー)のインデックスファンドなのか、はたまた――。

結論を急ぐ前に確認すべきなのは、自分はどんな目的でその投資をしようとしているのか、という点です。

「NISAはやらなきゃ損」といった風潮が一部にあるかもしれませんが、決してそんなことはありません。

NISAに限らず、投資というものはすべて終わってみないと何の評価もできないものです。「投資信託の「利回り」はどれくらいですか?」と質問する人もいますが、事前に決まっているものは何もありません。

端的にいえば、売る時に利益がなければNISAの意味はまったくありません。

ネット上には今、「成長投資枠も積立で買えるのだから、つみたて投資枠の10万円と成長投資枠240万円の1ヵ月分20万円を合わせた月30万円までの積立を、株式のインデックスファンド1本でやるのが正解」という意見があります。

確かに、リスクを取れるお金については株式100%などでリスクを大きく取ればよく、リスクを取れないお金の置き場である預貯金との比率を調整することで全体としての最適な資産運用のかたちが作れるというのは、現代ポートフォリオ理論の「分離定理」という難しい理論に則った正論です。

しかし、普通の人はそう簡単に割り切れないのではないでしょうか。

いくつかの性格の「お金のかたまり」を(曖昧に)持つ一方で、NISAをうまく使い切りたいという「欲」があるのが、私たちのはず。

ではどうしたらいいのか?

「目的と時間軸」の視点から、自分で最も納得できる設計図を描くという考え方はいかがでしょう。

誰かのアドバイスではなく、自分自身で納得した「リスクの取り方」をNISAの設計図に落とし込むということです。

面倒な話のように聞こえますが、一度始めたら忘れているくらいの「意思ある楽観主義」を旨とする「20年後ラボ」ですから、始める時には多少の苦労(?)をしておくことを推奨したいと思います。

簡単な例でいえば、つみたて投資枠で10万円もの枠があるなら、「いくらくらいに増やしたいか」というゴールと時間軸の観点から5万円ずつに分けて管理してはどうか、という話です。それで本人がスッキリするなら、それがその人の最適解であり、他人がとやかく言うものではありません。

特にコロナ・ショック後の数年は米国株の上昇が顕著だったので、「NISAでは目をつぶってS&P500や全世界株式(オール・カントリー)のインデックスファンドを買えばいい」といった意見が形成されているようですが、残念ながら株式市場はそんなに簡単ではありません。

脅かしたいわけではありませんが、投資後すぐに下落相場となり、苦しい5年とか7年とかが経過してようやく元に戻った――のようになる可能性だって十分にあります。

もし5年や7年後にそのお金を使う可能性が少しでもあるのなら、あるいは使う可能性はなくても長い低迷状態が耐えられない気がするお金であるなら、いくらNISAであっても株式100%の投資信託1本に絞り込むべきではないとなります。

何があっても動じない目的と時間軸のお金は5万円で果敢に株式100%の投資信託を選び、そこまでの覚悟ができないお金の5万円ではもう少しマイルドな投資信託を選んだっていいのです。

当サイトがあちこちのページでお勧めしている「本気の積立」(詳しくは「投資信託の積立。まず何すれば?」をご覧ください)であればあるほど、下落時の「額」での下落ストレスは大きくなります。例えば同じ20%の含み損でも、積立元本が累計50万円なのか500万円なのかで大違い。マイナス10万円かマイナス100万円かですからね。

しかし、いうまでもなく将来の人生設計の助けになるために行なう投資なら、「自分なりの」本気の積立で臨まねば意味はありません。

「待てる時間」がひとつの目安になるのではないでしょうか。

「20年後ラボ」のコンセプトである20年という時間軸に本当に耐えられるのか。実は10年なのか、それとも5年後ですら元本割れしていては嫌なのか――。まずはこの「ゴールと時間軸」から考えてみましょう。

逆のパターンもあり得る?

もう一度調査結果を見てみます。

「5~10万円」の欄外の右にシールを貼った人がいます。先ほど紹介した成長投資枠の分も使って月10万円以上30万円までの積立をしようという人たちです。

その「入金力」は素晴らしい限りですし、きっと果敢にリスクを取って将来に大きな成果を目指したいという、前向きなスタンスの人たちなのだと思います。

まさに当「20年後ラボ」のコンセプトに同意してくれそうな人たちです。

この人たちの場合は先ほどの話とは逆で、つみたて投資枠で適格とされている投資信託1本で果たして納得できるリターンが得られるのか――について本気の検討をしてもいいのかもしれません。

これは金額に関わらず大事なことですが、「本気の積立」をするならばこそ、投資対象にも本気で向き合いたいもの。人気ランキングやクチコミだけで決めてしまうのでなく、色々な意見をフラットにインプットした上で、自分なりの「納得ずく」を探してみたいものです。

詳しくは「インデックスvs.アクティブのホントの話」で説明していますが、例えば人気のS&P500や全世界株式の指数は「時価総額加重方式」といって、株式市場における「今の規模の大きさで」重みを付けて計算する指数です。

業種を問わず多数の企業に広く分散した効果が得られるため、そのインデックスファンドは確かに資産形成の中心に据えるにふさわしい投資信託のひとつです。

一方で、「今の規模の大きさで」=「今の人気企業をたくさん」反映し続ける仕組みである点は意外と盲点で、例えば全世界株式のインデックスファンドひとつを持っていたとしても、今はまだ規模が小さい米国の企業や日本の企業やインドの企業のここからの上昇の恩恵はほとんど指数にインパクトを与えてくれません。

先ほどのシールを貼った人たちは、金額が大きい分、もしかしたらそうした指数の盲点を「補正」するような設計を検討する余地があるかもしれません。

もし今後の日本株の上昇も見逃せないと考えていて、その恩恵を相応に捉えたいと考えるなら、例えば全世界株式のインデックスを8割に、日本株のファンドを2割とすることで、自分なりの「全世界株式」の理想形に補正する――といった考え方です。

冒頭にお伝えしたように、「NISAの設計図」に唯一の正解はありません。しかし、皆さんが自身の設計図を考え抜くための材料はお示しできるかもしれません。次の記事「NISA全体をどう設計するか(2)」では、考え方の大枠について説明していきます。

今福 啓之

日興アセットマネジメント

20年後Lab.セレクトファンド

-

Tracers

「こんなの欲しかった」をデザインし、ルール通りに運用(トレース)する

-

INNOVATION Investing

長期投資だからこそ必要な「未来志向」の投資コンセプト

-

Quality Investing

投資銘柄を厳選する「真のアクティブファンド」を目指して