NISAとiDeCo、どちらがいいですか?

加集 勇夫

日興アセットマネジメント

結論

-

NISAとiDeCoの共通点と違いをしっかり理解することが大切

-

税金面のメリットだけで選ぶのは得策ではない

-

使う制度を選んだあとは、しっかり運用していくことが制度のよさを引き出すためにも重要

投資にあまり興味がなかったけど、NISAやiDeCoの話を聞いて「やってみたい」と思う人は、結構いるのではないでしょうか。ただ、そもそも投資自体に興味がなかったので、「違いが分からない」「どっちがいいの?」と悩むことも多いみたいです。

税金面の恩恵があるNISAとiDeCo

少額投資非課税制度(NISA)と個人型確定拠出年金(iDeCo)は、ともに個人の資産形成を後押ししてくれる制度。2つの制度の共通点は、一定の条件のもとで課される税金が少なくなる優遇措置「税制優遇」が受けられるという点です。

一つ目のNISAは、幅広い世代の資産運用を後押ししようという制度。2014年から、「一般NISA」「ジュニアNISA」「つみたてNISA」が順に整備されました。そして、2024年からは抜本的な拡充が行なわれ、これらが「新NISA」ともいわれるものに一本化されることになりました。

二つ目のiDeCoは、現役世代ともいわれる人たちが、将来の老後資金を準備するために作られた制度。2001年からあった制度なのですが、加入対象者の範囲が広がる法律改正とともに、「iDeCo(イデコ)」という愛称が2016年についたこともあり、最近知ったという人も多いと思います。

そういう意味では、NISAもiDeCoも本格的な利用が始まって10年弱。投資に対する理解や関心が薄いといわれてきた日本においては、それぞれの違いを知らない人が多くても無理はありません。

ただ、制度を理解して上手く使うことができれば、将来の資産運用の成果に大きな差がつく可能性もあります。細かな違いを深掘りすると訳が分からなくなっていくので、ここでは大きな違いに注目したいと思います。

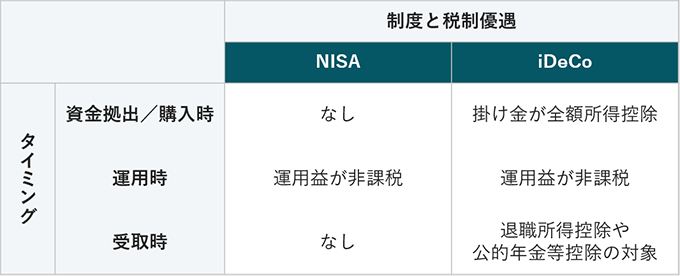

税金の扱いの共通点と違い

税制優遇という共通点があると書きましたが、「どのタイミングでどんな恩恵にあずかれるか」には、違いがあります。少しざっくりした書き方になりますが、タイミングと税制優遇の概要は、以下の表のとおりです。

NISAとiDeCoの税制優遇の概要

NISAもiDeCoも運用益が非課税

NISAとiDeCoで共通しているのは、2つ目の運用時の税制優遇。投資信託の売却益や分配金などといった、運用している間に得られた運用益が非課税になります。

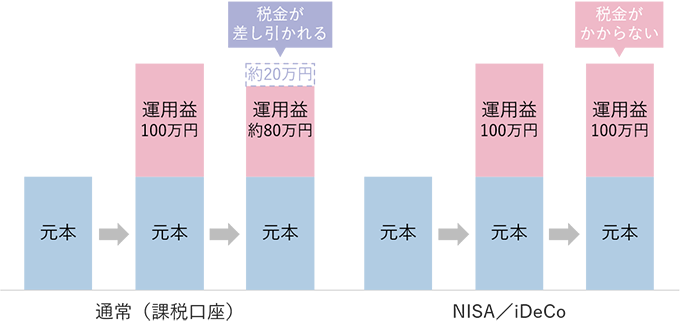

どういうことかというと、投資で利益が出た場合、通常であれば、利益に対して20.315%(所得税+住民税+復興特別所得税)が課税されます。そのため、仮に100万円の運用益があっても、約20万円は税金として納めなければなりません。しかし、2つの制度を利用している時に生じた利益であれば、100万円がまるまる手元に残ることになります。

運用益と税金の関係

iDeCoは掛金が全額所得控除に

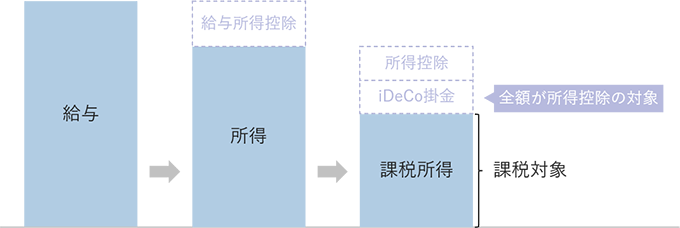

iDeCoでは、運用時だけでなく、運用の原資となる掛金を拠出する際にも税制優遇があります。「小規模企業共済等掛金控除」の対象となり、掛金の全額が所得控除の対象となるのです。

「小規模企業共済等掛金控除」とは、なんとも難しそうな響きです。しかし、ビジネスパーソンの方なら経験のある人も多い、年末調整などの際に申告する「配偶者控除」や「生命保険料控除」などと同じようなものと考えていただくと、少しイメージしやすくなると思います。

給料の場合は、額面金額から配偶者控除などの各種所得控除分を差し引いた金額である所得に対して課税をされています。そして、iDeCoの掛金として支払った分は、配偶者控除などと同じように、課税対象から除いてもいいということになっています。つまり、「iDeCoの掛金が全額所得控除になる」の意味は、「iDeCoの掛金の分だけ所得が減ったとみなして、納税額を少なくできる」ということなのです。

ここでよくある勘違いは、「掛金の分だけ税金が戻ってくる」というもの。これは誤った認識で、あくまでも、「iDeCoの掛金に所得税率や住民税率を掛けた分の税金が少なくなる」のだということを押さえておきましょう。

掛金が同じでも加入者の所得水準によって、軽減される税金の額は変わってきます。そのため、収入が多いほどメリットは大きくなりやすく、そもそも課税所得がないといった場合には、恩恵にあずかれないということもあります。

給料(給与)と所得控除の関係

iDeCoは受取時に税金がかかる場合も

iDeCoには、「お金を受け取るとき」にも税制優遇があります。こう聞くと、受取時の税制優遇がないNISAは見劣りしてしまいそうですが、実はそういう訳ではありません。

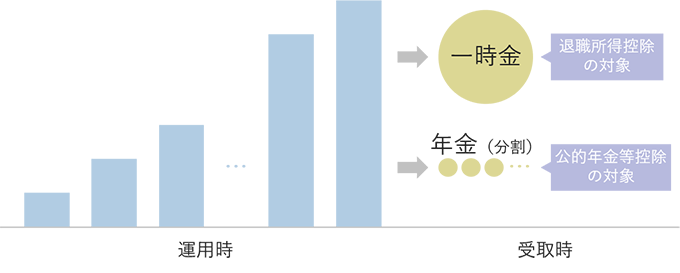

iDeCoで運用したお金は、最終的に一時金や年金として受け取ります。そして、そのお金は受け取るときに収入として扱われるため、給料などと同じように課税対象となります。

この時、受け取ったお金にまるまる課税がされるのではなく、「退職所得控除」や「公的年金等控除」を使って、税負担が軽減できるというのが、iDeCoの3つ目の税制優遇です。

一方、NISA口座で運用していたお金を引き出したところで、税金はかかりません。つまり、NISAに受取時の税制優遇がないのは、そもそも優遇のしようがないからだということができます。

受取方法で変わるiDeCoの税金控除

損得だけじゃなく、引き出しの自由度で考える

税金面だけに焦点を当てて比べてみると、iDeCoには掛金の所得控除のメリットがある一方で、受取時にはNISA以上に税金が優遇されることはない。そして、運用中の利益に対する扱いは同じといった整理ができます。

「NISAとiDeCoのどっちを使った方がいいか」をこの税金面から考えるなら、「掛金の所得控除」の効果に注目してみるのが一案です。

というのも、NISAと違って、iDeCoの場合は口座の維持・管理に毎月数百円の手数料が必要だったり、受取時にも手数料がかかります。そのため、所得が多くて掛金の所得控除の効果が大きければ、手数料を上回る恩恵も期待できるので、iDeCoのよさが活きてくると考えられます。

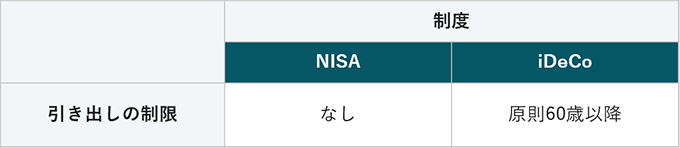

では、税金面以外ではどういった点に気を付けておくといいのでしょう。2つの制度の違いの中でも、どちらを選ぶかの判断に大きな影響を与えるのは、「引き出しの制限」です。

NISAと違ってiDeCoは原則として60歳以降でなければ、お金を引き出すことができません。この制約は、「老後資金を着実に準備したい」という人にとっては、途中でお金を引き出したくなる気持ちを邪魔してくれる味方にもなってくれます。

これに対して、NISAは必要に応じて一部や全部を引き出すことが可能です。NISAで老後資金を準備するということも可能なので、「急な出費に対応できるようにしておきたい」という方にとっては、NISAの自由度の高さに引き出しの面では軍配があがるでしょう。

NISAとiDeCoの引き出しの制限

どう選ぶかはライフプランで決めるべき

税金面と引き出しの自由度という二点を比べることで、それぞれの違いが見えてきましたが、選ぶときはこうした違いをきちんと意識することが大切です。

例えば、税金がお得になるからという理由だけでiDeCoに飛びついて、「引き出しができないがために、急な出費のために借金をする」といったことは避けなければなりません。

つまり、「いつ頃にどれくらいのお金がかかりそうか」を想像し、そのうえで「どれくらいのお金が投資に回せるか」といったライフプランを考えたうえで、どちらを使うかを決めるのが大切だということです。

ライフプランという点では、実は年齢が一つの制約になります。なぜなら、NISAと違って、iDeCoには「65歳未満でなければ加入ができない」という条件があるからです。そのため、シニア世代の場合は、そもそもiDeCoは無視して、NISAの活用に絞ってしまうこともできます。

また、相続などである程度まとまったお金が手元にあるという人の場合も、方向性が見えてきます。そうした人は、お金の面でのゆとりがあると考えられるので、iDeCoをフル活用しつつも、より柔軟に投資金額やタイミングを検討できるNISAを積極的に使うということができそうです。

ただ、どういった場合であれ、資産形成は、日々の生活がきちんと成り立ったうえで行なうべきものであり、無理は禁物だということを忘れてはいけません。資産形成を考える前に、まずは、私たち自身の「日々の生活を回していくのにどれくらい必要か」を把握するようにしましょう。

そして、NISAとiDeCoのどちらか一方、あるいは、両方を使っていくと決めたなら、しっかりと運用していくことも重要です。単にお金を入れるだけであるなら、預貯金に寝かせておくのと変わりません。

「20年後ラボ」でもご紹介していますが、「ファンド(投資信託)選びの勘所」をしっかり押さえて、じっくりと運用していくことにより、はじめて二つの制度に共通する「運用益が非課税になる」というメリットが活きてくるからです。

加集 勇夫

日興アセットマネジメント