ここがポイント!

- ヒト・モノ・カネの不足とインフレの持続可能性

- 日銀の政策変更は総裁人事ではなく経済情勢に依存

- 債券やREITへの投資をどう考えるべきか

ヒト・モノ・カネの不足とインフレの持続可能性

2023年1月6日付「2023年は日本の変化に期待」で述べたように、日本ではヒト、モノ、カネの不足が目立ちやすくなっている。実質輸出の推移をみると、2020年末頃から、リーマン・ショック前のピークを超える生産が行われ始め、すでに2年以上が経過している。さらに、コロナ禍からの正常化で、国内では外食産業や旅行関連業などが回復しており、内需関連も急速な需要回復に伴う労働供給不足などが今年後半まで続くとみている。このような外需や内需への対応力「不足」は、日本がデフレマインドから脱却する好機と捉えることができる。

- (日本銀行のデータをもとに日興アセットマネジメントが作成)

- 上記は過去のものであり、将来を約束するものではありません。

いまのところ、日本のインフレは短期的であるとの見方が強い。日銀政策委員の大勢見通し(2023年1月公表)では、消費者物価指数(除く生鮮食品)が2022年度の+3.0%程度から2023年度に+1.6%程度に低下すると見込んでいる。つまり、来年度は目標の2.0%を再び割り込むので、金融緩和は続けざるを得ないとみているのだ。

現時点で、多くの投資家は、インフレが光熱費の上昇などの影響と考えているようだが、当然ながらこれは持続的ではない。貯蓄が減少すれば、インフレは収まり、光熱費が下がらなければ、被服費といった他のモノへの支出が節約され、単に景気の悪化を導くにすぎないと考えられる。

日銀や市場参加者が持続的なインフレと判断するためには、給与・賃金が持続的に上昇するとの期待を十分に高める必要がある。インフレに対抗する政府や企業の人材対応によって給与が上昇すると考える向きもあるが、そうなったとしても一時的であり、持続するとは考えにくい。“アベノミクス”の円安で一部の企業が給与を引き上げたが、インフレを支援したとはいえない。労働市場は人員不足であり、企業が生産拡大と競争のために人員を増やして給与引き上げの戦略をとること、そして継続することが、持続的なインフレの必要条件である。2023年は、外需と内需の両方の環境で、持続的な所得上昇を導く可能性が高まっているとみる。

日銀の政策変更は総裁人事ではなく経済情勢に依存

所得上昇による持続的なインフレの可能性が高まっているとはいえ、まだメイン・シナリオではない。日銀の政策委員の大勢見通しに戻れば、やはり持続的なインフレと金利の正常化(YCC(イールドカーブ・コントロール)の終了やマイナス金利のプラス圏への引き上げ)の可能性はまだ低いとみられている。にも関わらず、2022年12月に日銀の黒田総裁がYCCの長期金利の変動許容幅を±0.25%程度から±0.50%程度に拡大したのは、政策委員の物価見通しとの整合性を考えれば、持続的インフレを想定した長期的な政策変更ではないだろう。総裁自身の発言にもあるように、許容幅拡大は「利上げ」ですらないと思われる。2022年の物価上昇率の見通しが+3.0%であれば、本来は短期金利がそれに合わせて(例えば1年物の金利水準が3.0%でもおかしくないのであるから)上昇すべきである。たとえ物価上昇が1年だけであっても、1年の金利が上昇するのであれば、償還まで10年程度の長期金利も短期金利の上昇を反映して上昇する必要がある。これをあまり抑え続けると、社債発行などに悪影響を与えてしまうといった副作用が増える。そこで、経済状況に合わせて変動許容幅の一時的な上昇を容認したと考えられる。

新年度から植田新総裁に代わっても、基本的な考え方は同じとみている。国会での所信聴取などによると、現状の3.0%程度のインフレが2.0%のインフレターゲットを持続的に上回るとはみていない。一方で、黒田総裁と同様に、給与・賃金の持続的上昇が期待できる経済であるかどうかに注目している。そして、給与の持続的上昇は、日銀の政策でも政府の政策によるものではなく、経営者が売上げ拡大に自信を持てるかどうかにかかっている。例えば、政府が最低賃金の上昇を決めても、雇用総量が減ってしまえば景気は悪化し、物価は上昇しないだろう。日本の給与の持続的上昇によるインフレの継続と、良い金利上昇が続くポジティブ・リスクシナリオに至るためには、日本の企業活動が活発さを続けられるかどうかにかかっている。需要の増大でヒト・モノ・カネの不足状態が継続するという経済情勢が政策を動かす。そして、このポジティブ・シナリオでは、金利上昇と株価上昇が同時に発生しやすくなる。

債券やREITへの投資をどう考えるべきか

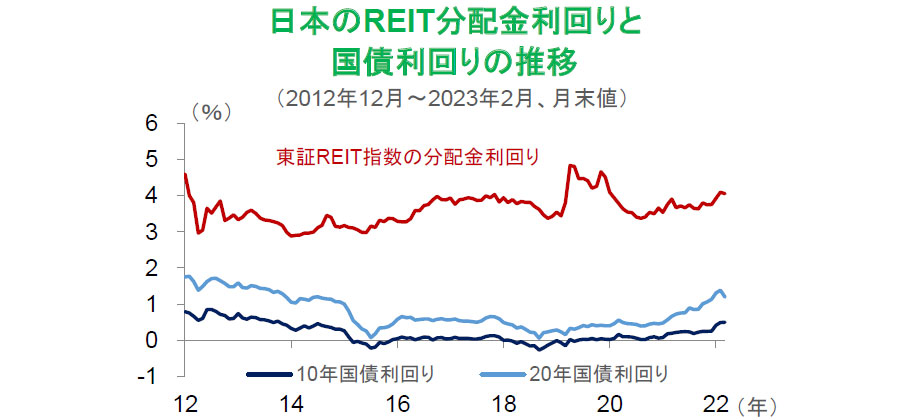

今後、日銀が新総裁の下で大幅に金融政策を変更して金利が上昇した場合、投資家の中には、債券やREITへの悪影響を懸念する向きもある。日銀のメイン・シナリオが、物価は短期的に上昇しても、その後、直ぐに低下すると見込んでいるのであれば、金利上昇は一時的と考えられ、長期投資のスタンスを変更する必要はないだろう。

- (信頼できると判断したデータをもとに日興アセットマネジメントが作成)

- 上記は過去のものであり、将来を約束するものではありません。

では、ポジティブ・シナリオで需要増大への対応力「不足」と物価上昇継続のケースで、スタンスの変更が必要なのだろうか。それでも変更する必要はない。そもそも、償還まで保有すれば元本が保全される債券と、家賃収入を長期に獲得しようとするREITの保有目的が変わらない限り、日銀総裁の交代などで投資スタンスを変更する必要はない。

短期的には金利上昇で債券価格が低下し、また、負債コスト増加が懸念されてREITの価格低下が想定される。しかし長期的に見れば、金利上昇により、債券発行時の利率上昇による投資額維持の能力回復やREITの家賃収入増加期待による価格回復が期待される。過去の価格変動を見ても、REITの分配金利回りと金利のサイクルにずれが生じていることがわかる。

メイン・シナリオではインフレのサイクルは3月頃にいったん峠を越えるだろう。2022年2月頃から、ロシアによるウクライナ侵攻を背景とした原油価格上昇などによるインフレが目立ち始めた。しかし、現時点では原油価格に限らず、一般のモノの価格はすでに横ばいになっている。横ばいであれば、変化率は0%に近づいていく。この効果は、2~3月の世界的なインフレのピーク越えの背景であり、今後は元に戻ると想定している。しかし、ポジティブ・シナリオでは、これをきっかけに需要増大への対応力「不足」が続き、日本でもインフレ期待が強まるというものだ。この兆候が見えてくれば、日本株への投資を増やすことも検討して良いだろう。