ここがポイント!

- 立ち上がるクララ(日本経済)は円安と無関係

- 円安は日本株式には良いが、本質的ではない

- 円安より円高での株高が「歩き出すクララ」への道

立ち上がるクララ(日本経済)は円安と無関係

スイスの作家ヨハンナ・シュピリが執筆した「ハイジ」に登場する車いすに乗るクララは、仲良しのペーターがその車いすを谷底へ突き落としてしまったことをきっかけに立ち上がり、歩けるようになった。このレポートでは、クララは「病気が治っていることに気づいていないが、実は立ち上がって歩くことができる人」という比喩として使う。

日本経済の現状は、実質輸出で見ると分かりやすい。リーマン・ショック以前から余り気味だった設備や人員が、足元、海外需要の拡大で不足に転じていることに加え、コロナ禍からの回復に伴い国内需要も拡大していることから、ヒト・モノ・カネが余剰から不足へと転換している。つまり、日本では、ヒト・モノ・カネが不足し、賃金上昇、設備投資拡大、金利上昇が起こりつつある。日本が病気から立ち直りかけていることに気づけなかった企業経営者も、いよいよ人を雇い、設備を増やして生産を拡大しようとしている。これが、クララが立ち上がるということだ。賃金上昇、設備投資拡大、(インフレ期待と)金利上昇は、いずれも円高要因である。

- (日本銀行のデータをもとに日興アセットマネジメントが作成)

- 上記は過去のものであり、将来を約束するものではありません。

メディアでは、円安が行き過ぎたので日本経済に悪影響を与えるとの解説が増えてきた。「行き過ぎた」との判断があったとしても、行き過ぎの程度はよくわからない。筆者が主張したいのは、円安が経済に与える因果関係に目を奪われる必要はないという点である。為替が経済に影響を与えるという見方は混乱を招きやすい。円相場(対米ドル)は、米国と日本の経済(特にインフレ率、それを反映する名目金利)の差を表す「結果」に過ぎず、経済を動かす原因としては小さいと考える。

言い換えると、現在の円安の主因は、米国において、インフレ再燃への懸念があり、政策金利が高止まりしていること、日本において、日銀がインフレが安定するかどうかに懸念を示し、低金利を保っていることにある。しかし、その背景には、米国の消費が力強く、FRB(米連邦準備制度理事会)は高金利を継続して景気が過熱しないように調整していることがある。一方、日本はようやく賃金上昇率が上昇し、適切な程度のインフレが定着するかもしれないという状況にある。日米中央銀行のインフレに対する異なる見方が金利差となり、為替水準を決める要因の一つとなっている。中央銀行は、インフレ率や賃金上昇率などの統計を見ながら行動するため、為替水準に「原因」を求めるのではなく、両国のインフレやそれをとりまく労働市場、消費などの動向の「結果」だと認識した方が、特に長期投資の観点からは分かりやすい。

円安は日本株式には良いが、本質的ではない

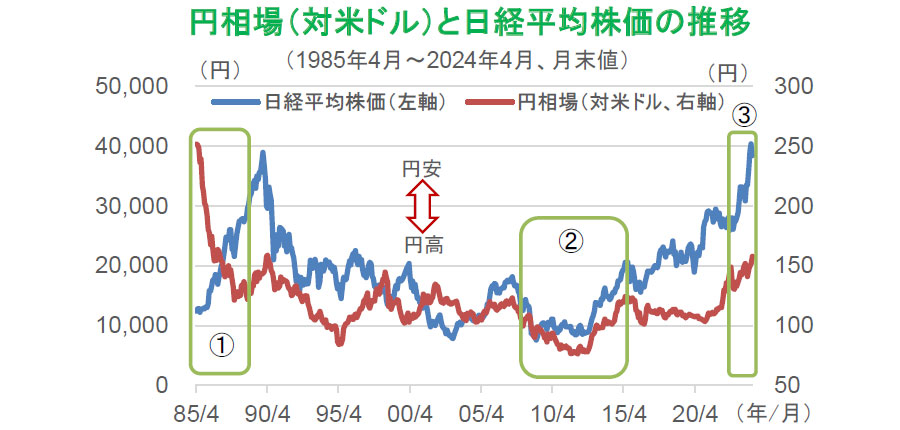

円相場(対米ドル)の水準は日本経済に影響をあまり与えず、日本株式には表面的な影響を与えることをみていこう。

- (信頼できると判断したデータをもとに日興アセットマネジメントが作成)

- 上記は過去のものであり、将来を約束するものではありません。

まず、上図の②の期間では、円相場(対米ドル)と日経平均株価は正の相関に見える。リーマン・ショック後の前半は、日米中央銀行の姿勢に温度差があったことで、「行き過ぎた」円高がもたらされた。後半は、「アベノミクス」が打ち出され、1米ドル=80円程度の円高から120円台の円安になり、8,000円台であった日経平均株価が2015年にかけて20,000円台まで急上昇した。これは、当時の安倍首相が、選挙期間中の演説などで日銀の政策に誤りがあると主張し、インフレ目標の強化(当時の日銀は、2%以下のプラスの領域を、目標ではなく目処としていた)を政策セットに含め、その後、黒田前日銀総裁が、異次元緩和政策の実施で応じたことによる。

この②の期間は、教訓と反省点を残した。教訓は、少なくとも「行き過ぎた」円高の修正の場合、円安は株価に良い影響を与えたことである。そして反省点は、この期間に日本企業が、(政府の要請にわずかに応じたケースを除き)賃金の引き上げ、設備投資の拡大、資金の借り入れを進めなかったことである。人員や設備の供給過剰を乗り越えるだけの需要が不足していたことから、円安でも日本経済は立ち上がらなかった。この意味で、当時の円安は、厳しい病状にあった日本にとって、酸素マスクのような意味を持っていたが、病因を除去するものではなかった。

このように、円安が原因で日本株が上昇する理由は、経済の改善というより帳簿上の利益が拡大するからである。日本の輸出企業の多くは、需要地で生産するようになった。その典型が自動車産業で、重要な部品を日本で作っても、組み立てはアジア、欧州、米国などで行われる。連結決算では、帳簿上、海外子会社の米ドル建てなどの売り上げや利益が円安で増加する。しかし、利益の増加がすべて国内に還流し、日本での雇用や設備投資が増えて、経済成長につながるものではない。企業活動は円安でもあまり変わらないが、帳簿上の利益が拡大し、株価は上昇しやすい。円安による株高と、日本経済が本質的に体質改善することとは、そもそも別のことだというわけだ。

円安より円高での株高が「歩き出すクララ」への道

マクロ経済の指標などを分析して株価指数を短期的に売買する投資家は、円安で株価上昇と読めば日本株を買うだろう。米ドル建て投資であっても、米ドルへの転換は後で考えれば良い。しかし、銘柄を選ぶ長期投資家であれば、円安で帳簿上の利益が拡大するだけの企業を良いとは評価しないだろう。売り上げの為替換算額ではなく、輸出数量が増え、人を雇い、設備を増やすのであれば良いとみる。これが、クララが立ち上がって歩き出すイメージと重なる。

バブル時の上図の①を思い返しても、株高と円高は両立する。上図の③は、半導体産業への強気と円安(日銀の利上げが遅いと市場がみなした)が同居し、輸出関連の帳簿上の売り上げや利益が増えたため、円安で株高になったように見える。しかし、今後の日本経済は、円相場(対米ドル)の水準で、良しあしが決まるとは考えていない。当社は、円相場(対米ドル)が2025年3月まで150円台を維持すると予想しているが、その後クララ(日本経済)が立ち上がって着実に歩き出せれば、円高と共に国内産業の活性化に伴う株高が期待され、金融、不動産、中小型などへの注目が高まるとみている。すでに兆しは見えるが、本格的な日本の体質改善と株高は、2025年に入ってからになろう。