11月の金融市場では、中旬に発表された10月の米インフレ率の伸びが予想以上に鈍化したことなどを受け、米FRB(連邦準備制度理事会)が利上げペースを緩めるとの観測が強まりました。これに伴ない、米欧で国債利回りが急低下したほか、高PER(株価収益率)のハイテク株などを中心に株式相場が上昇し、外国為替市場では米ドルが急落しました。その後も、米国の利上げペース減速期待が相場を支えたものの、月末には中国での新型コロナウイルス感染拡大およびゼロコロナ政策への抗議活動の拡がりなどが相場の重石となりました。

引き続き米国の金融政策が大きな焦点に

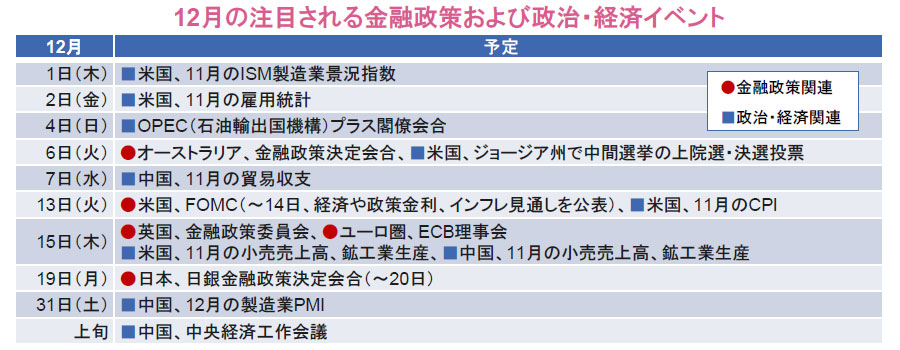

米国では、12月13~14日にFOMC(連邦公開市場委員会)が開催されます。11月下旬に公表された同月のFOMC議事要旨では、多くの参加者が利上げの減速を支持していることが明らかになりました。FRBは11月まで4会合連続で0.75ポイントの利上げを実施してきましたが、足元の金融市場では、12月会合で利上げ幅が0.5ポイントに縮小されるとの見方が台頭しています。一方で、インフレがピークをつけた可能性はあるものの、水準はいまだに高く、また、11月のFOMCでは政策金利のターミナルレート(最終到達水準)が従来の想定を上回る可能性も示されたことから、金融引き締めの長期化の可能性を見通す上で、FOMC参加者による政策金利見通し(ドットチャート)にも高い関心が寄せられています。

景気後退懸念が強まる欧州でも大幅利上げ続く

ユーロ圏では、引き続きロシアによるウクライナへの軍事侵攻が重石となり、2023年1-3月期にかけて2四半期連続でマイナス成長となる可能性が高まっています。一方、インフレ率は10月まで6ヵ月連続で過去最高を更新しており、15日のECB(欧州中央銀行)理事会では、利上げ幅が3会合連続となる0.75ポイントとなるのか、0.5ポイントに減速されるかが焦点になるとみられます。なお、同理事会では、量的緩和策で膨らんだ保有資産を減らすQT(量的引き締め)に向けた方針についても話し合われる見込みです。

中国の経済工作会議とゼロコロナ政策の行方

中国では、上旬に中央経済工作会議が開催される予定です。同会議では、中国の来年の経済政策運営の基本方針が決定されることから、現在期待されている様々な政策についてもその方向性が明らかになるとみられます。

そのほか、中国のゼロコロナ政策の行方にも注目が集まります。中国では連日、新型コロナウイルスの新規感染者が過去最多を更新し、事実上のロックダウン(都市封鎖)や移動制限が相次いで実施されました。これに対し、各地で市民による抗議活動が拡がったこともあり、中国政府は11月末、経済再開に向けた高齢者のワクチン接種強化策を発表するとともに、会見を開き、防疫措置の微調整を続ける方針を示しました。規制による経済への打撃が長引けば、供給網の混乱を通じて世界景気を下押しする可能性も懸念されることから、政策の早期見直しに対する期待が高まっています。

- 信頼できると判断した情報をもとに日興アセットマネジメントが作成。スケジュールは予告なしに変更される可能性があります。

- 上記は過去のものおよび予定であり、将来を約束するものではありません。