3月の株式市場は、米国の中堅銀行の破綻をきっかけに金融システム不安が高まったことを受けて一時急落したものの、欧米当局の迅速な対応などにより落ち着きを取り戻し、月末にかけて回復基調となりました。インフレを背景に主要国・地域の中央銀行が利上げを継続している状況下、今回の銀行破綻のような金融システムに対する不安が再燃するリスクは依然として残ることや、金融機関の貸し出し姿勢が慎重化することで景気後退懸念が強まる可能性もあるため、今後も世界の株式市場が不安定な推移となる局面があることは想定しておく必要があると考えています。

短期的には、外部環境の変化によって日本の株式市場も影響を受ける可能性はありますが、日本株には固有の下支え要因が多いことから、下値は限定的で概ね堅調な推移になると考えています。年後半には、欧米などで利上げが打ち止めとなることで、外部環境が落ち着き始めることが想定され、日本株の上昇余地が大きくなると考えています。なお、外部環境が不安定な中でも、日本株を下支えすると考えられる固有の要因は、以下の3点です。

①堅調な企業業績

グローバル景気の減速懸念が強まっている状況ですが、日本企業の業績は比較的堅調さを維持できると見ています。この理由として、経済再開やインバウンド需要の復活、賃金の上昇などを受けて遅れていた内需が回復傾向となっていることや、中国が経済再開によって景気回復基調を強めていることが追い風となることに加えて、2023年3月期の企業業績を下押ししていた、半導体不足による自動車生産の停滞や、原材料コストの上昇などのマイナス要因が一巡し、企業業績の改善要因になると期待されることなどが挙げられます。4月後半から5月前半にかけて発表される2024年3月期の業績見通しについては、外部環境の不透明感などを背景に保守的な予想を開示する企業が多くなる可能性が高いことには注意が必要ですが、四半期決算毎に業績が上振れする中で見直されると想定しています。

②東証によるPBR(株価純資産倍率)1倍割れ企業などに対する要請

東京証券取引所は、上場企業に対して「資本コストや株価を意識した経営の実現に向けた対応」を要請しました。特に、ROE(自己資本利益率)が低く、PBRが1倍を割れている企業が多いことを問題視し、これらの企業について要因の分析と改善に向けた計画の策定・開示を求めています。これまでも、投資家との対話が進展してきたことや、社外取締役の比率が上昇したことなどを背景に、資本効率を意識した経営を行なう企業は増えていましたが、今回の要請でより多くの企業が経営を変革するきっかけとなることが期待されます。資本効率を改善させるために、政策保有株や遊休資産、低採算事業などの売却を進め、成長分野への投資や、増配、自社株買いなど株主還元の拡充を進める企業が増えることは、中期的にも日本株の上昇基調を支える大きな要因になると考えています。

③相対的に割安な株価指標

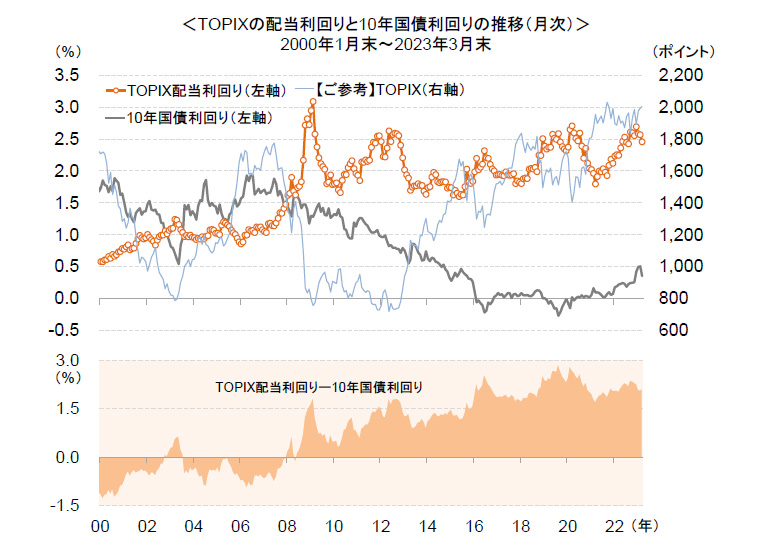

日本株の株価指標は、米国などの主要市場や、過去の水準と比較して割安感があると考えています。特に、下値を支える要因として注目しているのは、配当利回りの高さです。足元のTOPIX(東証株価指数)の配当利回りは2.5%程度と、高い水準にあります。想定以上の景気悪化などで利益が下振れる局面でも、前述のように日本企業は株主還元を拡充する動きを続けると見られることから、配当は安定的に行なわれ、配当利回りが株価の下支え要因になることが期待されます。

これらの日本株固有の要因は、海外の投資家からも注目されつつあり、資金流入など需給面でも好影響が期待されます。このような市況環境の見通しを前提に、ジパングでは、2024年3月期に良好な業績が期待される企業や、株価指標の割安感があり経営の変化が見込まれる企業の選別に注力しています。高い競争力を維持しているものの、2023年3月期にコスト上昇やサプライチェーン問題などによって業績が低迷した企業の中で、2024年3月期には価格転嫁の進展や原材料高の一巡、生産の回復などによって業績が大きく回復する企業に投資機会があると考えています。また、中期経営計画などで、事業構造改革や株主還元の強化を進める方針を打ち出している企業や、これまで十分ではなかった投資家との対話を積極的に行なうようになった企業など、経営の変化によって評価が高まる可能性がある企業にも注目しています。

- 上記は過去のものであり、将来の運用成果などを約束するものではありません。