日本の株式市場は、海外投資家からの資金流入を背景に日経平均株価がおよそ33年ぶりに3万3,000円台を回復するなど、堅調な推移を続けています。証券会社のストラテジストやエコノミストには、これまでにない程多く、海外投資家から問い合わせが増えるなど、海外投資家の日本株に対する関心が非常に高まっている状況です。

足元では、株価の上昇が急ピッチだったことから利益確定の売りも出始めており、資金流入のペースが鈍化する傾向も見られますが、長期投資を行なう海外投資家は日本のマクロとミクロの両面で起こっている構造的な変化に注目していることから、今後も日本株への資金流入は続くものと考えています。今回は、海外投資家も注目する日本の構造的な変化と当ファンドの投資戦略について、お伝えします。

<持続的な賃上げによるデフレ脱却への期待>

海外投資家から最も注目されているマクロの変化は、賃金の上昇です。日本の賃金は、長期にわたってほぼ横ばいが続いていましたが、今年の春闘での賃上げ率は3%を超え、30年ぶりの高水準となりました。日本企業が原材料価格などの上昇を価格に転嫁することで利益を確保し、従業員の賃金を引き上げるという好循環が出始めています。

長らくデフレ傾向が続いていたことから、賃上げの継続性について疑問視する見方もありますが、物価上昇への対応だけでなく、構造的な人手不足への対応や、人的資本への投資が企業の成長につながるという考え方が浸透し始めていることなどから、今後も継続的に賃金が上昇すると想定しています。既に、一部の企業では継続的な賃上げの方針を表明しており、人材確保の観点からこの動きは多くの企業に拡がる可能性があると考えています。

企業経営者との対話の中でも、待遇改善や高度人材の採用、教育によるスキルの向上など、成長戦略の中で人材への投資が需要な課題として位置づけられていることが実感できます。投資家の企業評価においても、賃金上昇をコストアップとして捉えるのではなく、持続的な成長に必要な投資として前向きに評価する傾向が強まっています。今後、日本でも賃金と物価がともに上昇基調となり、デフレ脱却の動きが明確になることが期待されます。

<本格化する資本効率改善に向けた取り組み>

個別企業(ミクロ)の構造的な変化として注目されているのは、資本効率改善に向けた取り組みが加速し始めていることです。今年3月、東京証券取引所(東証)が資本コストや株価を意識した経営の促進に向けて、PBR(株価純資産倍率)が1倍を継続的に下回る企業などに対して現状分析と改善策の開示を要請したことは、国内外の投資家から大きな関心を集めています。

2015年のコーポレート・ガバナンスコード適用開始以来、機関投資家と企業との対話が促進され、社外取締役の比率が高まったことなどを背景に、日本企業は資本効率を意識した経営に変化し始めていましたが、取り組みのスピードには企業間の格差が大きく、全体としては十分な成果が出ていない状況にありました。今回の東証による要請を受け、2023年3月期決算の発表に合わせて、株主還元の拡充や投資家との対話促進、成長戦略に関する開示の充実などの具体策を公表する企業が散見されました。今期中には、多くの企業が具体的な対応策の開示を行なうものと見られ、企業経営の大きな変化につながると考えています。PBRが1倍を下回る企業が対応策として大規模な自己株式の取得を実施したことがよく話題になりますが、持続的に資本効率を改善させて株価評価を高めるには、事業構造の改革による利益率の改善が不可欠です。不採算事業からの撤退や成長分野への積極的な投資など、収益性を重視した経営を行なってROE(株主資本利益率)を高めることが、PBRの上昇につながります。

ジパングでは、以上のようなマクロとミクロの変化を捉えられるポートフォリオの構築に注力しています。デフレから脱却し、インフレ傾向が定着する中では、企業の価格決定力が業績に大きく影響することから、製品やサービスの競争力が高く、コストの上昇を着実に価格に転嫁することが出来る企業に重点を置いたポートフォリオとしています。また、足もとのバリュエーションが低い企業の中で、事業構造改革を積極的に進め、株主還元の姿勢にも変化が見られる企業の選別にも注力しています。経営者との対話を重ねることで、事業構造改革の内容とスピード感を見極めて投資を行なう方針です。このように、高い競争力で成長を続ける企業と、事業構造改革によって評価が高まる企業の両面から銘柄を選別することで、幅広く投資機会を捉えることが出来ると考えています。

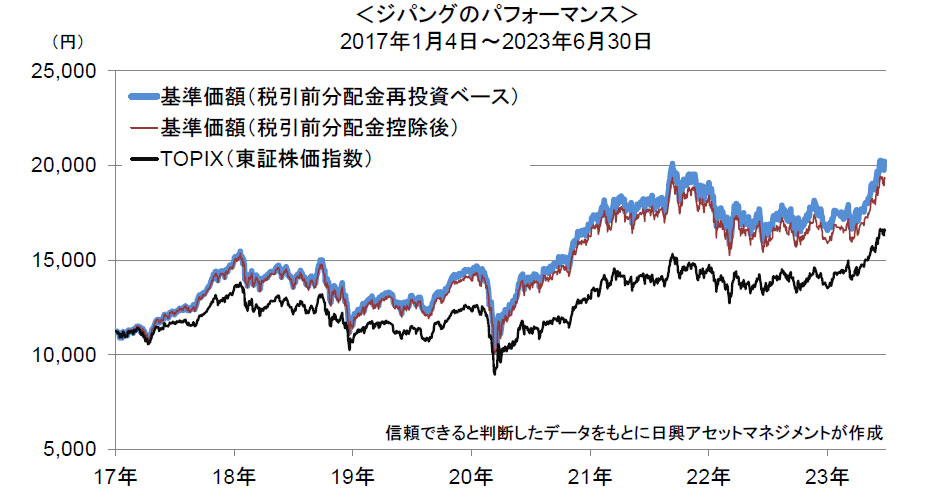

- 基準価額(税引前分配金再投資ベース)およびTOPIXは、グラフ起点の基準価額(税引前分配金控除後)をもとに指数化しています。

- 基準価額(税引前分配金再投資ベース)とは、税引前分配金を再投資したとして計算した理論上のものである点にご留意ください。

- 基準価額は、信託報酬控除後の1万口当たりの値です。信託報酬の詳細につきましては、目論見書の「ファンドの費用」をご覧ください。

- グラフ・データは過去のものであり、将来の運用成果などを約束するものではありません。