日本の株式市場は、米長期金利の上昇や地政学リスクへの懸念などから、足元では上値が重い推移となっています。短期的には、中東情勢やインフレと景気の動向を受けて、やや不安定な動きとなる局面も想定されますが、今後数ヵ月は日本株にポジティブな材料が続く可能性が高く、基調としては上昇傾向が維持されると考えています。

今回は、今後想定される日本株の注目材料について、企業業績の動向に関するものと、日本の構造的な変化に関するものに分けてご説明します。

<企業業績の注目点>

・2023年7-9月期決算での業績上方修正

2023年4-6月期(第1四半期)決算は、全体で見ると通期の会社予想に対する業績の進捗率が30%程度となり、上振れ基調の良好な内容となりました。これを受けて既に通期予想を上方修正した企業もありますが、依然として保守的な予想となっている企業が多く、今後発表される7-9月期(第2四半期)決算で業績予想を上方修正する企業が増えると見られます。これに伴なって、増配や自社株買いなど、株主還元の拡充を発表する企業も増える可能性が高く、株式市場のポジティブな反応が想定されます。

・半導体、電子部品関連の在庫調整の進展

全体としては企業業績の上方修正が期待される一方で、半導体、電子部品などの関連企業については、過剰な在庫を削減するための減産が行なわれていることから厳しい決算が想定され、通期業績予想の下方修正が相次ぐ可能性があります。但し、最終需要については緩やかな回復が期待できる状況にあり、足元の大幅な減産を受けて半導体メモリーの価格に底打ち感が出始めていることなどから、今後、業績は大きく回復する可能性が高まっています。7-9月期決算での下方修正で悪材料が出尽くし、株価が反発するきっかけとなる銘柄も出てくると考えています。

<構造変化の注目点>

・東京証券取引所(東証)の要請を受けた対応策の開示

今年3月、東証は、上場企業に対して「資本コストや株価を意識した経営の実現に向けた対応」を要請しました。7月14日の時点では、対応策の開示を行なった企業がプライム市場の31%にとどまっていましたが、東証のフォローアップ会議で開示企業をリスト化することや、対象となる企業はPBR(株価純資産倍率)1倍割れ企業だけではないことを改めて周知することなどが決まったことで、多くの企業が対応策を開示するものと見られます。今後、事業構造改革や株主還元の拡充などの対応策が評価され、株価上昇の追い風となることが期待されます。

・春闘の動向

23年度の春闘は約3.6%と30年ぶりの高い賃上げ率となりましたが、市場では24年度の賃上げ率に関心が集まっています。年内に労働組合側の要求額水準が出始めますが、足元の物価上昇率が高止まりしていることや、労働需給の逼迫が続いていることなどから、高水準の要求が出される可能性が高いと見られます。一方、企業側、特に大企業については、競争力を高めるために人への投資が不可欠であるという考え方が浸透していることに加えて、政府からの強い要請もあり、高水準の賃上げが見込まれます。物価と賃金が持続的に上昇し、デフレ脱却の動きが確認されることは、内外の投資家が日本株に対して、より積極的な姿勢となるきっかけになると思われます。

ジパングでは、これらの好材料が実現することで株価の上昇が見込まれる個別企業の選別を強化しています。特に、事業構造改革や株主還元の強化が期待できる銘柄や、来期の業績回復が期待される半導体、電子部品関連や、内需の回復傾向を背景に業績の上振れ基調が期待できる小売関連などに注目しています。来年にかけてもう一段株価が上昇する局面に備えたポートフォリオを構築することで、パフォーマンスの向上を目指します。

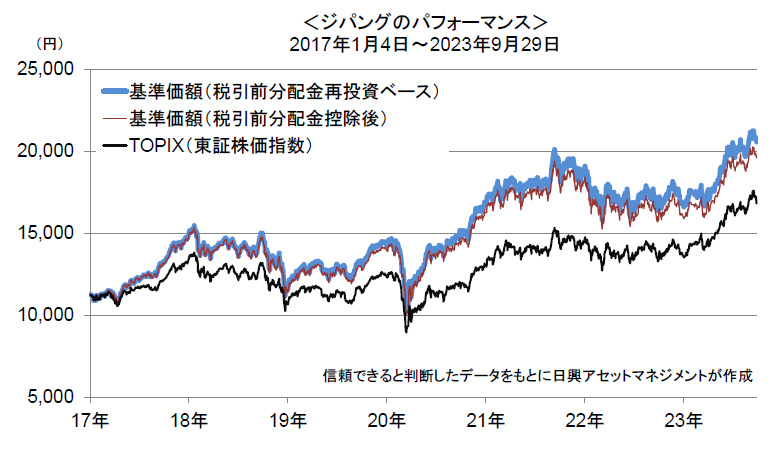

- 基準価額(税引前分配金再投資ベース)およびTOPIXは、グラフ起点の基準価額(税引前分配金控除後)をもとに指数化しています。

- 基準価額(税引前分配金再投資ベース)とは、税引前分配金を再投資したとして計算した理論上のものである点にご留意ください。

- 基準価額は、信託報酬控除後の1万口当たりの値です。信託報酬の詳細につきましては、目論見書の「ファンドの費用」をご覧ください。

- グラフ・データは過去のものであり、将来の運用成果などを約束するものではありません。