オールカントリーがいいですか?S&P500がいいですか?

今福 啓之

日興アセットマネジメント

結論

-

実は両者の性質はとても似ている。少なくとも両方を持つことは「分散」にはならない

-

「どちらがいいか」は、当面は米巨大IT企業のさらなる株価上昇への確信度合いによる

-

分散を考えるなら、明確に考え方が違うものを

「投資信託をやってみよう」、「ようやく開いたNISAの口座で何買おう?」といった方が少し調べてみて突き当たる悩みが、『オール・カントリー or S&P500問題』ではないでしょうか。

ちなみに、両方ともインデックスファンドが連動対象とする株価指数のことであり、全世界株式指数のニックネームであるオール・カントリーは世界主要国の企業をカバーし、S&P500は米国企業をカバーする指数です。

結論を急ぐと、以下の通り。

実は両者の性質は似ており、どちらを選んでも「米国の人気企業の株価の動きに、良くも悪くも左右されがち」な点ではあまり変わらない。

その「米人気企業への依存度合い」がより高いのがS&P500で、少し低いのが全世界株式(オール・カントリー)。自分の考えにフィットする方を選べば良し。

両方買う意味は、少なくとも分散の効果からは無い。株式にしぼった上での分散を考えたいなら、どちらかのひとつと、もうひとつは「上位銘柄」がまったく違うものになるだろうコンセプトのものを選ぶ方が良し。

――といったところでしょうか。説明していきます。

「インデックス」と「インデックスファンド」の関係

まず、インデックスファンドとはどういうものかご存知でしょうか。

「インデックス」とは「指数」という意味で、「インデックスファンド」とは1日1日の動きがある指数と同じになることを目指した運用をする投資信託を総称する「カテゴリー名」です。

指数は当社のような運用会社ではなく、指数を算出する専門会社が出しています。本当にたくさんの指数があり、それぞれに指数の定義と計算方法がカッチリと定められ、それに基づき淡々と発表されています。

私たちに最もなじみがあるのは「日経平均株価」と「ニューヨークダウ」ではないでしょうか。それぞれ日米の株式市場を全体としてとらえた「経済指標」のように扱われ、ニュースなどで報じられています。

その指数が同じであるインデックスファンドなら、どの運用会社のものであっても、基本的にほぼ同じ投資成果になります。S&P500のインデックスファンドなら、A社のインデックスファンドでも、B社やC社のものでもS&P500とほぼ同じ値動きをしているはずです。

信託報酬などの「投資信託のコスト」の話題が増えていますが、インデックスファンドの目的とそのコストの意味合いについてはあまり語られていません。

それは、いくらコストが低くても、そもそも「コスト控除後」である基準価額が、対象指数を離れてひとり上がっていくことはないのがインデックスファンドだ――という点です。

指数以上に上がってはいけないのがインデックスファンドなのです。ということは、指数が下がる時もインデックスファンドはキッチリ下がるよう運用されます。

一般的な感覚では、上がる時は指数と同じように上がってくれて、下がる時は下がらないのがいいファンドと思いますが、インデックスファンドの場合は違います。下がる時にも一緒に下がるのが、いいインデックスファンドなのです。

S&P500は「米国しばり」

様々な指数のたくさんのインデックスファンドのうち、S&P500のインデックスファンドの人気が突出して高まったのは2020年頃からでした。

その背景には、S&P500が2020年のいわゆるコロナ・ショック直後から2021年の年末まで約2年間、ほぼ一直線に上昇し、S&P500のインデックスファンドの基準価額で見て、最も低いところからだと2年足らずで2倍くらいになったという絶好調さがありました。

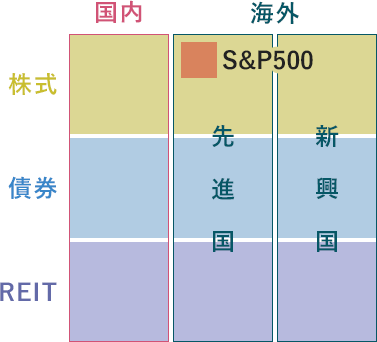

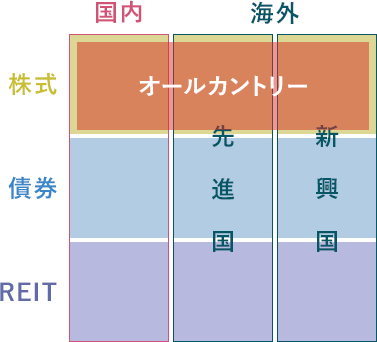

しかしS&P500のインデックスファンドに投資するということは、この絵のように海外株式という広いエリアから一部に「しぼり込んだ投資」を意味します。

さらにS&P500は、流通している株式数×株価である「時価総額」の大きさ順で重みを付ける方式の指数であるため、ここ数年は一貫してアップルやアマゾンやマイクロソフトといった巨大IT企業の比率が高く、この点からも「しぼりこんだ投資」になっているといえます。

これは「いい悪い」の話ではありません。S&P500は500社に分散された指数ではあるものの、実態としては(流通株式の多い)大企業で人気(高株価)の銘柄の影響が大きくなるという「指数の性質」を知っておくことが重要です。

オール・カントリーとS&P500の「顔ぶれ」

「オール・カントリー」とは日本語で「全世界株式」と称される株価指数のことで、指数を算出している会社の違いなどでいくつか種類があります。一番メジャーなのは「MSCIオール・カントリー・ワールド・インデックス」で、MSCIという会社が計算して発表している指数です。

先ほどと同じ絵で表現するとこうなります。日本と先進国と新興国のマスを全てカバーするのがこの指数です。

20以上の先進国と20以上の新興国から約3千の企業を対象に計算される指数であり、S&P500の約500社に比べると格段に多くの株式に分散された指数といえます。

しかし、計算方法はS&P500と同じ「時価総額加重方式」を採っているため、上位の銘柄はほとんど同じになっています。

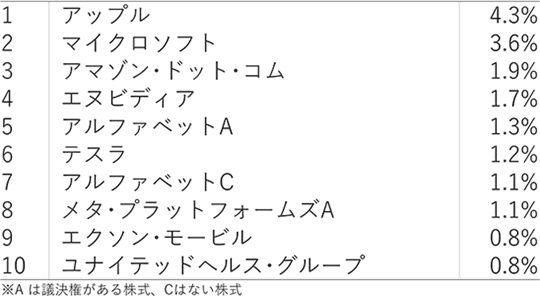

具体的に見てみましょう。オール・カントリー指数を連動対象としたあるインデックスファンドの、ある時点の月次レポートです。

オール・カントリー指数連動

インデックスファンドの組入上位10銘柄

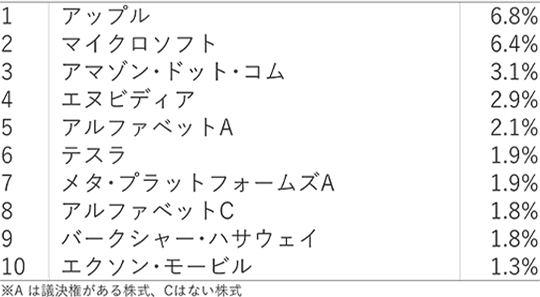

そしてこれが、同じ月のS&P500のインデックスファンドのものです。

S&P500指数連動

インデックスファンドの組入上位10銘柄

比べてみてわかるのは、上位銘柄の「顔ぶれ」がほとんど一緒であること。

これも「いい悪い」ではなく、世界全体に範囲を拡げたとしても、今の米巨大IT企業の時価総額が突出して大きくなっていることの結果です。

しかし、「顔ぶれ」は一緒でも指数に占めるその銘柄の「比率」が違うことにも気づきます。

たとえば両方で組み入れ1位のアップルは、オール・カントリーでは4.3%なのに対してS&P500では6.8%。2位のマイクロソフトは、オール・カントリーの3.6%に対してS&P500では6.4%。3位のアマゾンは、オール・カントリーの1.9%に対してS&P500では3.1%です。

このように、オール・カントリーの方が一つひとつの銘柄の比率が低くなっています。このことは、オール・カントリーの方が一つひとつの銘柄の株価の上下に振らされる程度が小さいことを意味します。

一見いいことに聞こえますが、これは、アップルやマイクロソフトやアマゾンが力強く上がっていくような相場の時には、オール・カントリーはS&P500に「負け」てしまうことを意味します。なぜなら、比率が低いということは、その銘柄の上昇が指数に与えるインパクトが小さいからです。

逆にそれらの株式が下がる時には、S&P500の方がオール・カントリーよりも大きく下がってしまうはずです。

つまり『オール・カントリーがいいかS&P500がいいか問題』は、このことをどう考えるかという問題であり、ひとつの正解はありません。

足もとの「顔ぶれ」でいえば、米巨大IT企業の株価が当面さらに上昇するのだと思うなら、S&P500の方が効率がいいでしょう。もし、それら銘柄への依存度合いを少しでも下げたいと考えるなら、S&P500に負ける時があることを当然と前向きに理解して、オール・カントリーを選ぶべきでしょう。

もちろん「米国しばり」のS&P500と違って、米国以外にも「門戸」を開くオール・カントリーなので、たとえばインドの企業が急成長したらS&P500とは異なる顔ぶれとなるのかもしれません。

しかし、オール・カントリーもS&P500と同様、時価総額の大きさで比率に重みをつける計算方法を採っている以上、両者に明確な違いが出ることは現状考えにくいところです。

オール・カントリーの組入銘柄数は現時点で約3千ですが、もし3千銘柄に「均等分散」する指数だったなら、1銘柄の比率は0.0333%ずつとなるはずです。しかし実際は、先ほど見たように1位は4%台。均等比率の143倍もの重みを付けられていることを意味します。それほどまでに、米巨大IT企業の規模が大きいということです。

分散するなら、「考え方がまったく違うもの」を

NISAのつみたて投資枠では選べるファンドは多くなく、これらベーシックなインデックスファンドが選択肢になるという方がほとんどでしょう。S&P500でもオール・カントリーでも、自分の考え方にフィットする方を選んで大きな後悔はないはずです。

大事なのは、人気ランキングやYouTube動画といった結論だけの簡単な情報で決めるのではなく、その投資が持つ意味を少しだけ深堀りし、自分で納得して決めることです。

とはいえ、上位銘柄があれだけ同じなら、両者の値動きは、少なくとも方向感は同じになってしまうはず。複数のファンドに分散したり、足りない部分を「補正」したりしたいという考え方は、人によっては検討の価値があります。

その場合は、(1)明確に分散のパーツとなるもの、あるいは(2)依って立つ考え方が大きく違うもの、という2つの視点から考えることをお勧めします。

たとえば、オール・カントリーの日本株比率はわずか5%程度です。日本に住む私たちとして、この日本比率がさすがに低すぎると考えるなら、オール・カントリーのインデックスファンドをたとえば7割にして、残りのお金で日本株の投資信託を買うという「比率補正」の考え方は成り立ちます。

これが(1)の「明確に分散のパーツとなるもの」の考え方です。(2)の「依って立つ考え方が大きく違うもの」とは、たとえば、時価総額という「今の株式市場での評価」からではなく、「将来のビジネス規模と株式市場での評価」を予想して、そこから逆算して今を見るという、まったく逆のアプローチの投資信託を選ぶといったことです。

興味のある方は、当サイト内の記事「2人の娘とその夫に送る資産形成の黄金律 第29話|「じゃあどうする?投資信託選びの具体策(前編)」が参考になるかもしれません。

もちろんファンドの分散は「マスト」ではありません。5本も10本も持つと、ほとんどの場合において無駄が生じます。自分自身でしっかりと理解し、良いものが選べたと思えるなら、変な「浮気心」を持たずに自信をもって1本だけの保有を続ける考え方も、まったく間違っていません。

個別銘柄については、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもはありません。また、当社ファンドにおける保有・非保有および将来の銘柄の組入れまたは売却を示唆・保証するものでもありません。月次レポートで紹介した組入上位銘柄の比率は対純資産総額比率です。

今福 啓之

日興アセットマネジメント