本稿は2021年2月発行の英語レポート「Asian Fixed Income Monthly」の日本語訳です。内容については英語による原本が日本語版に優先します。

サマリー

- 1月の米国債市場はイールドカーブがスティープ化した。米国の財政支出拡大見込みを受けて、米国債利回りは年初に急上昇した。月後半には、米国株式市場のバリュエーションが高水準にあることやCOVID-19(新型コロナウイルス感染症)のワクチン接種が一様には進んでいないことに対する懸念から、市場でリスク回避志向がある程度強まった。月末の米国債利回りは2年物で前月末比0.011%低下の0.111%、10年物で同0.152%上昇の1.067%となった。

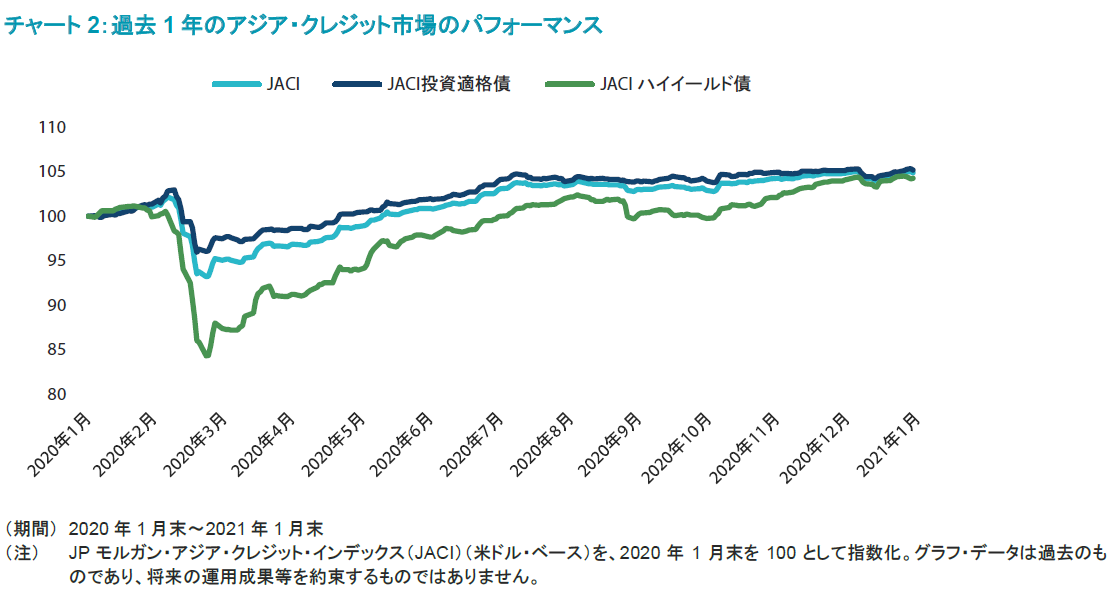

- アジアのクレジット市場は、信用スプレッドが0.056%縮小する一方で米国債利回りが大幅に上昇したことから、月間リターンがほぼ0%となった。格付け別での市場リターンは、投資適格債が0.074%のスプレッド縮小にもかかわらず-0.04%、スプレッドの縮小幅が0.022%であったハイイールド債が+0.15%となった。発行市場の起債活動は当月大きく加速した。

- アジア地域のインフレ圧力は大半の国で加速した。2020年の経済成長率は、中国でプラスとなる一方、韓国とフィリピンではマイナスとなった。韓国、インドネシアおよびマレーシアの中央銀行は政策金利を据え置いた。

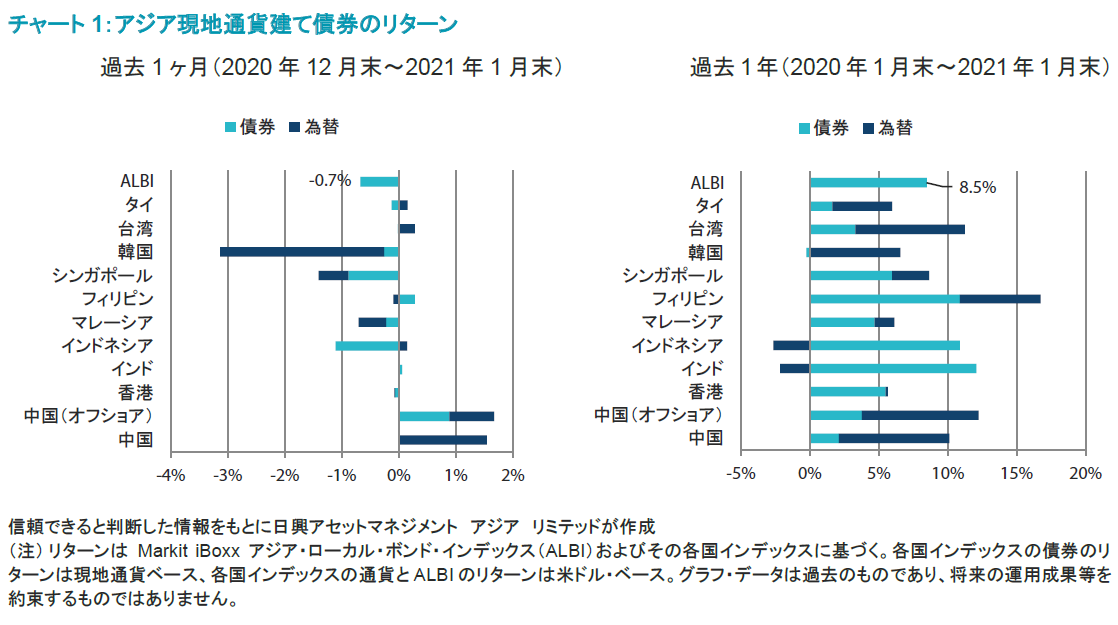

- 現地通貨建て債券の当面の金利リスク見通しについては、米国債利回りの安定化を待ちながら、全体的により慎重なスタンスに転じている。特に、インドネシアとマレーシアについては「相対的に強気」から「中立」に、韓国については「相対的に弱気」に変更した。通貨については、シンガポールドル、中国人民元、韓国ウォンを中心に慎重な見方に転じている。

- アジアの信用スプレッドは中期的に緩やかな縮小が続くと予想している。2021年におけるアジアのクレジット市場にとっての主要な下方リスクは、米中2国間関係の安定化がバイデン政権下で実現しない場合だとみている。現在実施されている緩和的な財政・金融政策の早計な引上げも、アジアのクレジット物を含めリスク資産へのポジティブな見通しを頓挫させ得るもう一つの下方リスクだ。

アジア諸国の金利と通貨

市場環境

1月の米国債市場はイールドカーブがスティープ化

民主党が米国上院の多数派を奪回したことによる財政支出拡大見込みを受けて、米国債利回りは年初に急上昇した。ジョー・バイデン米大統領は、1月20日に就任した後、1.9兆米ドルの景気対策パッケージ案を提示した。一方、米FRB(連邦準備制度理事会)は、政策金利と月次の債券購入額を維持するとともに、景気が完全に回復するまで支援的政策を続けることを公約した。月末にかけては、米国株式市場のバリュエーションが高水準にあることやCOVID-19のワクチン接種が一様には進んでいないことに対する懸念から、市場でリスク回避志向がある程度強まり、米国債利回りは月前半の上昇分を一部吐き出した。月末の米国債利回りは2年物で前月末比0.011%低下の0.111%、10年物で同0.152%上昇の1.067%となった。

インフレ圧力は大半の国で加速

12月のCPI(消費者物価指数)上昇率は、輸送費の上昇を受けて、マレーシアで前月の前年同月比-1.7%から同-1.4%へ、タイで前月の同-0.41%から同-0.27%へとそれぞれ改善した。フィリピンの12月の総合CPI上昇率は食品価格と輸送費の上昇を背景に前年同月比3.5%となり、インドネシアでは同様の小売インフレ指標の上昇率が食品価格のもたらした上方圧力によりやや加速した。中国では豚肉価格の反発がCPIインフレ加速の主因となった。その他では、野菜価格の低下がインドの総合CPI上昇率を前月の前年同月比6.9%から同4.6%へと減速させた。

2020年の経済成長率は中国でプラス、韓国およびフィリピンでマイナス

中国の第4四半期のGDP成長率は、サービス・セクターを主な牽引役として前年同期比6.5%と市場予想を上回った。2020年通年のGDP成長率は2.3%となった。一方、フィリピンの第4四半期の経済成長率は前年同期比-8.3%と、第3四半期の同-11.5%からマイナス幅が縮小した。鉱業および農業セクターが11月の台風と洪水の影響により低迷する一方で、製造業および建設セクターは伸びが回復した。2020年通年のGDP成長率は-9.5%と、1947年以来で最悪の経済パフォーマンスとなった。その他では、韓国の第4四半期のGDP成長率が前年同期比-1.4%となり、これで2020年通年の経済成長率は-1%となった。

韓国、インドネシア、マレーシアは政策金利を据え置き

韓国中央銀行は、政策金利の据え置きを決定した後、景気回復を支えるために緩和的な金融政策スタンスを維持すると発表した。一方、インドネシア中央銀行は、2021年の経済成長予想を維持するとともに景気支援の継続を公約し、また自国通貨の安定へのコミットメントについても繰り返し強調した。マレーシア中央銀行は、やはり政策金利を据え置いたが、経済成長については若干ながらより楽観的なトーンの見通しを示した。注目すべき点として、同中銀は、世界の需要と新しい製造・鉱山施設からの生産を牽引役として、国内の経済成長が第2四半期以降に回復すると予想している。

フィッチはフィリピンの格付け据え置きを、ムーディーズはマレーシアの格付け据え置きを決定

フィッチ・レーティングスはフィリピンについて、同国の比較的低い政府債務水準、外的ショックに対する堅固なバッファー、力強い経済成長見通しを理由に、ソブリン債格付けを「BBB」、その見通しを「安定的」に据え置くこととした。同格付機関は、同国の経済成長が今年は6.9%程度、2022年には8.0%程度に達すると予想している。同様に、ムーディーズはマレーシアについて、好調な中期的経済成長見通しが続くとともにマクロ経済政策決定機関が高い信頼と実効性を維持するであろうとし、ソブリン債格付けを「A3」に据え置くことを決定した。

今後の見通し

全体的な金利リスクに対してより慎重な見方

米国の財政支出拡大見込みを主因とする米国債イールドカーブの際立ったスティープ化は、アジア地域の国債への需要にとって重石となっている。この結果、現地通貨建て債券の当面の金利リスク見通しについては、米国債利回りの安定化を待ちながら、全体的により慎重なスタンスに転じている。特に、インドネシアとマレーシアについては「相対的に強気」から「中立」に、韓国については「相対的に弱気」に変更した。中期的には、世界的に金利が低水準にとどまるとともに穏やかなインフレ圧力が続くなか、アジア地域の国債への需要は継続するとみている。

シンガポールドル、中国人民元、韓国ウォンに対して慎重な見方

米国債利回りの急上昇が最近の米ドル高の大きな要因となっている。アジア地域の通貨については、一段の米ドル高から比較的悪影響を受けやすいシンガポールドル、中国人民元、韓国ウォンを中心に、慎重な見方に転じている。

アジアのクレジット市場

市場環境

1月のアジアのクレジット市場はリターンがほぼゼロ

アジアのクレジット市場は、信用スプレッドが0.056%縮小する一方で米国債利回りが大幅に上昇したことから、月間リターンがほぼ0%となった。格付け別での市場リターンは、投資適格債が0.074%のスプレッド縮小にもかかわらず-0.04%、スプレッドの縮小幅が0.022%であったハイイールド債が+0.15%となった。

1月初旬、アジアのクレジット市場は複数の逆風に取り組むことを余儀なくされた。米国債利回りの急上昇の他に、一部の中国企業の証券に対する米国の購入制限に加えて、中国の不動産セクターにおける固有のリスクや大量の新発債供給が、投資家からの需要への重石となった。その後、月中旬には、米国の政権交代が無事に進んだことを受けてリスク資産市場が上昇するのに伴い、スプレッドが徐々に縮小した。月末にかけては、米国株式市場のバリュエーションが高水準にあることやCOVID-19(新型コロナウイルス感染症)のワクチン接種が一様には進んでいないことに対する懸念から、再度市場である程度のリスク回避志向が広がった。中国では、2020年最終四半期のGDP成長率が市場予想を上回り、2018年第4四半期以来の高さとなった。これによって通年のGDP成長率は2.3%となり、中国は経済大国のなかで2020年にマイナス成長を回避した唯一の国となった。その他では、フィッチがフィリピンのソブリン債格付けを「BBB」、見通しを「安定的」に据え置くことを決定し、一方でムーディーズがマレーシアのソブリン債格付けを「A3」に据え置くことを決定した。アジアのクレジット物への需給バランスは、新興国のハードカレンシー建て債券への継続的な資金流入が追い風となった。

スプレッドは大半の主要国セグメントで縮小して月を終えた。中国のクレジット物は例外で、中国企業に対する米国の制裁や不動産セクターに関するネガティブなニュースなどの材料が重なって投資家心理の重石となったことから、スプレッドが若干拡大した。一方、マレーシアのクレジット物は、政府がいくつかの州で活動制限令を再導入したこと、またその後、地域社会におけるCOVID-19感染者数の拡大を抑制するために(8月まで)非常事態宣言が発出されたことから、悪影響を受けた。

慌ただしくなった発行市場の活動

発行市場の起債活動は当月大きく加速し、月間の総発行額は約584億米ドルに上った。投資適格債分野では、インドネシア共和国のソブリン債ディール(3トランシェで総額38億米ドル)や香港のソブリン債ディール(3トランシェで総額25億米ドル)を含め、計75件(総額396億米ドル)もの新規発行があった。一方、ハイイールド分野の新規発行は計66件(総額188億米ドル)となった。

今後の見通し

アジアの信用スプレッドは緩やかな縮小が続くも下方リスクが残る

アジアの信用スプレッドは中期的に緩やかな縮小が続くと予想される。アジア諸国の大半では発表頻度の高い経済指標が回復の進行を示しており、企業の信用ファンダメンタルズを全体的に下支えしている。財政・金融政策についても、今後の追加緩和措置はペースダウンするとみられるものの、先進・新興諸国の大部分でクレジット市場にとって有利となる運営が続くと予想される。COVID-19のワクチン開発の前進やより有効な治療法の確立が、ポジティブな環境を一層強固なものにしている。新興国のハードカレンシー建て債券へは堅調な資金流入が続くと予想されており、需給環境も追い風だ。とは言え、ここ数ヵ月にわたって信用スプレッドが大幅に縮小してきたことからバリュエーションはもはや割安ではなく、ありがちな市場のあや押しに見舞われる局面が増えるだろう。

2021年におけるアジアの信用スプレッドにとっての主要な下方リスクは、米中2国間の関係がバイデン政権下で安定化できない場合だとみている。バイデン米大統領は外交政策の主要な柱として多国間主義を繰り返し強調してきており、米中関係が激動の4年間を経てリセットされるという希望が持てる。しかし、そのような希望も、技術面およびイデオロギー面における米中政府間の根本的な緊張によって打ち砕かれる可能性がある。地政学的問題に加えて、現在実施されている緩和的な財政・金融政策の早計な引上げも、アジアのクレジット物を含めリスク資産へのポジティブな見通しを頓挫させ得るもう一つの下方リスクだ。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。