本稿は2021年5月13日発行の英語レポート「Asian Fixed Income Monthly」の日本語訳です。内容については英語による原本が日本語版に優先します。

サマリー

- 4月の米国債利回りは安定化した。米国の国内経済指標が景気加速を確認する内容となりインフレ指標も市場予想を上回ったにもかかわらず、債券利回りは低下基調に転じた。米FOMC(連邦公開市場委員会)の声明では、金融政策の方向性に関する新たな変更は発表されなかったが、経済見通しについてはより明るいトーンが示された。最終的に、月末の米国債利回りは2年物で前月末比0.001%低下の0.161%、10年物で同0.115%低下の1.628%となった。

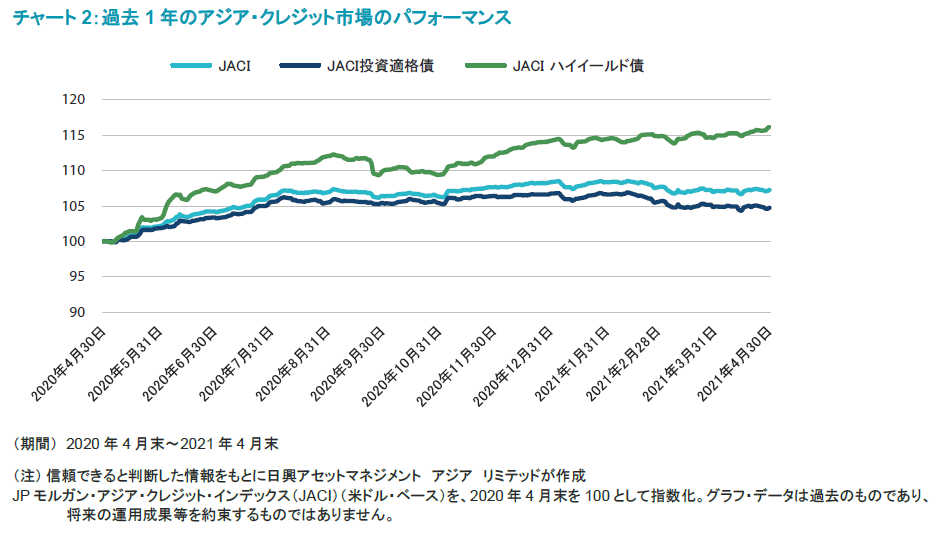

- 4月のアジアのクレジット市場は、ボラティリティが大幅に高まる展開となり、信用スプレッドが0.037%拡大したものの、それ以上に米国債利回りが低下したため、月間トータルリターンが+0.15%となった。格付け別では、投資適格債が0.029%のスプレッド拡大を受けて-0.19%の月間リターンとなる一方、ハイイールド債は信用スプレッドが0.026%縮小して月間リターンが+1.26%となった。

- 域内の大半の国において、3月の総合インフレ率が加速するとともに2021年第1四半期のGDP成長率が加速した。一方、主要国の中央銀行は政策金利を据え置いた。フィッチ・レーティングスがインドの格付けを「BBB-」に据え置き見通しを「ネガティブ」としたほか、スタンダード&プアーズはインドネシアの信用格付けを「BBB」に、見通しを「ネガティブ」に維持した。

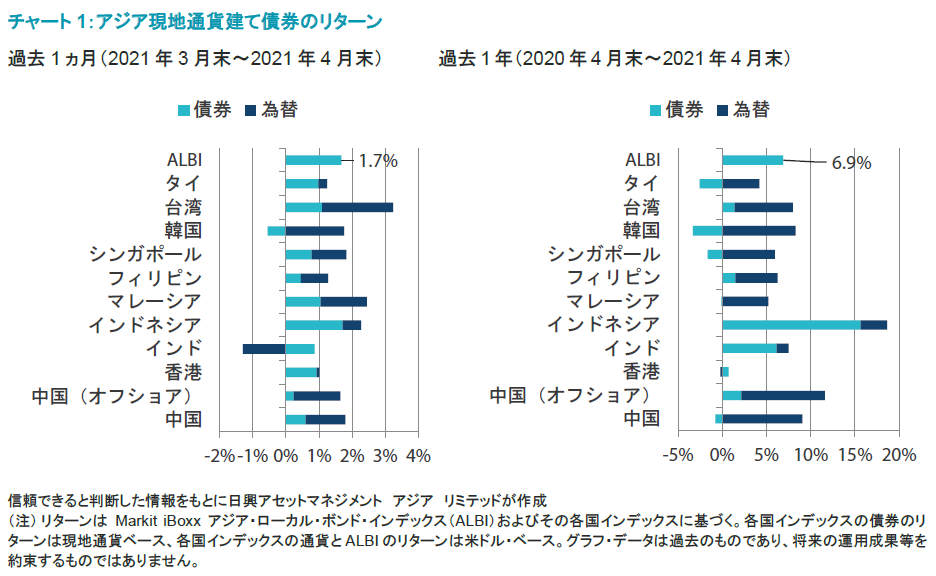

- 現地通貨建て債券では、デュレーション・エクスポージャーにおいて選別的な姿勢を続けており、シンガポール、韓国、香港など利回り水準の低い国に対して相対的に慎重な見方をしている。通貨については、米国の経済成長に対する楽観的な見方を背景に米ドル高がさらに進む可能性があるとの見方から、ディフェンシブなスタンスを維持している。

- アジアの信用スプレッドは、景気回復の継続、有利な財政・金融政策、新型コロナウイルスのワクチン接種の進展をサポート材料として、今後多少の縮小余地があると予想する。マクロ環境は引き続き追い風であるものの、特定の下方テールリスク(確率は低いものの発生すると非常に巨大な損失をもたらすリスク)は増している。

アジア諸国の金利と通貨

市場環境

4月は米国債利回りが安定化

4月の米国債利回りは、2021年第1四半期の急上昇から一転して小幅に低下した。米国の国内経済指標が景気加速を確認する内容となりインフレ指標も市場予想を上回ったにもかかわらず、債券利回りは低下基調に転じた。一部の新型コロナウイルス・ワクチンの供給停止報道を受けて、月の半ばに安全資産への資金の逃避がみられた。しかし、米FRB(連邦準備制度理事会)の金融政策決定会合を控えて投資家のあいだで様子見姿勢が強まったことから、利回り低下の動きは失速した。蓋を開けてみると、FOMCの声明では、金融政策の方向性に関する新たな変更は発表されなかったが、経済見通しについてはより明るいトーンが示された。ジェローム・パウエルFRB議長は、向こう数ヵ月間は物価上昇圧力が見込まれると述べたが、これはベース効果や一時的な供給のボトルネックを含め一過性の要因によるものであるとされ、FRBによる金融政策変更が必要との見方は示されなかった。月末には米国の第1四半期のGDP統計が発表され、実質成長率が前期比6.4%(年率換算)となった。最終的に、月末の米国債利回りは2年物で前月末比0.001%低下の0.161%、10年物で同0.115%低下の1.628%となった。

3月の総合インフレ率は大半の国で加速、2021年第1四半期のGDP成長率も加速

韓国、インド、シンガポール、マレーシア、タイでは、輸送費の上昇加速を主因として3月の総合CPI(消費者物価指数)上昇率が前月から加速した。インドネシアでは3月の総合CPI上昇率がほぼ横ばいとなる一方、フィリピンでは食品価格の上昇鈍化が輸送費の上昇加速を相殺したことから3月の総合CPIが前年同月比4.5%と小幅に減速した。また、中国、シンガポール、韓国では2021年第1四半期のGDP成長率が加速した。第1四半期の中国経済は、比較対象となる前年同期が新型コロナウイルスのパンデミック(世界的大流行)を受けて低水準であったというベース効果もあるが、前年同期比18.3%と過去最高の伸びを示した。シンガポールでは、第1四半期のGDP成長率(速報値)が前年同期比0.2%と、2020年第4四半期の同-2.4%から加速した。その他では、韓国の第1四半期の経済成長率が個人消費の伸びを一因として急加速し、前年同期比1.8%となった。

中央銀行は政策金利を据え置き

韓国、インド、シンガポール、インドネシアの金融当局はそれぞれの政策金利を据え置いた。インド準備銀行は、景気回復見通しが「十分に確実」なものとなるまで緩和的な姿勢を維持することを確約するとともに、2022年度(2021年4月~2022年3月)に数兆ルピー規模の国債購入を実施する方針を打ち出して債券利回りの管理を行っていく意向を示した。インドネシアの中央銀行は、世界の金融市場のボラティリティが高まっているなかで自国通貨ルピアの安定を維持する必要があるとし、政策金利を据え置いた。また同中銀は、2021年の世界経済の成長率予想を上方修正する一方、自国のGDP成長率予想については再び下方修正したと発表しており、同中銀が内需の下振れを懸念していることが窺われる。韓国では、個人消費の持ち直しが予想を上回るペースで進んでいることを背景に、中央銀行総裁がより明るい成長見通しを示唆した。同様に、MAS(シンガポール金融通貨庁)は、世界経済の成長見通しの確度が高まってきたとして、現在では自国の2021年のGDP成長率が公表予想レンジを上回る可能性が高いと予想している。

フィッチはインドの格付けを、スタンダード&プアーズはインドネシアの信用格付けを据え置き

フィッチ・レーティングスは、インドの格付けを「BBB-」に据え置くことを決定し、見通しを「ネガティブ」とした。同格付機関によると、ネガティブな見通しは、「従来から財政余地が限られた状態にあったところに、新型コロナウイルスのパンデミックの発生を受けて財政評価指標が大幅に悪化しており、債務の先行きをめぐる不透明感が根強い」ことを反映している。また、スタンダード&プアーズは、インドネシアの信用格付けを「BBB」に、格付け見通しを「ネガティブ」に維持することを決定した。同格付機関は、その理由として、「インドネシアは今後12~24ヵ月にわたって新型コロナウイルスのパンデミックに伴う財政圧迫や外需下押し圧力に引き続き直面する」との見方を示している。

今後の見通し

債券市場については慎重な見方、通貨に対してはディフェンシブなスタンス

アジアの現地通貨建て国債市場については慎重な見方をしてきており、また、通貨についてはディフェンシブなスタンスをとっている。4月は米国債利回りが安定化したにもかかわらず、アジアの現地通貨建て国債市場への資金流入は比較的低調な状況が続いた。この先、世界経済成長の回復は加速すると予想しており、投資家がリフレ・テーマに再び注目するにつれ米国債利回りの上昇トレンドが再開するリスクがあるとみている。一方、インド、マレーシア、タイ、フィリピンなどで新型コロナウイルスの感染者数が急増しているなか、今回の感染拡大の波がそれぞれの経済に及ぼし得る悪影響について注視していく。

現地通貨建て債券では、デュレーション・エクスポージャーにおいて選別的な姿勢を続けており、シンガポール、韓国、香港など利回り水準の低い国に対して相対的に慎重な見方をしている。通貨については、米国の経済成長に対する楽観的な見方を背景に米ドル高がさらに進む可能性があるとの見方から、ディフェンシブなスタンスを維持している。

アジアのクレジット市場

市場環境

4月のアジア・クレジット市場は小幅に上昇

4月のアジアのクレジット市場は、ボラティリティが大幅に高まる展開となり、信用スプレッドが0.037%拡大したものの、それ以上に米国債利回りが低下したため、月間トータルリターンが+0.15%となった。格付け別では、中国のノンバンク系国有金融機関に対する懸念が全般的に波及した投資適格債が、0.029%のスプレッド拡大を受けて-0.19%の月間リターンとなり、ハイイールド債をアンダーパフォームした。一方、ハイイールド債は信用スプレッドが0.026%縮小して月間リターンが+1.26%となった。

投資家の懸念を強める最初の引き金となったのは、上述の中国のノンバンク系国有金融機関が2020年通期決算の公表を延期すると発表したことであった。国有企業の信用力の基盤である政府からの支援について、その想定が投資家のあいだで疑問視されるようになり、他の中国国有企業に対するセンチメントが悪化した。月の半ばに中国銀行保険監督管理委員会から安心させるコメントが出されると、不安が幾分後退してスプレッドが月初からの拡大分を部分的に戻した。市場はボラティリティの高い状況が月内いっぱい続いたが、月の後半には、市場の注目は新型コロナウイルスの日次感染者数が世界最多を繰り返し更新していたインドへと移った。当月は、フィッチ・レーティングスがインドの格付け・見通しを「BBB-/ネガティブ」に、スタンダード&プアーズがインドネシアの格付け・見通しを「BBB/ネガティブ」に据え置いた。

国別では、当月は台湾、インドネシア、香港、シンガポールを除く大半の主要セグメントでスプレッドが拡大した。中国のクレジット物は当然ながら大幅にアンダーパフォームした。インドのクレジット物については、同国で続いている新型コロナウイルスの感染拡大第2波が景気悪化をもたらすとの懸念が重石となった。対照的に、台湾とシンガポールのクレジット物はともに 2021年第1四半期のGDP成長が堅調だったことなどを追い風としてアウトパフォームし、また、インドネシアのクレジット物は新興国市場分野への資金流入再開から恩恵を受けた。

発行市場の起債活動は安定的に推移

4月の新発債は55件(総額299億米ドル)となった。投資適格債分野では、騰訊控股(Tencent Holdings)のディール(4トランシェで総額41.5億米ドル)やTSMC Globalのディール(3トランシェで総額35億米ドル)、Petronas Capitalのディール(2トランシェで総額30億米ドル)を含め、計40件(総額263.1億米ドル)の新規発行があった。一方、ハイイールド分野の新規発行は計15件(総額35.9億米ドル)となった。

今後の見通し

アジアの信用スプレッドは堅調な推移が続くも下方リスクが残る

アジアの信用スプレッドは、景気回復の継続、有利な財政・金融政策、新型コロナウイルスのワクチン接種の進展をサポート材料として、今後多少の縮小余地があると予想する。企業の信用ファンダメンタルズは全体的に堅調さを維持し、2021年前半の収益は前期比で伸びが加速するとみている。とは言え、足元のバリュエーションはファンダメンタルズ改善の大部分を織り込み済みで、より中立的な水準にある。今後はこれまでよりもスプレッドの縮小が進みにくくなり、市場のあや押しに見舞われる局面が増えると考える。マクロ環境は引き続き追い風であるものの、特定の下方テールリスクは増している。

2月下旬から3月半ばにかけて本格化したリフレ・テーマはとりあえずは小休止している模様だが、世界の経済成長およびインフレの指標が今後数ヵ月で非常に強い加速を見せると予想されているなか、当該テーマが再開する可能性がある。景気見通しの改善を踏まえると債券利回りの上昇自体は概して妥当と言えるものの、上昇の急速なペースにより多くのリスク資産にわたって下方圧力が再び強まり、信用スプレッドにも悪影響が及ぶかもしれない。

加えて、米中の2国間関係が安定化しないリスクも依然高いと言える。ノンバンク系国有金融機関がオフショア市場で発行した債券をめぐる不透明感を受けて、準ソブリン・セクターを含め中国の投資適格級クレジット物のスプレッドが幾分拡大している。アジア他国のクレジット市場への波及的影響はこれまでのところ限定的であるものの、当該イベントは、今後数ヵ月における中国のクレジット市場のパフォーマンスに加えてアジアのクレジット市場全体の方向性に影響を及ぼす可能性がある。インドでは、新型コロナウイルスの感染者数が再び急増していることとそれを受けて感染拡大抑制策が講じられていることから、4月~6月期の景気回復ペースが大きく落ち込むものとみられる。このような状況が長引けば、バッファー材料が少なくなっているインドのソブリン債格付けの引き下げをめぐって懸念が再び強まるかもしれない。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。