本稿は2022年1月14日発行の英語レポート「Harvesting Growth, Harnessing Change」の日本語訳です。内容については英語による原本が日本語版に優先します。

サマリー

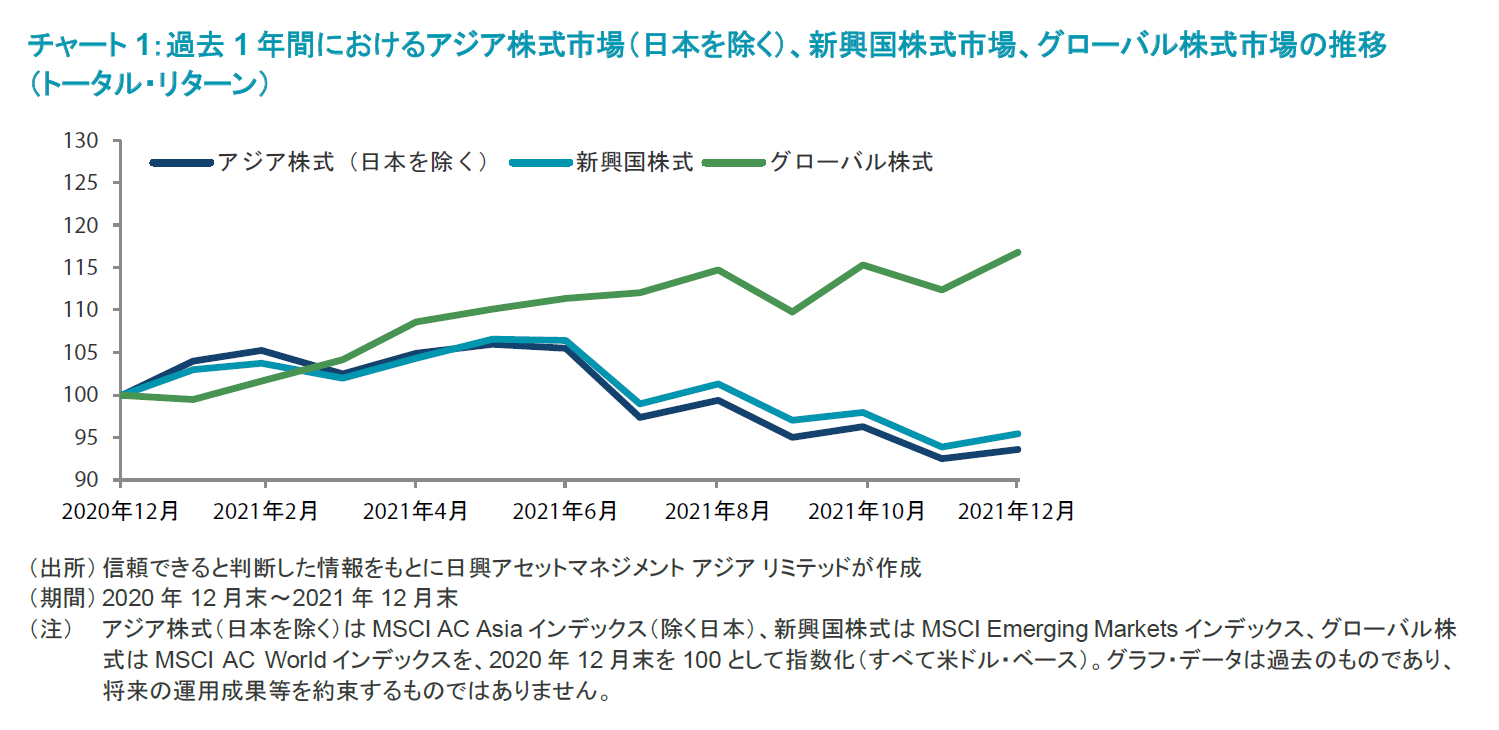

- 12月のアジア株式市場(日本を除く)は、米FRB(連邦準備制度理事会)が3月に債券の購入を終了すると述べるとともに、根強いインフレに対処すべく2022年中に3回の利上げ実施を示唆したにもかかわらず、米国株式市場に連れ高となり、月間リターンが米ドル・ベースで1.4%となった。

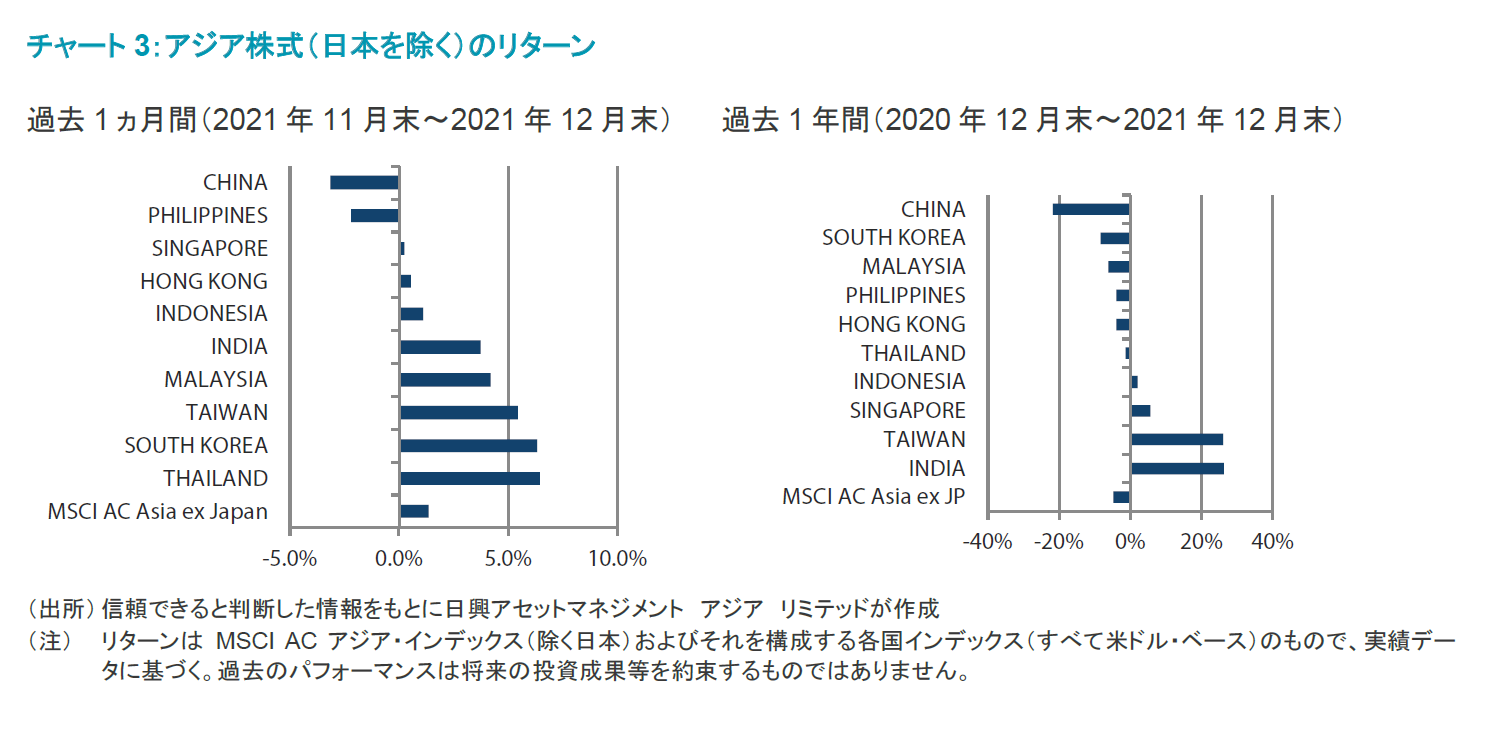

- 台湾と韓国の両市場は、好調な輸出を追い風として上昇した。サプライチェーンの混乱が広がるなか、電子機器に対する需要が世界的に持続しハードウェア・テクノロジー株を支えた。一方、中国と香港はアンダーパフォームした。米国が中国企業数社を投資禁止・輸出管理リストに加えたことを受けて中国のテクノロジー株が続落するとともに、西安で発生した新型コロナウイルスの感染拡大も市場センチメントの重石となった。

- アセアンの各国市場はパフォーマンスがまちまちとなった。国内消費を支えるため政策当局が新たな景気刺激策を承認したタイが最も好調となる一方、フィリピンは台風22号の影響で新型コロナウイルスのワクチン接種を延期せざるを得なくなった。

- オミクロン株がいくつかの国にわたって猛威を振るい続けているが、過去の感染拡大の波に比べて各国当局が規制強化に消極的であることに留意したい。当社では、将来持続可能な利益をもたらすような大きなプラスの変化をファンダメンタルズ面で遂げつつある企業に注目し、ファンダメンタルズを重視したボトムアップでの銘柄選択を忠実に継続することが、最善の策であると考える。

市場環境

12月のアジア株式市場はじり高

12月のアジア株式市場は、米FRB(連邦準備制度理事会)が3月に債券の購入を終了すると述べるとともに、根強いインフレに対処すべく2022年中に3回の利上げ実施を示唆したにもかかわらず、米国株式市場に連れ高となった。新型コロナウイルスのオミクロン株の影響をめぐる不安が和らいだことも市場センチメントを下支えし、アジア株式市場(日本を除く)の月間リターンは米ドル・ベースで1.4%となった。国別の相対パフォーマンスでは、タイ、韓国、台湾がアウトパフォームする一方、フィリピンや中国が劣後した。

韓国と台湾はアウトパフォーム、中国および香港は劣後

台湾と韓国の両市場は、好調な輸出を追い風として上昇し、月間リターン(米ドル・ベース)がそれぞれ5.4%、6.3%となった。サプライチェーンの混乱が広がるなか、電子機器に対する需要が世界的に持続しハードウェア・テクノロジー株を支えた。台湾の中央銀行は、2021年のGDP成長率予想を6.0%に引き上げる一方、主要政策金利を過去最低水準に据え置いた。韓国では、サービス支出の回復を受けて2021年の平均CPI(消費者物価指数)インフレ率が2.5%と10年ぶりの高水準に達し、1月に中央銀行が追加利上げを行う可能性を残した。

一方、中国と香港は、月間リターン(米ドル・ベース)がそれぞれ-3.2%、0.5%と、地域全体に対してアンダーパフォームした。米国が中国企業数社を投資禁止・輸出管理リストに加えたことを受けて、中国のテクノロジー株が続落した。また、西安で新型コロナウイルスの感染拡大が発生し、半導体チップ・メーカーのSamsung ElectronicsとMicron Technologyがロックダウン(都市封鎖)によって同地域の製造拠点に影響が及ぶ可能性があると警告したことも、市場センチメントの重石となった。中国政府は、景気対策としてRRR(預金準備率)を0.5%、1年物LPR(「ローンプライムレート」、最優遇貸出金利)を0.05%引き下げ、また、対象を絞った企業向け融資や住宅市場への支援など、さらなる景気刺激策を示唆した。

個別銘柄への言及は例示目的のみであり、当社の運用戦略に基づいて運用するポートフォリオにおける保有継続を保証するものではなく、また売買推奨を示すものでもありません。

アセアンの各国市場はまちまちのパフォーマンス

アセアンの各国市場はパフォーマンスがまちまちとなった。月間市場リターン(米ドル・ベース)が6.4%と最も良好なパフォーマンスを見せたタイでは、当月、観光業がコロナ禍で低迷を続けるなかで国内消費を支えるため、政策当局が買い物客への税控除を含む新たな景気刺激策パッケージを承認した。マレーシア市場は上昇し、月間リターン(同)が4.2%となった。同国議会は過去最大規模となる2022年度予算を可決し、コロナ後の景気回復支援に3,300億リンギット超を割り当てた。一方、台風22号により数百万人の国民が被災したフィリピンは、新型コロナウイルスのワクチン接種の規模縮小と延期を余儀なくされ、月間リターン(同)が-2.2%と、アセアン内で唯一マイナス・リターンを記録した市場となった。

インドはオミクロン株をめぐる不安が和らいだことを受けて上昇

インド市場は上昇し、月間リターン(米ドル・ベース)が3.7%となった。同国の11月の製造業活動は、堅調な内需と生産・販売の好調な拡大に牽引され、過去10ヵ月で最も大きな伸びを示した。また、インド政府は、自国を電子機器の世界的生産拠点とすべく、半導体製造の誘致に向けた6年間で7,600億ルピー相当の助成計画を閣議決定した。

今後の見通し

規律立った銘柄選択アプローチに基づいて不透明な環境を切り抜ける

2021年は終わりなく続く年のように感じられたが、今後に目を向けると、いくつかの相反する市場ドライバーに直面している。当社ではこれまで通り、将来大幅で持続可能な利益をもたらすような大きなプラスの変化をファンダメンタルズ面で遂げつつある企業に注目し、ファンダメンタルズを重視したボトムアップでの銘柄選択を忠実に継続することが、最善の策であると考える。

オミクロン株がいくつかの国にわたって猛威を振るい続けているが、過去の感染拡大の波に比べて各国当局が規制強化に消極的であることに留意したい。また、同変異株は、最初に発見された南アフリカからのデータによると、感染力が強い一方でワクチン接種率が低くても重症化するケースがかなり少ないことが示唆されている。さらに、南アフリカでは全体の感染者数がすでに減少しつつある。オミクロン株によって自然免疫率が高まるのであれば、これは不幸中の幸いと言えるかもしれない。

中国ではヘルスケアやソフトウェア、消費といったセクターの投資機会に注目

オミクロン株が他の国よりも大きな影響を与える可能性があるのは、「ゼロ・コロナ」政策を貫いている中国だ。人口1,300万人の都市である西安ではすでにロックダウンが実施されており、世界の半導体メモリ供給に短期的な影響を及ぼすだろう。その反面、注目すべき点として、政策当局の発言が、不動産セクターを中心とする過剰流動性の一掃から、経済成長の「安定」確保へと大きく変化している。12月のLPR引き下げは、小幅であり景気サイクルの方向性を変えるとは思われないものの、月中に先んじて実施されたRRR引き下げに続く金融緩和の自然な流れである。政策による支援が実行されている中国は、特にヘルスケア、ソフトウェア、消費者ブランドといった内需分野で引き続き投資機会を提供している。

インドのバリュエーションを注視

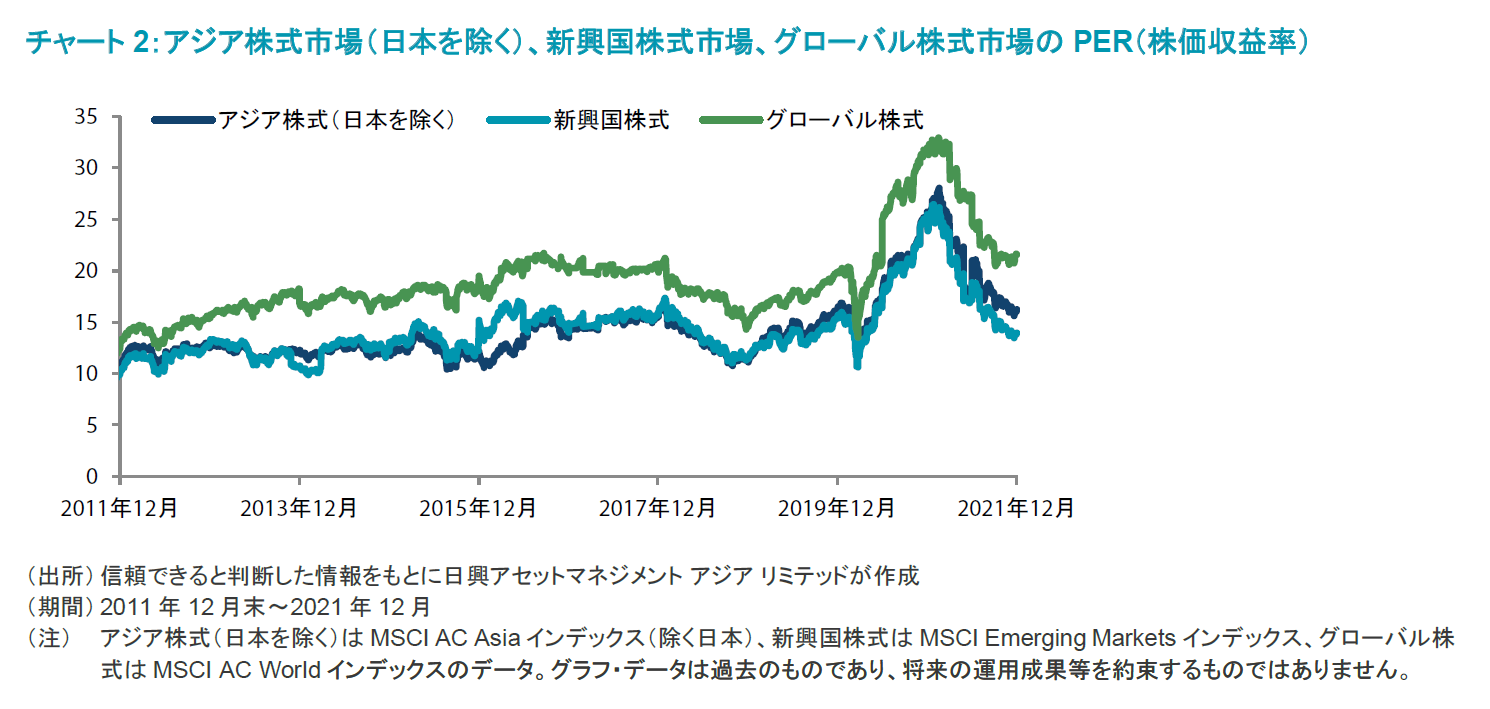

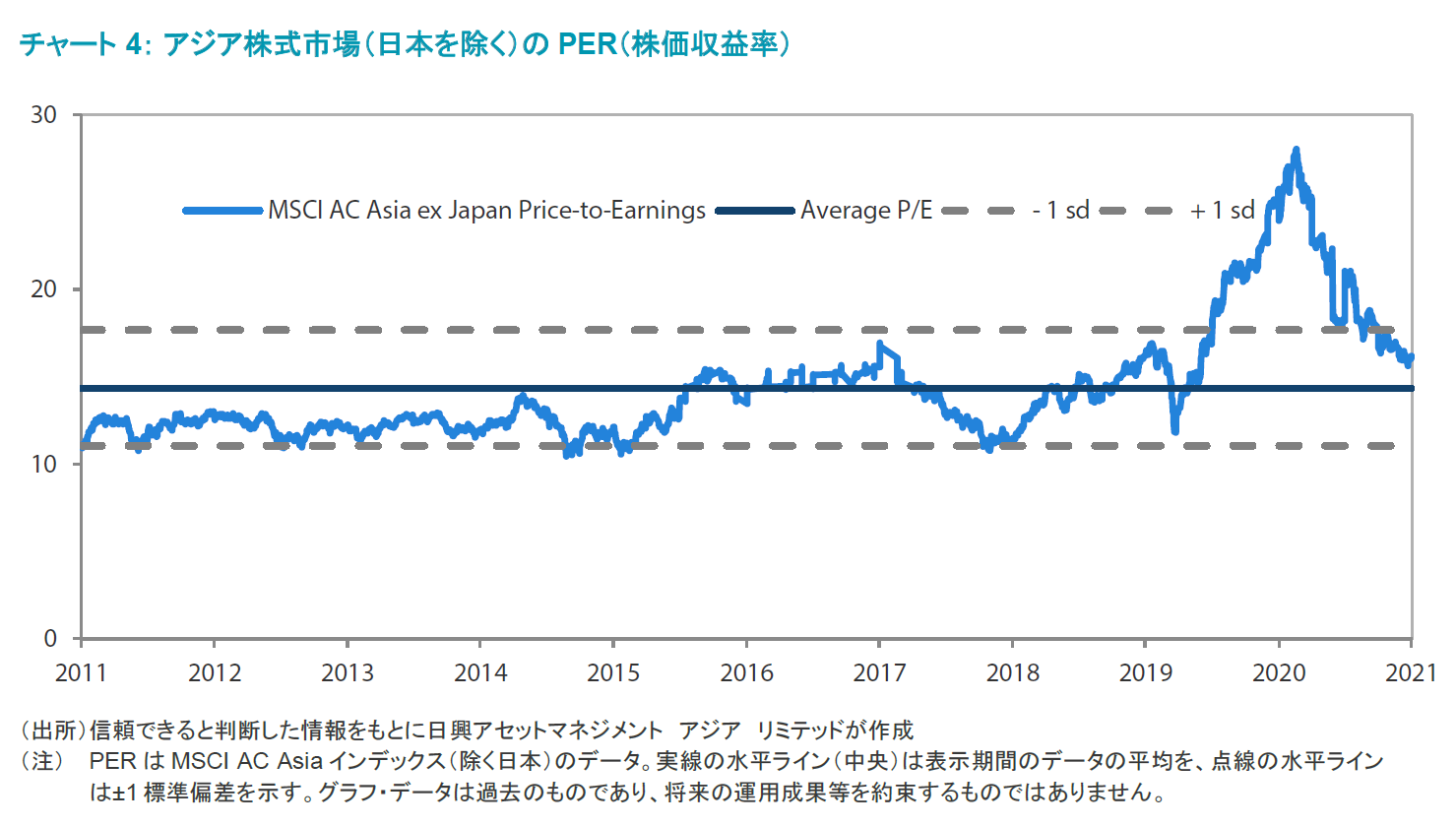

インドも新型コロナウイルスの感染拡大の新たな波に見舞われる可能性が高いが、当社では当局の反応を注視している。同国はワクチン接種率や人口特性の点で南アフリカに似ており、オミクロン株の感染拡大の波が人的被害の面で以前の変異株の場合に比べはるかに穏やかなものになることが期待される。ここ数ヵ月述べてきたように、インド市場については、バリュエーションが割高な水準にあり中小型株を中心に一部で株価の高騰が見られているため、当社では慎重な姿勢を強めてきた。しかし、特にバリュエーションがより魅力的な水準になれば、インドには長期的に持続可能な利益が見込まれる素晴らしい投資機会が引き続きあると考える。

韓国と台湾のテクノロジー企業は2022年に株価がよりサポートされる可能性

12月に起こったもう一つの大きな変化は、FRBがインフレカーブに後れを取っていることを認めたことである。「一過性」という言葉は取り除かれ、加速的なテーパリング(量的緩和の漸進的縮小)が開始された。こうして世界の流動性環境は変化し、「緩和度が若干後退」しつつある。全体としてみると、アジアはこの変化を乗り切るにあたり、過去に比べても世界の他国市場に比べても、かなり有利な立場にあるとみている。各国政府のバランスシートは良好な状態にあり、銀行システムはかつてないほど資本比率水準が高く預金流入も好調である。このような状況を理由として、当社の見方を見直しこれまでの金融緩和環境から大きく恩恵を受けてきた分野に注意を払うべきと考える。

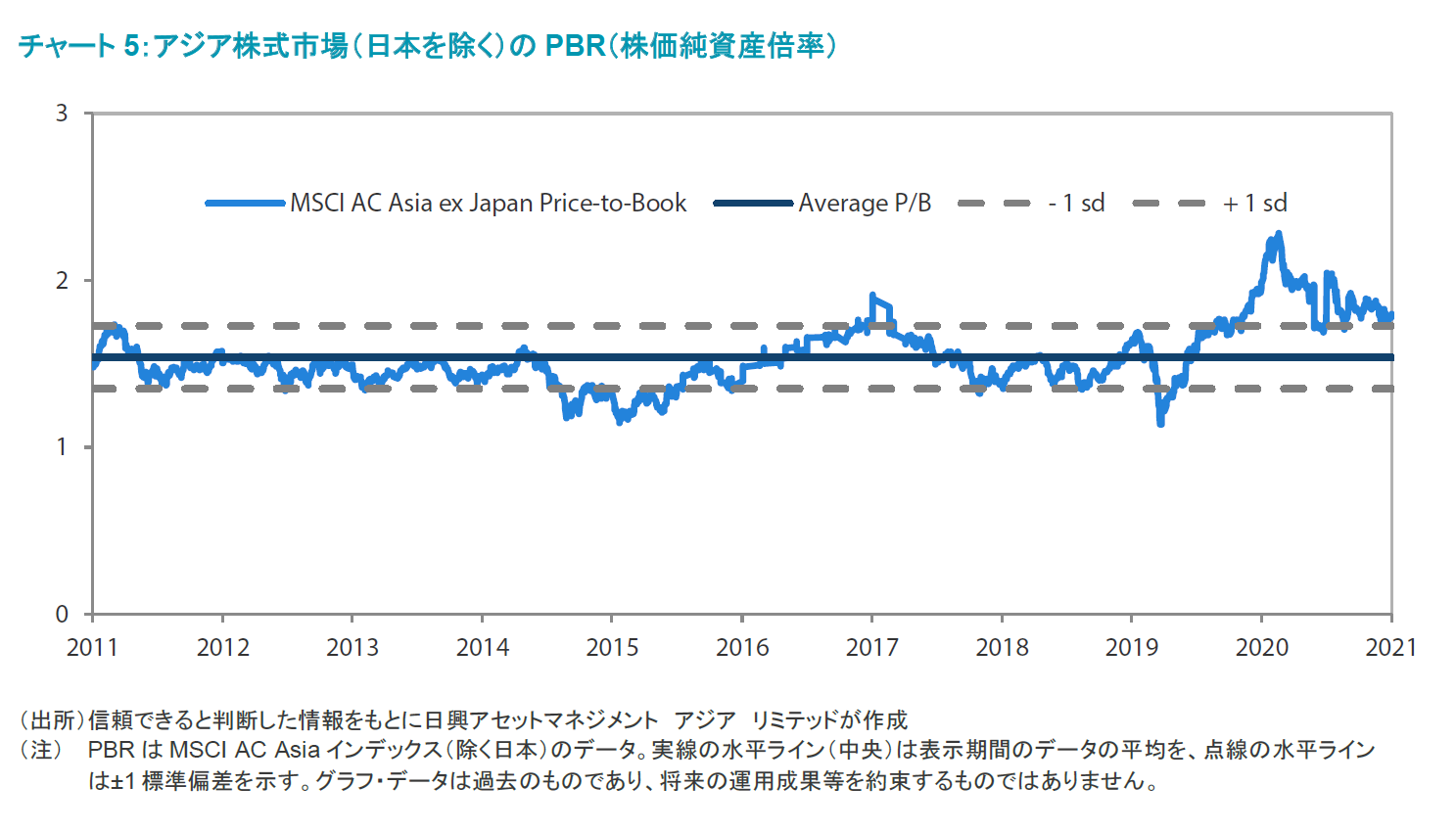

世界的な流動性環境の変化は、ハードウェアや半導体へのテクノロジー需要に影響を及ぼしていない。半導体チップの出荷不足が今後数四半期で緩和され得る兆しが増えつつあるなか、韓国と台湾のテクノロジー企業は2022年にかけて株価がよりサポートされる可能性がある。テクノロジー・サプライチェーンのローカライゼーションとデジタル化は、継続してファンダメンタルズ面での強力なドライバーとなっている。また、「新しい」開発分野として出現したメタバース(インターネット上で提供されている仮想空間や仮想現実の世界)も、これら両国が大きな存在感を示すことになるとみられる分野だ。最近の相場調整でバリュエーションがより妥当な水準となったことを受けて、当社では引き続き集積回路設計、コンテンツ基幹技術、産業技術に投資機会を見出している。

アセアンではニュー・エコノミー銘柄に注目

アセアン地域で選好する銘柄は概ね変わっていない。新型コロナウイルスの感染拡大は、同地域で「ニュー・エコノミー」を加速させる非常に重要な要因となってきた。シンガポール、インドネシア、フィリピンなど、より質の高い経済成長に向けた材料が揃っている国は、他国に先行している。また、インドネシアについては、より持続的な需要が見込まれる再生可能エネルギーと電気自動車の2分野の発展から恩恵を受けやすい素材関連銘柄もいくつか選好している。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。