本稿は2022年12月22日発行の英語レポート「On the ground in Asia」の日本語訳です。内容については英語による原本が日本語版に優先します。

米国債利回りの安定化が見込まれるなか、シンガポールや韓国の債券が好調となる可能性

サマリー

- 11月の米国債市場は利回りが概して低下し、月末の利回り水準は2年物の指標銘柄で前月末比0.173%低下の4.312%、10年物の指標銘柄で同0.443%低下の3.607%となった。

- アジア諸国の10月のインフレ圧力はまちまちとなった。マレーシア、インドネシア、韓国、フィリピンの中央銀行は11月に政策金利を引き上げた。また、一部のアセアン諸国では、第3四半期のGDP成長率が回復した。

- 中国は、新型コロナウイルスの感染者数が2022年序盤以来の水準に増加するなかでも、コロナ規制を一段と緩和した。また、政策当局は中国の不動産セクターの「安定的かつ健全な発展」を徹底するために、16項目の救済パッケージを発表するなど、不動産セクターに対する支援を強化した。中国人民銀行は、2022年12月5日付けで市中銀行の預金準備率を引き下げることを発表した。

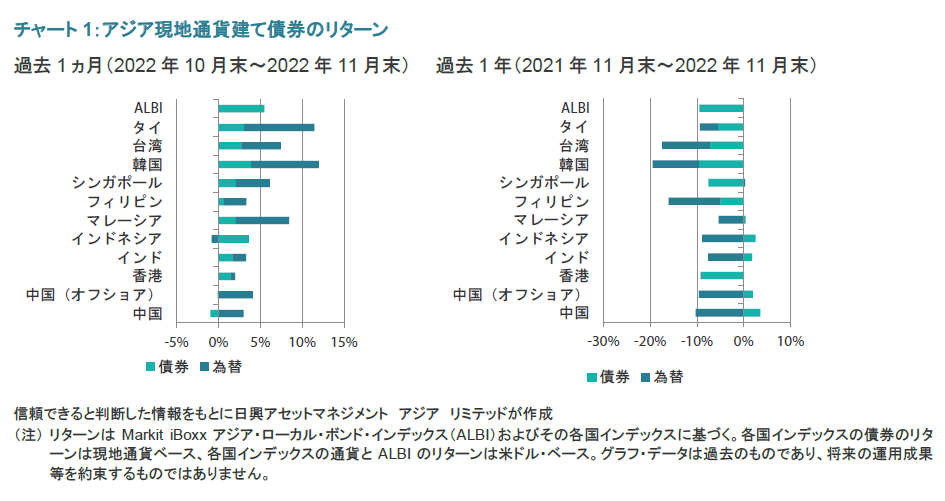

- アジアの現地通貨建て債券では、シンガポール、韓国、インド、インドネシアの国債を選好する。通貨については、他のアジア通貨に対してさらにアウトパフォームする余地があると考えるシンガポールドルを選好する。

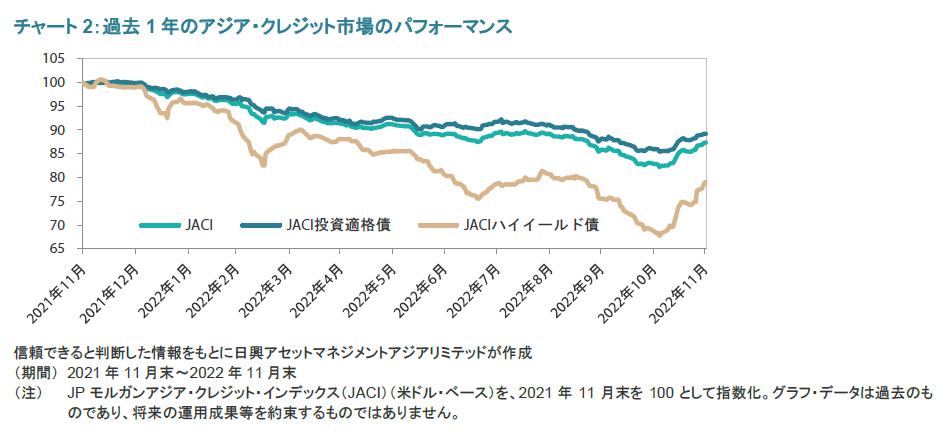

- アジアのクレジット市場は、スプレッドが約0.82%縮小するとともに米国債利回りが低下したことから、月間リターンが5.47%となった。格付け別では、ハイイールド債の月間市場リターンが15.25%となり、同3.86%の投資適格債をアウトパフォームした。

- 今後、アジアのクレジット市場は、世界の投資家によるポジションが軽い状況にあることや、新年を迎えて当該資産クラスへ新たに資産やリスクが配分される可能性があることから、2023年序盤にスプレッドが縮小する余地があるとみている。

アジア諸国の金利と通貨

市場環境

11月の米国債市場は上昇

11月の米国債市場は利回りが概して低下した。月初は、事前に伝えられていた通り米FRB(連邦準備制度理事会)が0.75%の利上げを実施したことから、利回りが上昇した。利上げと同時に発表された声明では引き締めペース減速の可能性が示唆されたものの、ジェローム・パウエルFRB議長は記者会見のコメントでハト派姿勢を後退させ、「直近のデータから考えて、最終的に金利は従来予想されてきた水準を上回ることになるだろう」と明言した。米国の10月の非農業部門就業者数は26.1万人増と、再び市場予想を上回った。一方、米国の10月の総合およびコアCPI(消費者物価指数)上昇率が市場予想以上の減速を示すと、今後の金融政策の予想は急速に下方シフトした。総合CPI上昇率が4ヵ月連続で鈍化したことを受けて、インフレ圧力がついに和らぎ始めたとの期待が高まり、米国債はリスク資産とともに大きく上昇した。PPI(生産者物価指数)上昇率が市場予想を下回ったことや、最近のFRB会合の議事録が概ねハト派的な内容と市場に受け止められたこともあり、米国債利回りは、その後低下基調が続いた。月末の利回り水準は、2年物の指標銘柄で前月末比0.173%低下の4.312%、10年物の指標銘柄で同0.443%低下の3.607%となった。

10月のCPI上昇率は総じて鈍化

アジア各国の総合CPI上昇率は、韓国やフィリピンで加速する一方、中国、インド、インドネシア、マレーシア、シンガポールおよびタイで減速した。シンガポールでは、総合およびコアインフレ率がともに光熱費や小売り、その他物品・サービス価格の上昇率鈍化などを受けて減速した。同様に、タイではエネルギーと生鮮食品の価格上昇鈍化を受けて、10月の総合インフレ率が減速した。しかし、コアインフレ率はなかなか減速せず、前月の前年同月比3.12%から同3.17%へと若干の加速となった。マレーシアでは、輸送インフレの減速や住宅、公共料金、燃料価格の上昇鈍化などによって、総合CPI上昇率が前年同月比4.0%へと低下した。インドネシアでは、食品価格の上昇ペース鈍化などによりインフレ圧力が同様に和らいだ。対照的に、フィリピンでは、10月の総合CPI上昇率が、食品価格の上昇を一因として前年同月比7.7%と前月の同6.9%から加速した。価格変動の大きい項目を除いたコアインフレ率も、上方修正された前月の前年同月比5.0%から10月は同5.9%へとペースを速めた。

第3四半期のGDP成長率は回復

域内諸国の第3四半期のGDP成長率は加速した。フィリピンの第3四半期の経済活動は前年同期比7.6%増となり、上方修正された前四半期の7.5%増から加速した。同様に、インドネシアの第3四半期GDP成長率は、個人消費が低迷する一方、投資の伸びが上向いたことを受けて、前年同期の5.45%から5.72%へと高まった。マレーシアの第3四半期の経済活動は、国内需要の高まりや好調な輸出によって押し上げられ、前年同期比14.2%増となった。その他、タイの経済は、第3四半期に過去1年間で最も速いペースの成長をみせ、国内需要の高まりが一部追い風となり、GDP成長率は前年同期の2.5%から4.5%へと回復した。

各中央銀行は政策金利の引き上げを継続

マレーシア、インドネシア、韓国、フィリピンの中央銀行は11月に政策金利を再度引き上げた。マレーシアの中央銀行は、政策金利を0.25%引き上げて2.75%とした。前回の会合と同様に、MPC(金融政策委員会)は、成長見通しについて比較的楽観的な見方を維持した。インドネシアの中央銀行は、主要政策金利をさらに0.50%引き上げて5.25%とし、同中銀のペリー・ワルジヨ総裁は利上げについて、インフレ圧力を抑制するとともに自国通貨を支えるための「先制的且つ前倒しの」措置であると述べた。同様に、フィリピンの中央銀行は、9月に0.50%の利上げを実施した後、インフレを抑制すべく0.75%の利上げを11月に実施して政策金利を5.0%とした。注目すべき点として、同中銀は今年のインフレ率を平均5.8%、2023年のインフレ率を4.3%と予測している。また、韓国の中央銀行は、前回の会合で0.50%の利上げを行った後、11月はより小幅な0.25%の利上げとするなど、金融政策の引き締めペースを鈍化させた。同中銀の総裁は、政策決定において、これまではFRBの動向と外国為替市場を重視してきたが、今後は国内の状況を慎重に考慮すると述べた。

中国は感染者数が増加するなかでもコロナ規制を緩和、政策当局は不動産セクターの支援を強化

中国は、新型コロナウイルスの感染者数が2022年序盤以来の水準に増加するなかでも、コロナ規制を一段と緩和した。とりわけ、濃厚接触者と入国者の隔離期間を短縮するとともに、多くの感染者を搭乗させた航空会社に対する罰則を撤廃した。また、当局は人々の生活への影響を軽減するために、ゼロコロナ政策実施の見直しに着手した。その他、中国の政策当局は、苦境が続く不動産セクターの「安定的かつ健全な発展」を徹底するために、16項目の救済パッケージを発表するなど、不動産セクターに対する支援を大幅に強化した。この動きに続いて、中国の複数の大手銀行は、不動産デベロッパーに少なくとも1.28兆人民元の資金支援や融資枠を提供する方針を示した。その後、上場企業は、住宅プロジェクトを完遂させ、購入しやすい価格の住宅を建設し、運転資金や債務の返済資金を調達するために、株式の私募発行を再開することが認められた。さらに、資金繰りに苦しむデベロッパーの現地通貨建て債券の発行を保証するプログラムを開始した国有企業の中債信用増進投資(China Bond Insurance Co.)が、デベロッパーに対してこうした資金調達の要件を緩和したと報じられた。一方、中国人民銀行は、2022年12月5日付けで市中銀行の預金準備率を引き下げることを発表した。同中銀は、約5000億人民元の流動性が供給されるとみている。

今後の見通し

シンガポール、韓国、インド、インドネシアの債券とシンガポールドルを選好

世界の市場はFRBの方針転換を待ち望んでおり、当社ではその初期段階が近いとみている。この方針転換は3段階となる可能性が高く、FRBはまず金融政策の引き締めペースを減速し、それに続いて引き締め策実施による影響を評価するために利上げを休止して、その後はインフレのトレンドが転換して利下げが差し迫っているとのシグナルを最終的に発するだろう。

市場の観点からは、2023年も引き続き金融政策の見通しが世界の金利動向の主なドライバーになると予想している。FRBの政策が転換すれば、債券利回りは世界的に低下するだろう。こうしたなか、当社ではFRBやその他先進国中央銀行のタカ派姿勢はピークを過ぎた可能性が高いとの判断のもと、デュレーション全体についてよりポジティブな見方にシフトしている。特に、FF(フェデラル・ファンド)金利の誘導目標が4%近辺にあることを踏まえると、FRBは金融政策の引き締めペースを減速させる転換点にあるとみている。経済成長をめぐる懸念の高まりやインフレ期待の緩和が長期金利の下押し圧力となることから、米国債のイールドカーブは当面逆転した状態が続くだろう。とは言え、実際のターミナルレート(利上げサイクルにおける最終到達点の金利水準)が現在市場の示唆する水準に達しない場合は、FRBの政策転換の第1段階が起こる時点で、米国債利回りの短期部分がアウトパフォームし始める可能性がある。

アジア域内では、米国債利回りの安定化に対する感応度が相対的に高いシンガポールと韓国の国債を他国対比で有望視している。一方、インドやインドネシアの債券は、世界の債券利回りに対する上昇圧力が和らぐなか、域内で相対的に魅力的な両国の実質利回りに市場の注目が集まると見込まれることから、需要が生み出される可能性が高い。

通貨については、FRBが方針転換すれば、米ドルに対する需要が後退するとみているため、同通貨に対する見方をニュートラルからアンダーウェイトとしている。当社では、アジア通貨全般は米ドルをアウトパフォームすると予想しており、シンガポールドルについては高止まりするコアインフレを受けてMAS(シンガポール金融通貨庁)がSGDNEER(シンガポールドルの名目為替レート)をシンガポールドル高方向に維持するとみられるなか、他のアジア通貨をアウトパフォームする余地が高いとみている。また、中国の国境が再開され、タイへの観光客の流入がさらに増加すれば、タイバーツの需要は大幅に高まる可能性がある。

アジアのクレジット市場

市場環境

11月のアジアのクレジット市場は大幅上昇

11月のアジアのクレジット市場は、スプレッドが約0.82%縮小するとともに米国債利回りが低下したことから、月間リターンが5.47%となった。格付け別では、リスクセンチメントが顕著に改善したことにより、ハイイールド債が投資適格債をアウトパフォームした。投資適格債はスプレッドが約0.367%縮小して月間市場リターンが3.86%となり、ハイイールド債はスプレッドが4.365%縮小して、月間市場リターンが15.25%となった。

アジア・クレジットのスプレッドは、月初に比較的狭いレンジ内で推移した。月の序盤は、パウエルFRB議長のタカ派的なコメントを受けて、スプレッドに拡大圧力がかかった。韓国の保険会社がファーストコール日に永久資本証券の期限前償還の条項を発動しないことを決定するなか、スプレッドにはさらなる拡大圧力がかかったものの、その影響で韓国の金融機関が発行する劣後資本証券に大きなストレスが生じたため、この決定はその後覆された。これらの金融機関は、オンショア・クレジット市場や短期資金調達市場のストレスにより、すでに脆弱な状態にあった。一方、中国がコロナ措置を緩和するとの期待が、スプレッドの拡大圧力を一部打ち消した。月央にかけては、幾つかのポジティブな報道を受けて、スプレッドは大幅に縮小した。米国の10月のCPIが市場予想を下回るなか、FRBが金融引き締めペースを減速させるとの期待が高まり、リスク資産が急反発した。中国では、新型コロナウイルスの感染者数が増加しているにもかかわらず、当局がコロナ規制を一段と緩和し、また不動産セクターの危機を食い止めるための取り組みを強化した。市場センチメントが上向いたことにより、新興国債券ファンドへの資金流入が促され、新型コロナウイルスの感染状況の悪化や中国のマクロ・データの低迷はあまり材料視されなかった。全体として、韓国を除くアジアの主要国はすべて、当月にスプレッドが縮小した。マカオのゲーム関連のクレジットものは、中国のコロナ規制が一段と緩和されるとの楽観的な見方が広がったことを受けて、良好なパフォーマンスを示した。また、現行ライセンス事業者の6社が、向こう10年間のゲーム関連の営業ライセンスを獲得したと発表され、ポジティブなセンチメントが押し上げられた。

11月の発行市場では起債活動が依然として低調

11月のクレジット市場は供給が低調となり、月間の新発債発行は合計で22件にとどまった。11月前半の発行市場は、FRBの会合や韓国のクレジットものを中心とした金融分野での幾分のボラティリティを受けて発行体の様子見姿勢が続いたため、概して閑散とした状態となった。月後半は、全般的なリスクセンチメントがポジティブなものに転じたことから、活動は持ち直した。投資適格債分野では、新規発行が計8件(総額23.7億米ドル)にとどまり、ハイイールド債分野の新規発行は計14件(総額約23.5億米ドル)となった。

今後の見通し

2023年序盤は需給要因や底堅いファンダメンタルズ要因がアジア・クレジットのスプレッドの追い風に

アジアのクレジット市場は、世界の投資家によるポジションが軽い状況にあることや、新年を迎えて当該資産クラスへ新たに資産やリスクが配分される可能性があることから、2023年序盤にスプレッドが縮小する余地があるとみている。この背景には幾つかの好材料があり、FRBの利上げペースが鈍化する可能性のほか、コロナ対策や不動産セクター、インターネット・プラットフォームを含む一部の重要分野における中国の政策転換などが挙げられる。当初の投資資金流入の波が過ぎると、アジア・クレジットのスプレッドの動向は勢いが弱まる可能性があり、2023年第2四半期以降は先進国の経済成長やインフレの動向、したがって金融政策の動向次第でボラティリティが高まるかもしれない。

当社の基本シナリオとして、2023年は米国においてディスインフレの傾向が強まる可能性が高いとみている。米国経済は、時期については不透明ながら2023年中に軽度のリセッション(景気後退)に直面する可能性がある。現時点において、(経済成長が極めて低迷するもののリセッションは回避される)ソフトランディングのシナリオと、(より深刻なリセッションに陥る)ハードランディングのシナリオを比べると、リスクは拮抗しているように見受けられる。当社の基本シナリオでは、米国債利回りは2023年を通して徐々に低下するとみている。

中国では、政策の転換が2023年の景気回復を後押しすると考えられるものの、その実行や政策の予測可能性をめぐるリスクは残っている。確かに、中国は自然感染により免疫を獲得している人口の割合が低いことや、医療体制の整備が諸外国ほど進んでいないことから、ゼロコロナ政策からの脱却は中断を繰り返しながら徐々に進められていくとみられる。中国が断固として新型コロナウイルス対策の緩和を最後までやり抜くこと、そして、不動産セクターへの支援を単なる融資にとどめず、需要喚起に向けた措置へと拡大して新築住宅販売の伸びを復活させることは、中国のクレジット市場(投資適格債とハイイールド債の両方)に対する良好な投資家センチメントを維持する上で極めて重要となる。一方、地政学的緊張については落ち着いた様子であるものの、テクノロジー分野や台湾問題を中心に潜在的なリスク要因は残っている。

中国を除くアジア地域のマクロ経済情勢と企業の信用ファンダメンタルズは、軟調な輸出や世界的な金融環境のタイト化、各国内の金利上昇を受けて弱まるものの、引き続き良好に推移するとみられる。インドとアセアン諸国は、観光業の回復や国内経済の再開が追い風となり、輸出依存度の高い北アジア諸国よりも経済が好調に推移するだろう。米国債利回りが低下するとともにファンダメンタルズが引き続き底堅いなか、アジア・クレジットのスプレッドは2023年序盤に縮小したのちレンジ内での推移を続けると予想している。

しかし、この基本シナリオには下方リスクも存在する。その主なものとしては、主要国全般にわたってインフレが予想以上に根強く、利上げサイクルのさらなる長期化や政策金利のターミナルレートの上昇を招くリスク、先進諸国の景気減速がさらに深刻化するリスク、中国が新型コロナウイルスや不動産セクターに関する政策の緩和を後戻りさせるリスク、2022年10月から11月にかけて韓国が直面したように局所的に資金調達およびクレジット市場でストレスが発生するリスクなどがある。こうした下方リスクの1つ以上が顕在化すれば、アジア・クレジットのスプレッドは足元の水準よりも拡大するかもしれない。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。