本稿は2023年7月13日発行の英語レポート「Harvesting Growth, Harnessing Change」の日本語訳です。内容については英語による原本が日本語版に優先します。

グローバル株式市場が反発するなか、インドや中国、香港がアジアの上昇をけん引

サマリー

- アジアの大部分においてインフレ問題が落ち着くなか、利下げに動いた中国を除き域内の大方の中央銀行は足下で政策金利を据え置く一方、米国では経済指標が総じて多少軟化するなかでも依然として追加利上げが示唆されているが、当社ではそれ以上に中国の次の動きを懸念している。

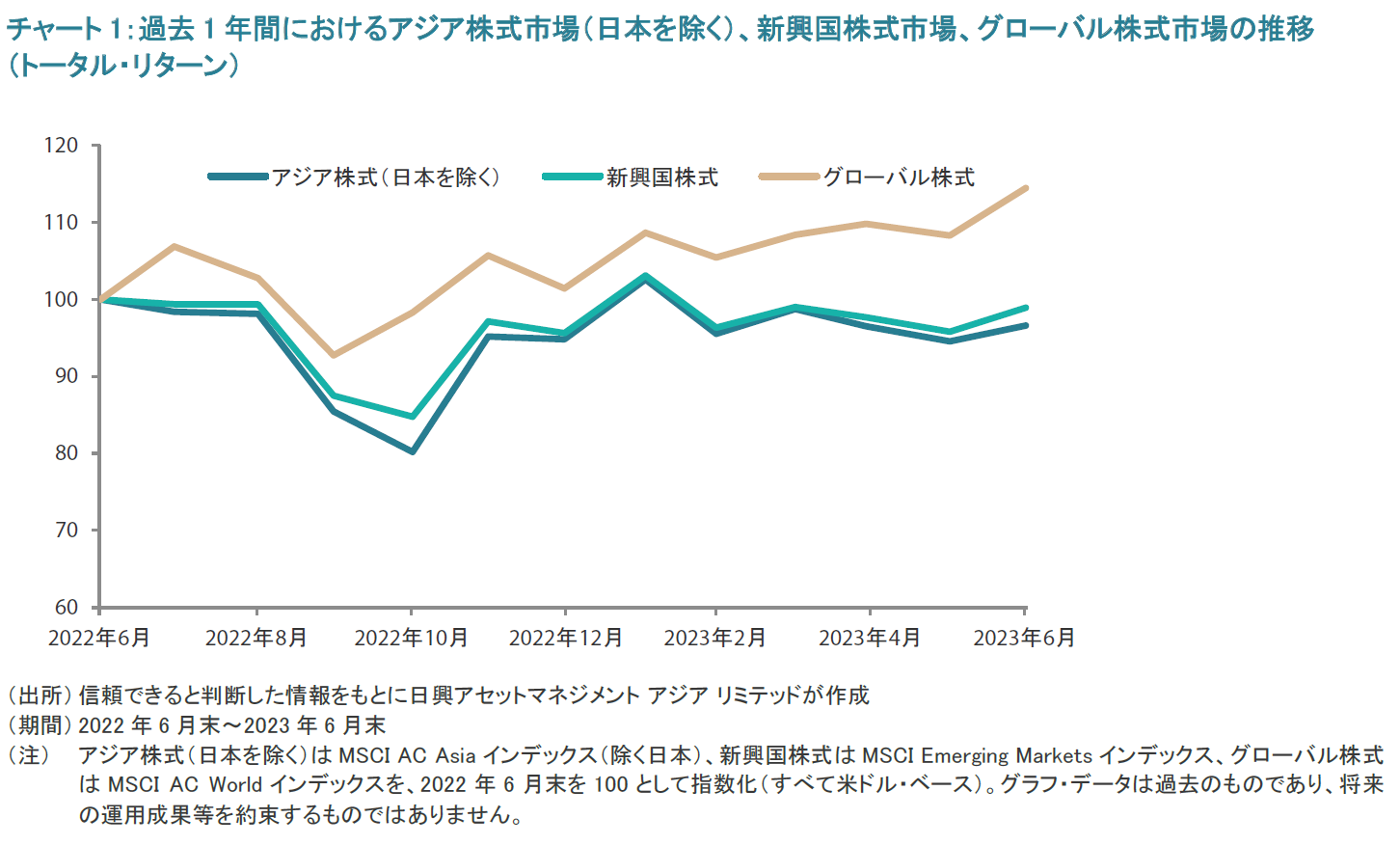

- 当月のアジア株式市場(日本を除く)の月間リターンは、米ドル・ベースで2.7%となった。インフレが鈍化しており金利上昇余地は限定的かもしれないとの楽観的な見方が投資家のあいだで広がるなか、グローバル株式市場は反発した。

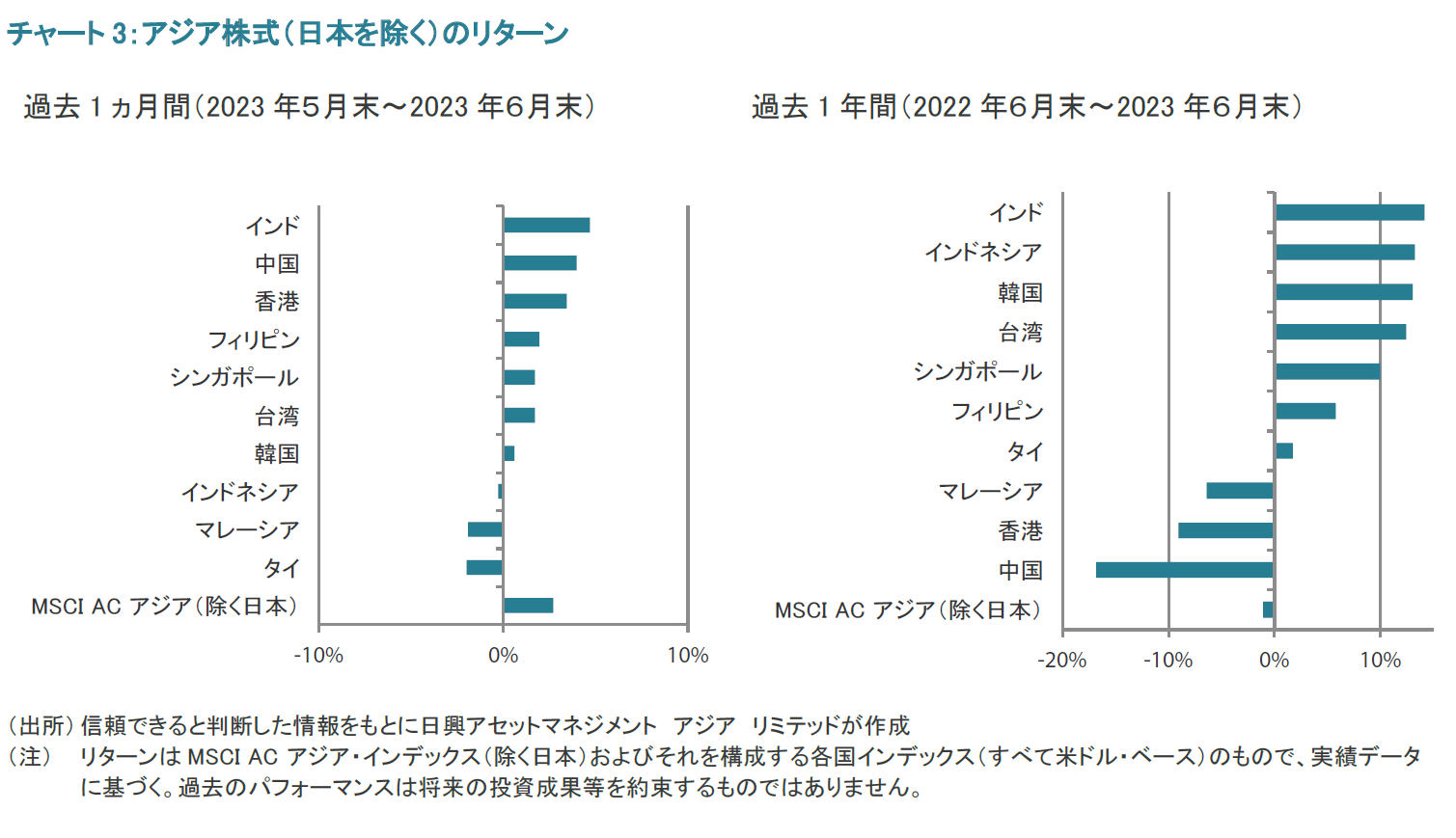

- 当月は、インド(米ドル・ベースの月間リターンが4.7%)や中国(同4.0%)、香港(同3.4%)が上昇をけん引する一方、テクノロジー関連銘柄の割合が高い韓国(同0.6%)および台湾(同1.7%)市場は小幅な上昇となった。また、アセアン諸国市場のパフォーマンスはまちまちとなった。

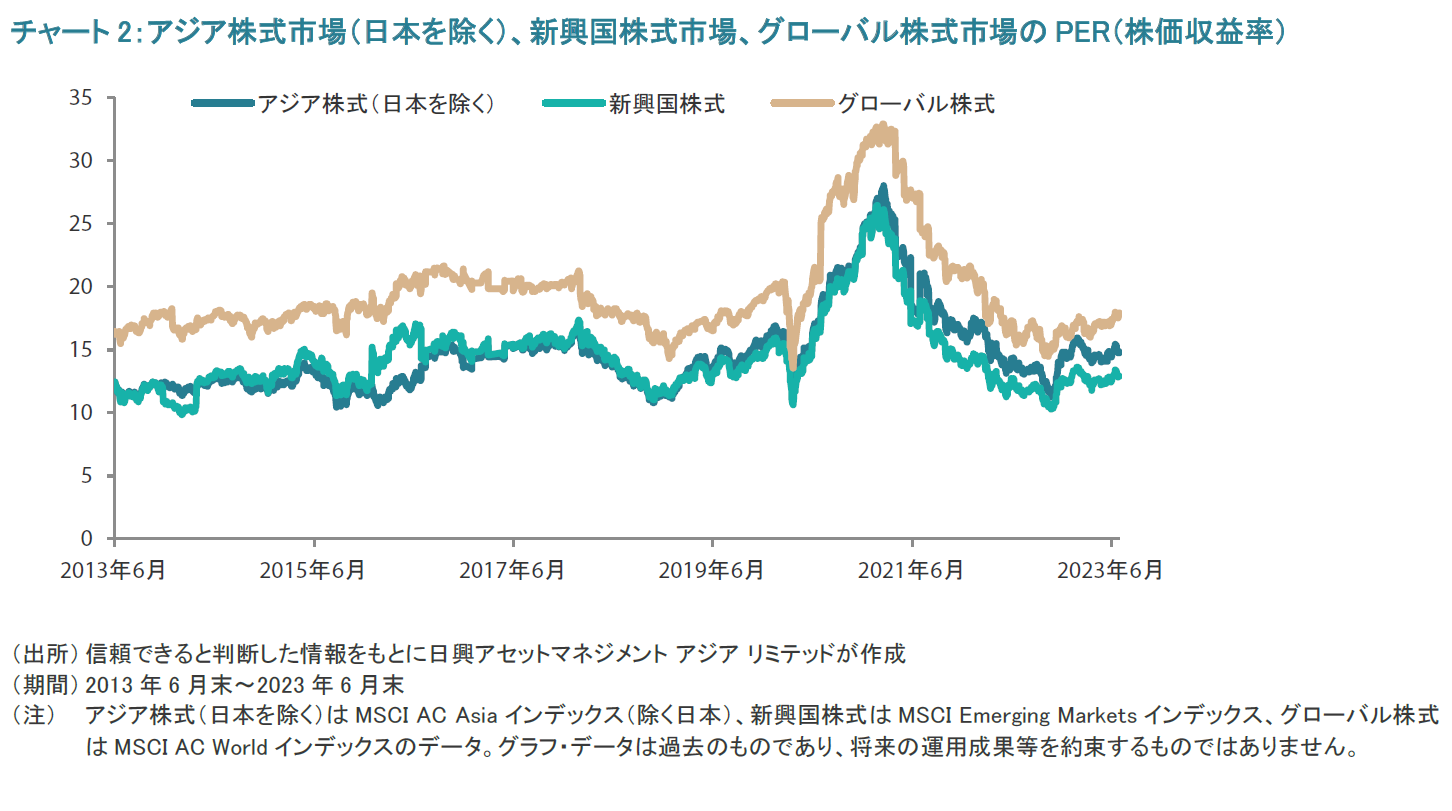

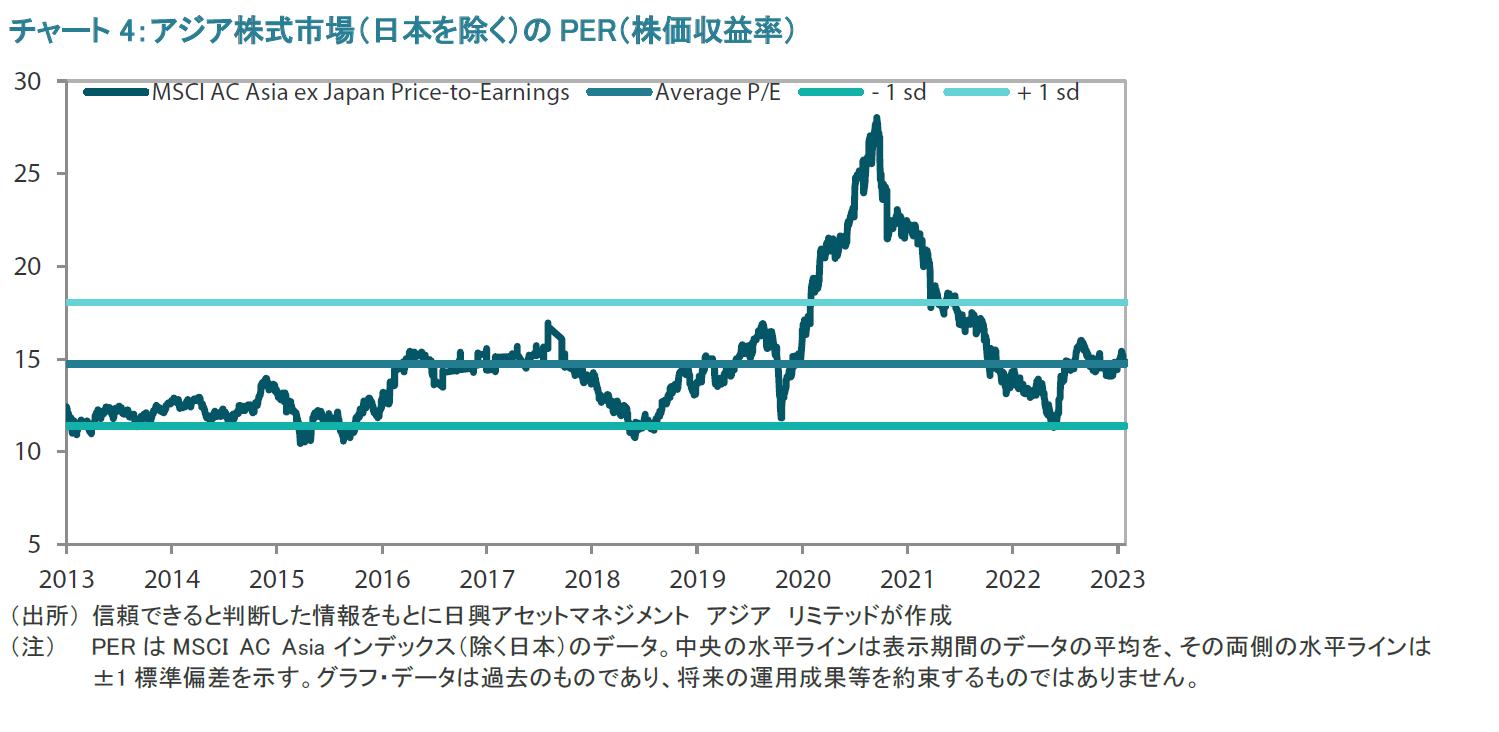

- 足下で、中国のバリュエーションは非常に割安となっているものの、当社では戦略面で重要性が高い分野に引き続き注目している。ヘルスケアや環境テクノロジー、産業技術分野におけるイノベーションを受けて、持続的に高利益を達成しファンダメンタルズのポジティブな変化を遂げるクオリティの高い企業が今後も多数生まれていくだろう。

市場環境

アジア株式市場はインフレ鈍化に対する楽観的な見方から反発

当月のアジア株式市場(日本を除く)の月間リターンは、米ドル・ベースで2.7%となった。インフレが鈍化しており金利上昇余地は限定的かもしれないとの楽観的な見方が投資家のあいだで広がるなか、グローバル株式市場は反発した。米国の2023年第1四半期のGDP成長率が上方修正されたことも、同国がリセッション(景気後退)に向かっているとの見方を後退させ、投資家センチメントの改善を後押しした。

北アジアでは中国と香港が上昇をけん引

中国では政府による積極的な景気刺激策がないなかで景気回復が失速しているとの懸念が根強いものの、中国と香港の株式市場はそれでも健闘し、月間リターン(米ドル・ベース、以下同様)がそれぞれ4.0%、3.4%となった。世界第2位の経済大国の景気刺激に向けて中国当局が一連の利下げを実施したことが、中国株式の反発を後押しした。6月に、中国人民銀行は最優遇貸出金利(ローンプライムレート)の1年物と5年物を、(10ヵ月ぶりに)0.10%引き下げるとともに、1年物の中期貸出ファシリティ金利と7日物のリバースレポ金利を同率引き下げた。とは言え、中国の小幅な刺激策は市場予想を下回り、月中に発表された同国の低調な個人消費および製造業データを懸念する投資家の期待には届かなかった。一方、中国の5月のCPI(消費者物価指数)上昇率は前年同月比0.2%となり、26ヵ月ぶりの低水準となった4月の同0.1%からやや加速した。香港では、5月のCPI上昇率が前年同月比2%となり、前月の同2.1%から鈍化した。

前月に大幅上昇したテクノロジー関連銘柄の割合が高い韓国および台湾市場はより小幅な上昇となり、月間リターンがそれぞれ0.6%、1.7%となった。米FRB(連邦準備制度理事会)が年末までに追加利上げを実施する可能性を示したことを受けて、このところ世界的に力強い上昇をみせていたテクノロジー株が失速した。しかし、韓国の指数構成比率の高いSamsung Electronicsは、世界の半導体チップ需要に対する楽観的な見方から上昇傾向が続いた。台湾では、中央銀行が2023年6月の会合で主要政策金利を1.875%に据え置き、1年にわたる引き締めサイクルを一服させた。

アセアン諸国市場のパフォーマンスはまちまち

当月のアセアン諸国市場のパフォーマンスはまちまちとなり、タイ(米ドル・ベースの月間市場リターンが-2.0%)やマレーシア(同-1.9%)、インドネシア(同-0.3%)のリターンがマイナスとなる一方、フィリピン(同1.9%)やシンガポール(同1.7%)のリターンはプラスとなった。タイでは、政治的な不透明感や電線ケーブルを手掛ける上場企業の社債のデフォルトにつながった会計スキャンダルを受けて、投資家の信頼が揺らいだ。マレーシアの株式市場は、近づきつつある州議会選挙の結果への懸念が続くなか下落した。インドネシアとフィリピンの中央銀行は、主要政策金利を据え置き、両中銀は物価上昇圧力が後退しているなか、政策金利は当面据え置かれるだろうとの見方を示した。シンガポール株式は、鉱工業生産と主要輸出が8ヵ月連続で縮小したにもかかわらず上昇した。

インド株式は力強く上昇

インド株式市場は、5月の小売インフレ率が25ヵ月ぶりの低水準となる前年同月比4.25%へと減速するなか、月間リターン(米ドル・ベース)が4.7%となった。インド準備銀行は、2会合連続で主要政策金利を6.5%に据え置いた。その他の動向として、インドの1~3月期の経常収支は、貿易赤字の鈍化やサービス輸出の増加を受けて、赤字幅が13億米ドル(GDP比0.2%)へと縮小した。

今後の見通し

中国ではより的を絞った支援策が見込まれるものの、広範な景気刺激策は見込み難い

足下ではAI(人工知能)ブームが市場を席巻していることから、一部の経済の基調的変化が見逃されることがあったとしても致し方ない状況にあるかもしれない。アジアの大部分においてインフレ問題が落ち着くなか、利下げに動いた中国を除き、域内の大方の中央銀行は足下で政策金利を据え置いている。一方、米国では経済指標が総じて多少軟化してきているものの、依然として追加利上げが示唆されている。当社がそれ以上に懸念しているのは、中国の次の動きだ。現在の指導部の下では量より質を重視する方針が打ち出されており、今年に入ってからは市場の失望を招く一方であり、中国本土の景況感や経済活動の低迷につながっている。景気の下支えに動く様子は増えてきているものの、またしても非常に的を絞ったものとなっている。ここ数週間で電気自動車や大型医療機器、白物家電などを対象とした支援策が打ち出されており、今後さらに拡大されていくとみるものの、過去にみられたような広範な景気刺激策へと戻ることはないだろう。

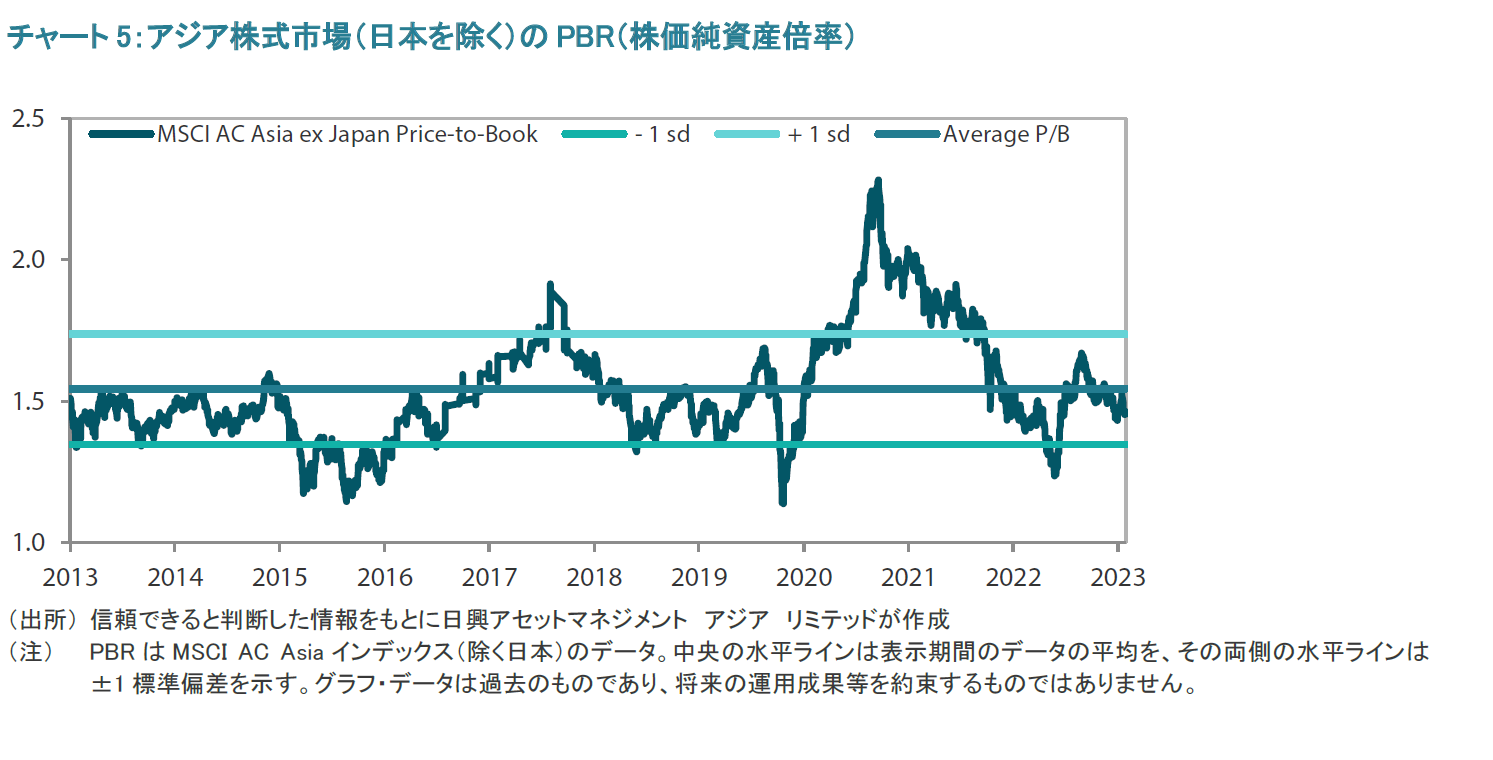

現在、中国のバリュエーションは非常に割安となっているものの、当社では戦略面で重要性が高い分野に引き続き注目している。ヘルスケアや環境テクノロジー、産業技術分野におけるイノベーションを受けて、持続的に高利益を達成しファンダメンタルズのポジティブな変化を遂げるクオリティの高い企業が今後も多数生まれていくだろう。短期的には逆風をもたらしているものの、消費の経済への寄与度を高めることも長期的な目標となっている。

韓国や台湾ではテクノロジーセクターの比較的低調な分野がAIブームの陰に隠れている

テクノロジーセクターの比率が高い韓国および台湾市場でも、AIブームの陰に隠れてハードウェアテクノロジー市場のはるかに大きな部分を占める他の分野が比較的低迷した状態にある。クラウド/データセンター分野はハイパースケール型への需要がさらなる追い風となっている一方、PCやスマートフォンの最終需要はともに低迷が続いている。現在のAIブームがもたらしているファンダメンタルズの変化について、市場は幅広く織り込み過ぎているようだ。

インドやインドネシアは構造改革と設備投資サイクルによって魅力が向上

継続している地政学的摩擦からの好影響が、足下で特に鮮明に感じられているのはインドとアセアン諸国である。インドやインドネシアは改革によってこうしたファンダメンタルズの変化を特に積極的に促しており、また、国内の金利サイクルがピークを打つなか、これらの市場に対する投資家の関心は再び高まっていくとみられる。インドについては、住宅市場の拡大サイクルが長期にわたって続いているほか、設備投資サイクルへの期待も引き続き高まっている。総固定資本形成の名目GDPに占める割合が高まり始めており、民間セクターの新規プロジェクト発表件数も引き続き増加しているなど、明るい兆しがみられ始めている。企業のバランスシートも15年超ぶりの健全な水準にある。このような要因から、インドやインドネシアでは、国内消費や設備投資サイクル、電気自動車のサプライチェーンから恩恵を受けやすいクオリティの高い銀行・企業を引き続き有望視している。

個別銘柄への言及は例示目的のみであり、当社の運用戦略に基づいて運用するポートフォリオにおける保有継続を保証するものではなく、また売買推奨を示すものでもありません。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。