本稿は2023年12月18日発行の英語レポート「Harnessing Change」の日本語訳です。内容については英語による原本が日本語版に優先します。

アジア株式市場は韓国と台湾が上昇を主導して力強く反発

サマリー

- 中国は、短期的にはネガティブな材料があるものの、先進製造業やテクノロジーへと軸足を転換しており、引き続き長期投資機会が豊富だとみている。他では、世界で最も有望な成長ストーリーの一部はインドやインドネシアで見出すことができ、また台湾や韓国は半導体産業の回復に伴う緩やかな需要拡大サイクルの恩恵を今後も享受するとみられる。

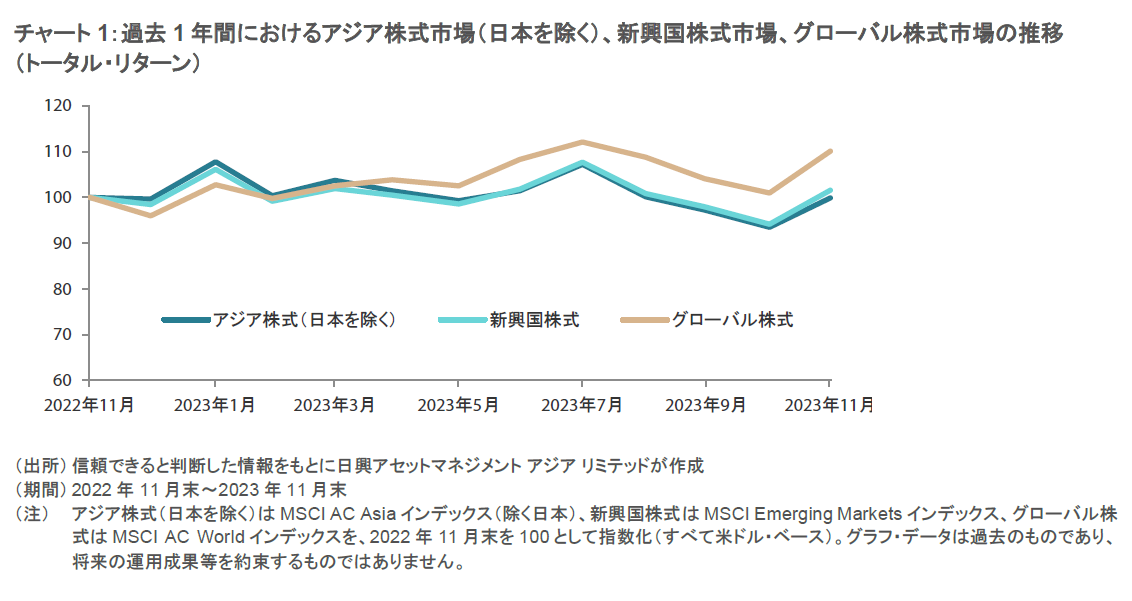

- 当月のアジア株式市場(日本を除く)は大幅に上昇し、米ドル・ベースの月間リターンが6.9%となった。インフレ指標や経済データを受けて、米FRB(連邦準備制度理事会)がソフトランディング(軟着陸)を実現できるかもしれないとの見方や、同中銀の利上げサイクルがピークを打ったとの観測が市場の上昇を促した。

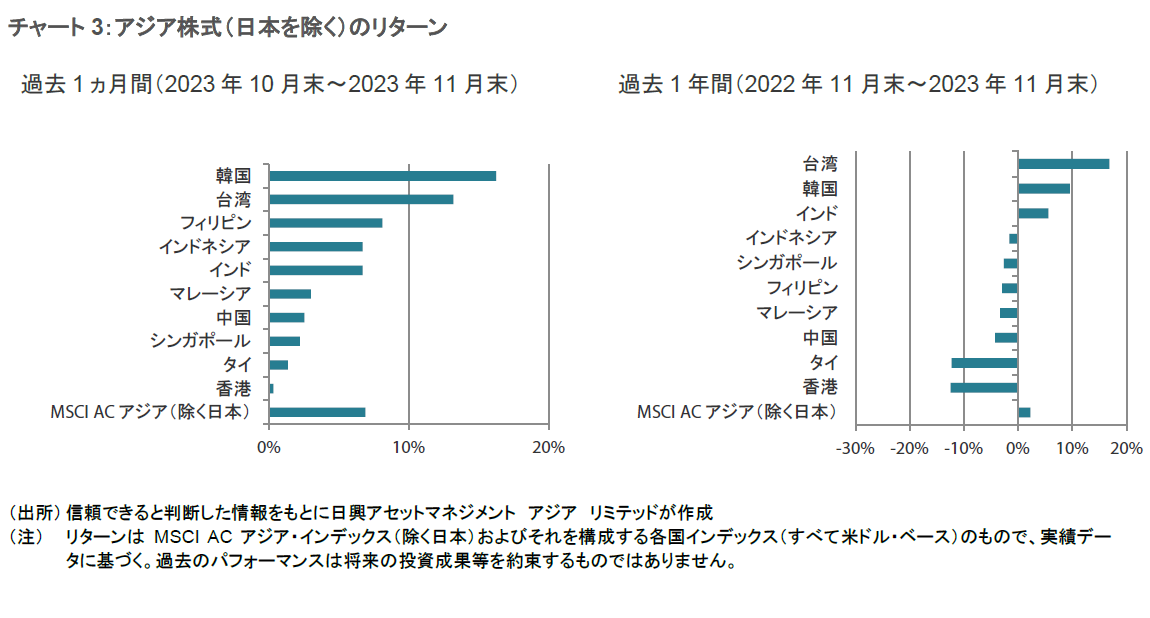

- 国別では、韓国(米ドル・ベースの月間市場リターンが16.2%)や台湾(同13.2%)、フィリピン(同8.1%)が上昇をけん引する一方、香港(同0.5%)やタイ(同1.3%)が特に劣後した。

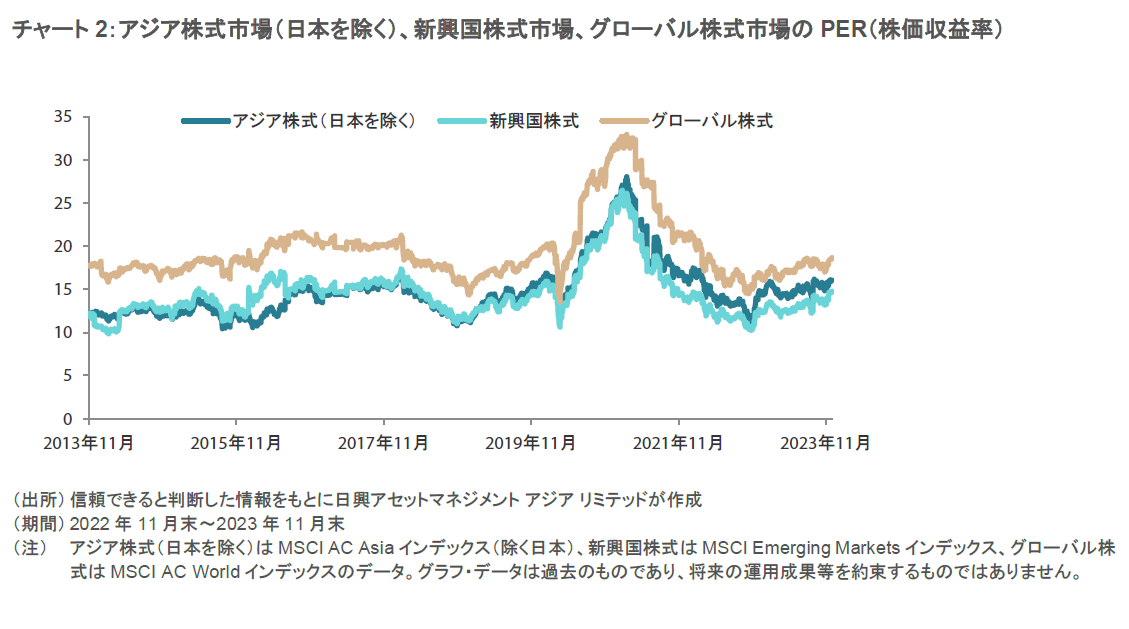

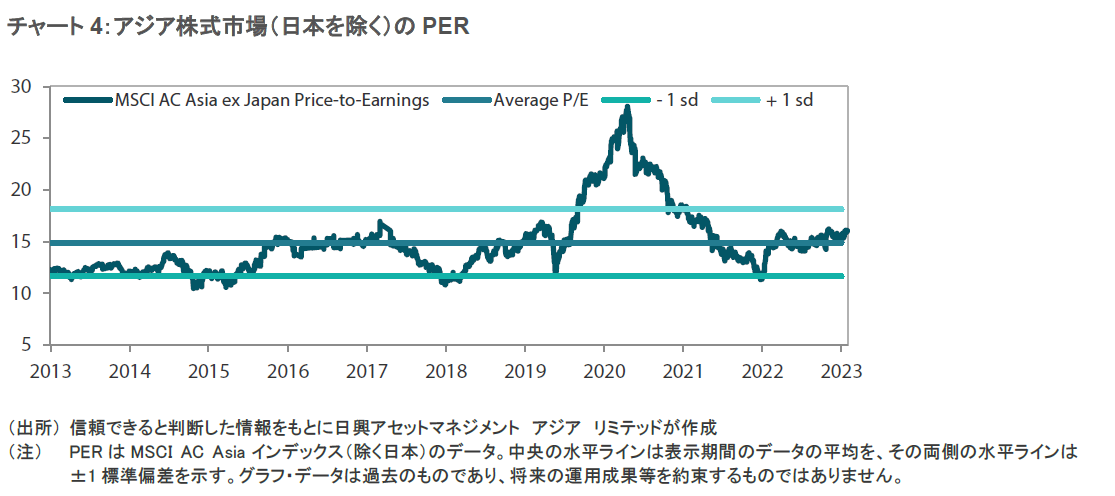

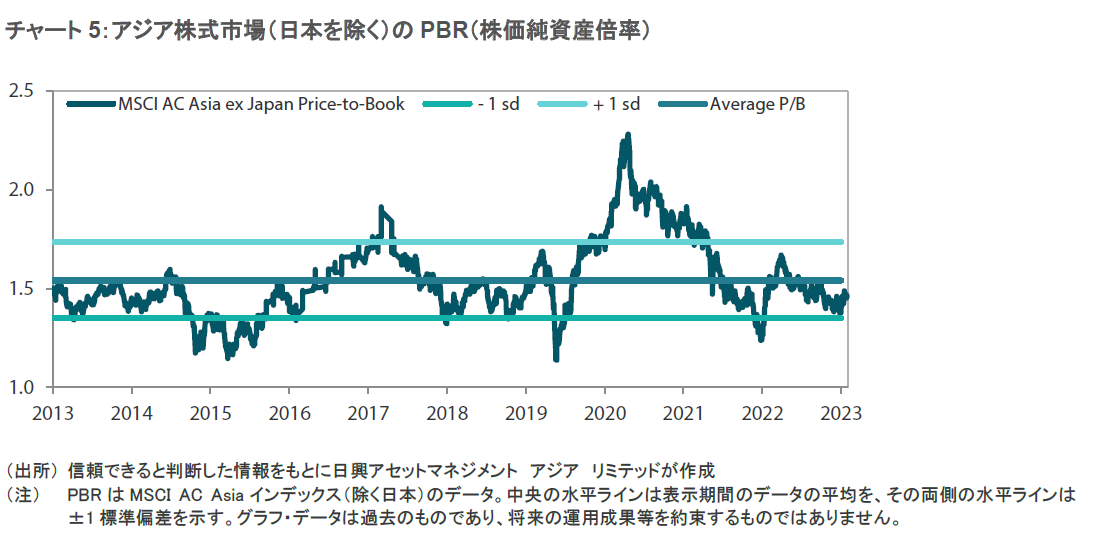

- バリュエーションのばらつきは再び過去最高の水準に拡大しており、長期的な視点に立てば、アジアおよび新興国株式のリスク・リターン・バランスは魅力度を増していると考える。

市場環境

アジア株式市場は力強く反発

当月のアジア株式市場(日本を除く)は、米国株式市場の大幅な上昇に連れ高となり、前月から大きく反発して米ドル・ベースの月間リターンが6.9%となった。インフレ指標や経済データを受けて、FRBがソフトランディングを実現できるかもしれないとの見方や、同中銀の利上げサイクルがピークを打ったとの観測が市場の上昇を促した。

韓国と台湾が上昇をけん引、香港は域内の市場に対して劣後

中国は、苦境にある同国の不動産セクターに対する政府の新たな支援策が発表されたことや米国のジョー・バイデン大統領と同国の習近平国家主席が先日サンフランシスコで会談し、米中関係改善への期待が高まったことを受けて、月間市場リターン(米ドル・ベース、以下同様)が2.5%となった。香港は、中国の住宅市場の低迷や景気減速に対する懸念が続いたことが重石となり、月間市場リターンが0.3%と小幅な上昇にとどまった。中国の国家統計局が発表する11月の製造業PMI(購買担当者景気指数)は市場予想よりも縮小し、世界第2の経済大国である同国の景気回復がもたついている兆候が強まった。月中に、中国政府は苦境にある碧桂園控股(Country Garden Holdings)を含め50の中国不動産デベロッパーを対象に様々な資金調達を容認した。しかし、この動きは香港および中国株式市場の持続的な上昇を促すには至らなかった。

他では、テクノロジー・セクターの比率の高い韓国および台湾市場は、世界のテクノロジー株の力強い反発を受けて大幅に上昇し、米ドル・ベースの月間リターンがそれぞれ16.2%、13.2%となった。AI(人工知能)ブームによって世界の半導体セクターの回復に拍車がかかり、収益が向上するとの見通しが広がったことも、台湾や韓国の指数構成比率の高いTSMC(台湾積体電路製造)やSamsung Electronicsの追い風となった。

また韓国では、空売りが再び全面禁止されたことを受けて、株式市場が一段と押し上げられた。一方、韓国の中央銀行は、11月の会合で政策金利を3.5%に据え置いた。台湾では2023年第3四半期の経済成長率が前年同期比2.32%増となり、前四半期の同1.41%増から加速した。

フィリピンとインドネシアは大幅に上昇する一方、タイは辛うじて小幅なプラスリターンに

アセアン地域では、フィリピン(米ドル・ベースの月間市場リターンが8.1%)やインドネシア(同6.7%)のパフォーマンスが特に良好となる一方、マレーシア(同3.0%)やシンガポール(同2.2%)、タイ(同1.3%)は比較的小幅なプラスリターンとなった。フィリピンの2023年第3四半期の経済成長率は、政府支出が寄与して市場予想を上回る前年同月比5.9%増となった。また、10月のインフレ率は前年同月比4.9%と、市場予想を大幅に下回った。マレーシアの第3四半期の経済成長率は、個人消費の拡大やサービス・建設セクターの伸びを受けて前年同期比3.3%増へと加速した。インドネシアの中央銀行は、世界の不透明感が広がるなか、同国の通貨ルピアを支えるために、月中に主要政策金利を6%に据え置いた。シンガポールでは、10月の製造業生産が前年同月比7.4%増となり、1年超ぶりの増大となった。地域でパフォーマンスが最も劣後したタイは、第3四半期の経済成長率が前年同期比1.5%増となり、2四半期連続で経済が減速した。また、タイの10月のCPI(消費者物価指数)は前年同月比-0.31%となり、2年超ぶりのデフレとなった。

インド株式は域内の上昇に連れ高

インド株式は、10月の小売インフレ率が、食品価格の上昇鈍化を受けて前年同月比4.87%へと減速するなか、域内市場の上昇に連れ高となり、米ドル・ベースの月間リターンが6.7%となった。さらに、インドの第3四半期のGDP成長率は、製造業が大幅に増加するとともに政府が選挙前に支出を拡大したことから前年同期比7.6%増となった。

今後の見通し

長期的な観点からアジアのリスク・リターンはより良好

2023年末が近づくなか、金利のピークが見込まれ始め、また中国経済が底入れするなど、足もとの市場はいくつかの転換点となり得る状況に直面している。言うまでもなく、これまでそうした兆しが何度か見られたが実現せず、楽観論者を失望させた。一方で、ネガティブ要因を過小評価する傾向も強まっており、悲観論者がそこまで悲観的でないことも同様に事実と言える。先進諸国と中国の経済指標がそれぞれ転換点に徐々に近づいていることを示唆するなか、2024年の最も重要な問いは、FRBが金利をどれくらいの期間にわたり高水準に維持するのか、そして中国経済がリフレ局面に入るのはいつなのかということだ。バリュエーションのばらつきは再び過去最高の水準に拡大しており、長期的な視点に立てば、アジアおよび新興国株式のリスク・リターン・バランスは魅力度を増していると考える。

中国は先進製造業やテクノロジーへと軸足を転換するなか長期投資機会が豊富な様子

中国では、2023年の夏に開催された政治局会議において成長の安定化と問題を抱える分野のリスク管理が優先課題に掲げられて以降、政策がすでに転換していることが鮮明となっている。政府は不動産セクターの安定化に向けていくつかの有意義な措置を講じてきているが、重要な供給サイドに関する対策が依然として待ち望まれている。中国が不動産セクターへの依存度を低下させるには非常に大きな労力を要するとみられるが、それを克服することは不可能ではないだろう。当社では、中国政府は住宅セクターの問題を解決するために財政出動を実施する意向であるものの、再び住宅価格の長期的上昇局面が起こることは決して望んでいないとみている。中国政府が同セクターの安定化を図り、改革していくには時間と根気が必要になるとみられるが、これは経済全般のセンチメントの押し上げに大きな効果をもたらすだろう。長期的に、中国はオートメーションやロボティクス、再生可能技術、ヘルスケアを中心とした先進製造業やテクノロジーへと軸足を転換していく方針を堅持している。当社ではこれらの分野に注目しており、中国には大きな成長余地がもたらされ、投資家には多くの投資機会がもたらされるとみている。

インドとインドネシアはポジティブな変化を受けて成長

中国に対して懸念があるのは無理もないが、アジアの他の国・地域が提供している明るい投資機会を見逃すべきではない。世界で最も有望な成長ストーリーの一部があるのは、引き続きアジアの中心であるインドやアセアン諸国であるということを改めて強調したい。これらの地域は、構造改革を進めており、サプライチェーン再編に伴う投資拡大を取り込む態勢を整えている。こうしたポジティブな変化を受けて、インフラおよび設備投資サイクルが活発化してきている。当社の基本シナリオとして、インドとインドネシアでは2024年の総選挙実施を受けて、さらに前向きな改革や発展に向けた道が開かれるとの見方を維持している。一方、これらの市場の一部で過熱感があることは認識しており、株価バリュエーションが最も魅力的で持続可能な利益が見込まれるとともにファンダメンタルズのポジティブな変化を見出している金融、不動産、消費関連などの分野を引き続き選好している。

台湾と韓国は半導体産業の回復に伴う緩やかな需要拡大サイクルの恩恵が見込まれる

テクノロジー・セクターでは、半導体産業の底入れの兆しが強まっている。中国においてスマートフォンやPCの需要が予想を上回ったことに加えて、在庫水準も低下していることから、台湾や韓国の大手テクノロジー銘柄は緩やかな需要拡大サイクルの恩恵を享受できると考えられる。世界的なAIブームによる「ハードウェアの構築」トレンドという形での長期的な追い風が、引き続きテクノロジー・セクターのけん引要因になるだろう。

個別銘柄への言及は例示のみを目的としており、当該戦略で運用するポートフォリオでの保有継続を保証するものではなく、また売買を推奨するものでもありません。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。