本稿は2023年12月8日発行の英語レポート「Global fixed income outlook 2024」の日本語訳です。内容については英語による原本が日本語版に優先します。

サステナブル債券市場

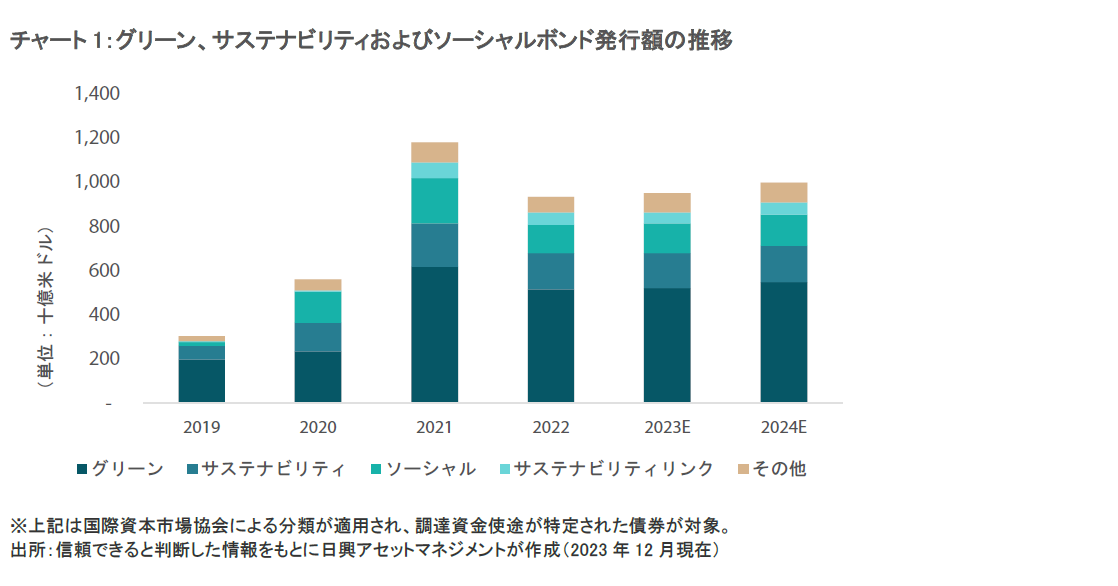

サステナブル債券ユニバースは規模と成熟度が増してきており、債券への分散投資ポートフォリオを構築する際に「ベスト・イン・ユニバース」のアプローチをとる投資家であれば、グローバル債券市場の新規発行額の約15%を占める同分野を検討しないわけにはいかないだろう。しかも、この割合は今後大幅に増加する見込みである。2024年には、債券資産クラス(地方債を含む)全体のサステナブル債券発行額が9,000億米ドルを超えるとみている。また、特に2024年の後半には、金利が低下してより起債に有利な環境となり、企業と政府機関がそれを活かそうとするなか、新規発行がさらに大幅に増加し、記録的水準に達する年となる可能性がある。

サステナブル債券の新規発行見通しは明るいものの、その市場環境にはまだ課題もあることに留意する必要がある。環境・社会・ガバナンス(ESG)への配慮は米国政治において触れると危険なトピックになっており、共和党は反ESG運動を選挙公約の1つとしている。これを受けて、ESGへの取り組みやサステナブル債券の発行促進に慎重な企業もある。しかし、こうして起債を保留する動きにより、企業にはこの先さらに低い金利で資本を借り換える機会がもたらされるとみている。

注目に値する点として、2023年には金利上昇やインフレが資本コストや原料コストに影響を及ぼしたことなどから、グリーンエネルギー・セクターは厳しい状況に置かれた。その結果、一部のグリーンエネルギー関連上場投資信託(ETF)は大幅な下落に見舞われた。しかし、こうした逆風は存在するものの、経済性についてみてみると陸上風力発電や太陽光発電は、化石燃料による発電に比べて費用対効果の高い選択肢であることに変わりはないと考える。

2024年およびその先に目を向けると、透明性を強化し、サステナブルファイナンスにおける「グリーンウォッシング」のリスクを抑えることを目的とした数々の規制の導入が迫っている。その一例が、2023年に最終決定され、2024年に発効する欧州の企業サステナビリティ報告指令(CSRD:Corporate Sustainability Reporting Directive)である。CSRDの下、事業規模の大きな上場企業はサステナビリティ・データの収集開始が義務付けられることになり、2025年の年次報告書においてその最初の情報開示を行うよう求められる。その後CSRDの対象を拡大していき、ユーロ圏に子会社を持つ企業など、欧州で事業を行うより多くの企業を含めていく予定である。これらの規制に違反した場合は罰金が科される可能性がある。

そうした規制面の問題に直面する可能性はあるものの、サステナブル債券市場は著しい成長が見込まれる。基本シナリオとして、年間発行額は9,000億米ドルから1兆米ドルにのぼるとみている。現在の市場規模は約4兆米ドルである。拡大ペースを控えめに見積もっても、2030年には市場規模が10兆米ドルに達する可能性があると考えられる。その背景として、サステナブルファイナンスがもたらす経済的利益と雇用創出に対する認識が高まり、グリーンエネルギーファイナンスの取り組みを縮小させることが政治的に困難になる見通しであることが挙げられる。

さらに、プライベートキャピタルによる再生可能エネルギー分野への投資が急増しているが、その原動力となっているのは単純に経済性であり、財務的な観点から太陽光発電と陸上風力発電の魅力は否定できない。これらのエネルギー源は費用対効果が高く、そして安定して良好な投資収益が期待できることから、プライベートキャピタルから同分野への資金流入が続いていることも納得できる。

コア市場の見通し

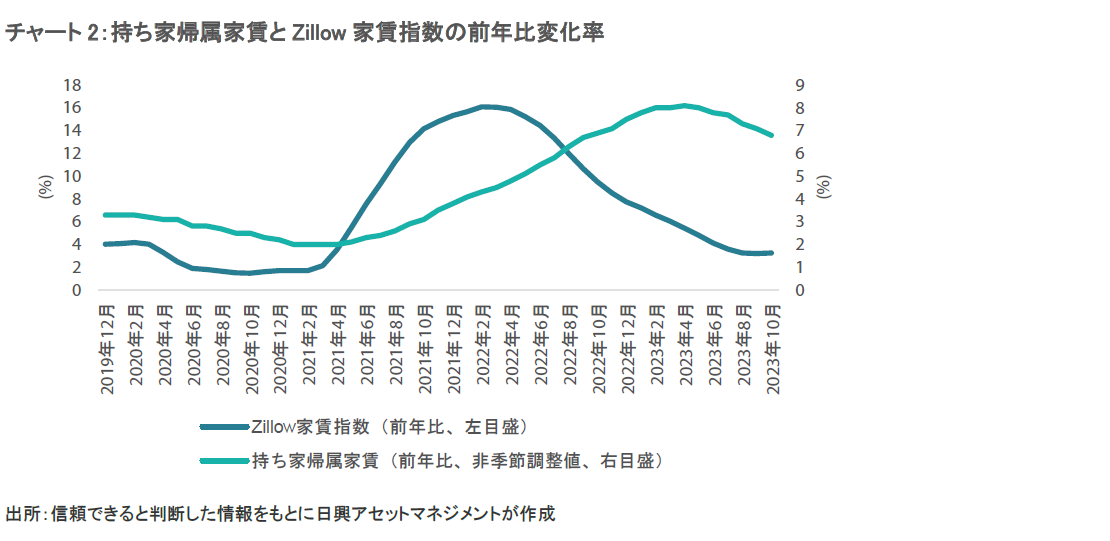

2023年の当初、投資家の注目はいつインフレが和らぐかの一点にほぼ集まっていた。しかし、2023年は紛れもないディスインフレ局面となり、今やインフレ率は中央銀行の目標水準に向けた低下の道を辿っている。2024年に入っても、この傾向は続くとみている。特にコアインフレの住居部分がコアインフレ全体を低下させる可能性が高いとみている。このことはオンラインデータベースに基づくZillow家賃指数(ZORI)などの指標や、消費者物価指数(CPI)の構成品目である持ち家帰属家賃(持ち家保有者がその持ち家に対して家賃を支払うと仮定した場合の金額)に鮮明に表れている(チャート2参照)。ZORIと持ち家帰属家賃はともに、住居費の変動が12ヵ月遅れてコアインフレ率に表れる傾向にある。こうしたタイムラグを踏まえ、2024年にはコアインフレ率が急激に低下するとみている。

毎年のことであるが、2024年も米国連邦準備制度理事会(FRB)の動向と発言が注目されるだろう。特筆すべき点として、コアインフレ率が2.7%を上回っているときにFRBが利下げを行ったことはこれまで一度もない。しかし、市場が示唆する2024年のプライシングをみると、年後半に0.25%程度ずつの利下げが行われるとの予想が示されている。これはFRBらしくない動きと言えるだろう。FRBは0.50%以上の利下げを行うのが通例だからだ。利下げが必要な状況になれば、FRBは積極的に行動すると予想される。市場はこの可能性をインプライド・レートに十分に織り込んでいないように見受けられる。

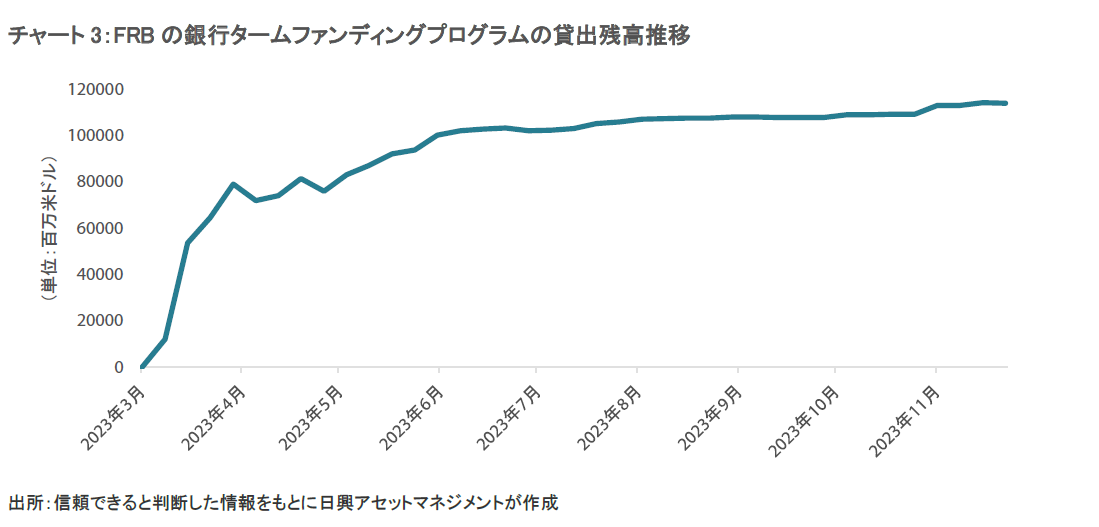

2024年を展望すると、いくつか懸念される動向が存在する。例えば、2023年9月後半には、FRBの緊急融資枠「銀行タームファンディングプログラム(BTFP)」の貸出残高が同中銀の融資ファシリティの中で最大となった。これに先立って、連邦預金保険公社(FDIC)が管財人となった預金機関への融資は大幅に減少している。BTFPの利用急増(チャート3参照)は、商業用不動産セクターにおいて貸倒れなどに関する問題や懸念が続いていることを示唆している。デフォルト率は2024年も上昇し続けるとみており、そうなれば銀行の財務安定性や経済システム全般に多大な影響を及ぼす可能性がある。銀行は融資ポートフォリオのかなりの部分を商業用不動産投資関連が占めている場合が多い。通常、これらの融資は期間が固定された仕組みとなっており、融資残高の大きな分が2024年に満期または「ロールオーバー(借換え)」を迎える。銀行はこれらのローンを更新するかどうかの判断を迫られることになる。したがって、銀行の融資構造に内在する隠れた損失や見えにくい損失に注目が集まるだろう。これが特に顕著となるのは満期までが長く、デュレーションが長い商業用不動産融資ポートフォリオ、そして2023年の前半に大きな懸念材料となった地方銀行とみられる。

米国で地方銀行の経営破綻が起きた際にFRBとFDICはシステミックな問題の拡大を防ぐために断固とした行動をとったが、FRBがBTFPの更新や継続を選択するかについては疑問が残る。終了が選択されれば、金融システムに大きな混乱が生じる可能性がある。したがって、FRBは銀行部門の安定を維持するために同ファシリティを延長せざるを得なくなると予想される。

もう1つ注目すべき点として、利下げが実施される前に、FRBは量的引き締め(QT)策を終了する必要があるとみている。そのFRBの政策変更時期についてだが、市場の指標や予想によると早ければ2024年第2四半期に訪れる可能性がある。こうしてFRBの政策に一区切りが付けば、市場にとっては重要なシグナルとなり、その先の金利動向をめぐる期待に影響を及ぼす可能性がある。

1980年以降、米国のイールドカーブは約12%の割合で逆転状態(短期金利が長期金利より高い状態)となってきている。特筆すべきは、今回のイールドカーブ逆転局面は過去最長であり、1980年以降の逆転状態のうち約4分の1が2022年夏以降に発生していることになる。今後、イールドカーブは「ブル・スティープ化」シナリオへと移行し、長期金利が短期金利を上回るようになると予想する。こうしたなか、投資適格級のソブリン債や社債ではリターンが2桁台に達する可能性もあるとみている。米国債2年物利回りは、金利動向の先行きをめぐる市場センチメントを示す重要な指標となる可能性がある。2024年の債券市場に臨む投資家にとって、こうしたダイナミクスを理解することは不可欠であろう。

中央銀行の動きに話を戻すと、とりわけ最近の購買担当者景気指数(PMI)がユーロ圏と英国の景気鈍化を示唆していることから、欧州中央銀行(ECB)とイングランド銀行(BOE)はFRBより先に利下げを開始すると予想される。

相対的にみて2024年の初めはドル安で推移したのち、欧州地域の景気低迷がより鮮明化するにつれてドル高方向に進むと予想する。日本においては、日銀がイールドカーブコントロール政策を解除できるか疑問視している。世界中の他の中央銀行がQTを終了または縮小する見通しであることを考慮すると尚更である。日銀は金利を現在の超低水準から引き上げることが難しい状況となり、したがって市場にとって期待外れの結果になるのではないかとみられる。また、日銀の見解は足元における市場の期待や世界の経済情勢からずれている可能性もある。特に世界の経済環境をみるとリセッション(景気後退)入りの可能性もあることから、足元の市場が示唆するプライシングと日銀の政策方針は乖離しているように見受けられる。

まとめると、我々は景気サイクルの転換点に差し掛かっており、金利は低下に転じようとしている。こうした転換期には債券市場のボラティリティの高まりが予想されるため、アクティブ運用が極めて重要になる。欧州では景気減速が米国よりも進む見通しであることは注目すべき傾向の1つである。また、ニュージーランドやカナダなどの比較的経済規模が小さい国についても、景気が鈍化していることから検討対象候補となっている。2024年の環境はアクティブ運用にとって投資機会をもたらし、様々な国やイールドカーブにおいて相対価値に着目したポジションをとる好機を生み出すと考える。また、債券ポートフォリオにおいてはデュレーションを長期化するポジショニングが最も効果的となる可能性があるともみている。

クレジット市場の見通し

2024年のクレジット市場におけるポジショニングを議論するにあたっては、3つの重要なファクターを考慮する必要がある。それは、投資対象企業のファンダメンタルズ、市場に影響を及ぼす需給要因、世界のクレジット市場のバリュエーションである。

まずファンダメンタルズについては、ここ数四半期において米国企業の信用力が若干悪化している。何よりもまず、インタレスト・カバレッジ・レシオが圧迫されているが、これは金利水準のシフトを考慮すれば意外なことではない。欧州企業は一般に財務政策に関してより保守的であり、欧州ではまだ信用力の悪化が見受けられない。

近年多くの企業が債券の償還年限を長期化しており、どうしても現時点でさらに起債を行う必要はないことから、今後数ヵ月においてファンダメンタルズは安定を維持するか、(米国では)落ち着いてくると予想される。なお、足元では投資適格級の企業のファンダメンタルズについてより高い確信を持っており、ハイイールド債の発行体については慎重な見方をしておく方が得策とみている。後者は、多くの企業が2024年に借り換えを行う必要があり、金利上昇の影響をより大きく受ける可能性がある。

市場の需給環境については、2024年も安定的に推移すると予想される。債券供給が減少に転じる場合にはそうした傾向が特に強まるだろう。成長鈍化局面では、企業は概して設備投資ニーズが低下し、M&A意欲も減退、株主への配当も減少する。これらの要因はいずれも2024年の債券発行を減少させる方向に働くとみられる。さらに、企業の財務担当者のあいだでは債券市場のタイミングを見計らって、金利が低下するのを待ってから起債する動きも出てくると予想される。債券の供給サイドは縮小するものの、クレジット・ユニバース全体の利回りが魅力的な水準にあることから債券に対する需要は高まるとみている。

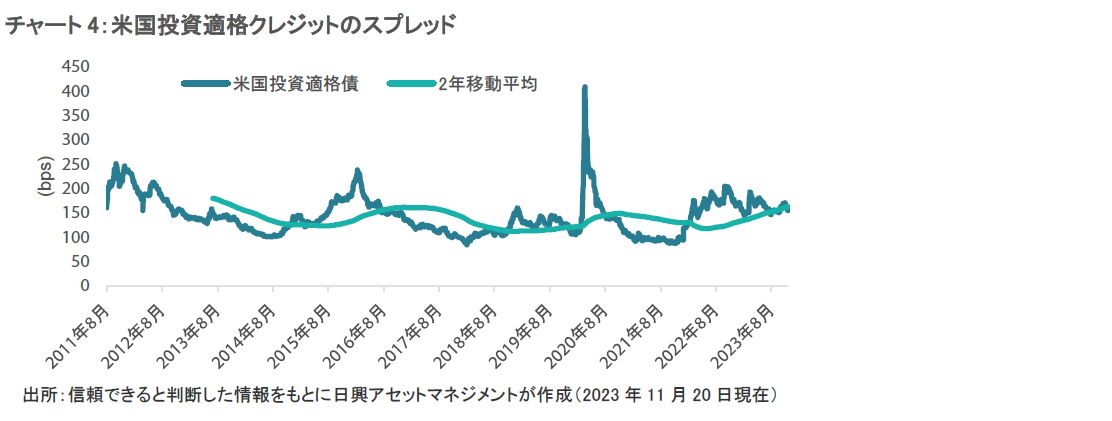

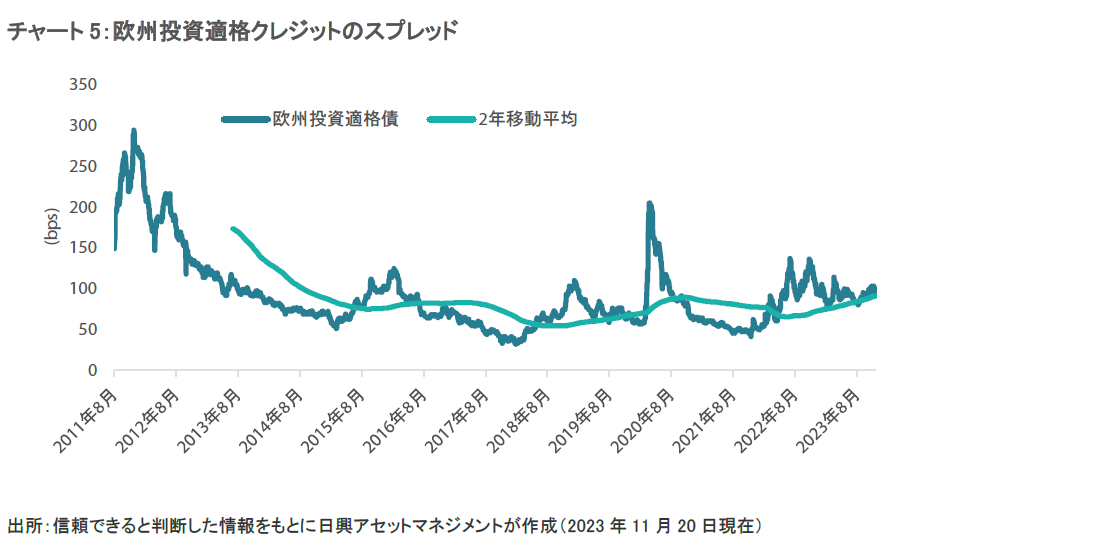

2024年のクレジット市場におけるポジショニングを議論するにあたって重要となる3つ目の点は、バリュエーションである。足元では米国(チャート4参照)と欧州(チャート5参照)のクレジット市場のバリュエーションは適正水準にあるとみており、投資適格債とハイイールド債はともに長期平均近辺で推移している。しかし、この資産クラスはオールイン利回りが歴史的高水準にあることから、年金や基金などの債券の「長期保有」を前提とした投資家からの需要が旺盛である。

クレジット市場のファンダメンタルズと需給動向は引き続き良好であり、スプレッドのバリュエーションも少なくとも適正な水準にあるとみている。したがって、2024年のクレジット市場に対してはポジティブな見方をしている。なお、ハイイールド債よりも投資適格債を強く選好する。また、欧州の発行体は米国の発行体に比べてより保守的なバランスシート運営で2024年に臨むとみられることから、米国よりも欧州を選好する。

トータルリターン重視の戦略においては、クレジットカーブの短期ゾーンを引き続き選好する。トータルリターンよりも相対パフォーマンスに重点を置く戦略では、30年債が最も魅力的と考える。セクター別では、金利上昇の効果によって増益が続き、好調な決算を発表した米国と欧州の大手銀行を引き続き選好する。エネルギーや素材などの景気敏感セクターにはより慎重な見方をしている。ハイブリッド債については、起債活動の再開を受けて大半の発行体のエクステンション・リスクが低下していることから、投資妙味があるとの見方を維持している。

総じて、2024年は金利が低下し、スプレッドが安定的に推移する実り多い年になると予想する。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。