本稿は2024年2月16日発行の英語レポート「On the ground in Asia」の日本語訳です。内容については英語による原本が日本語版に優先します。

ファンダメンタルズが引き続きアジアのクレジットを下支え

サマリー

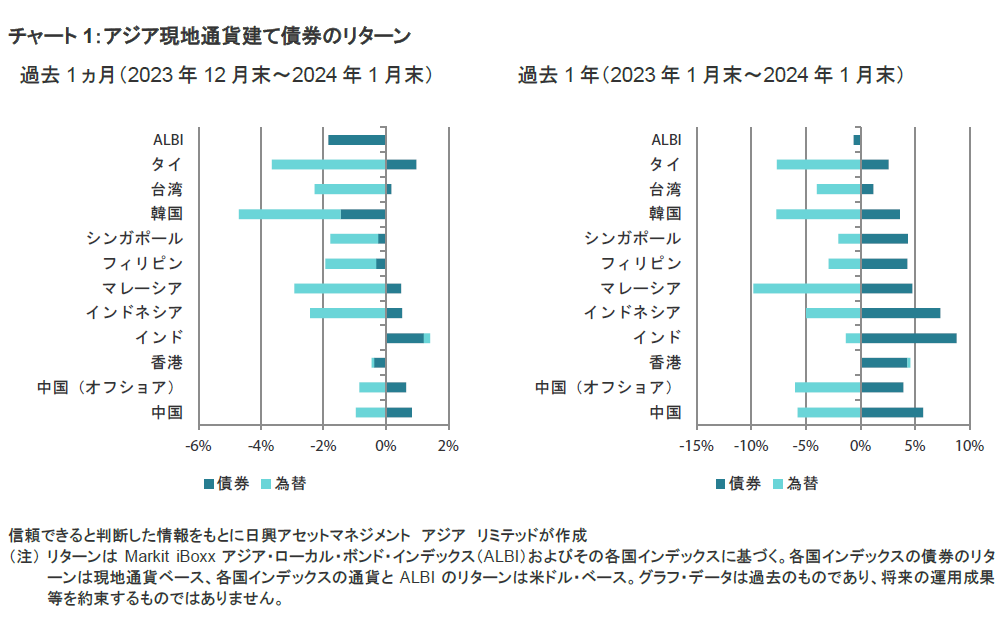

- 昨年10月中旬以降、大幅に低下してきた米国債利回りは、米FRB(連邦準備制度理事会)が利下げは当面ないと示唆したことを受けて、投資家のあいだでFRBによる早期利下げ開始への期待を修正する動きがみられたため、1月は反転上昇した。月末の利回り水準は2年物の指標銘柄で前月末比0.042%低下の4.21%、10年物の指標銘柄で同0.033%上昇の3.91%となった。

- アジア諸国の国債に対してはポジティブな見方を維持しており、2024年はボラティリティが低下してリターンが向上すると予想している。インフレ圧力の緩和を受けてFRBを含む主要中央銀行が利下げ路線に転じるのに伴い、先進国の債券市場で利回りの低下が見込まれるとともに、海外からの資金流入の増大が予想されることから、アジア債券の需要は拡大するとみられる。

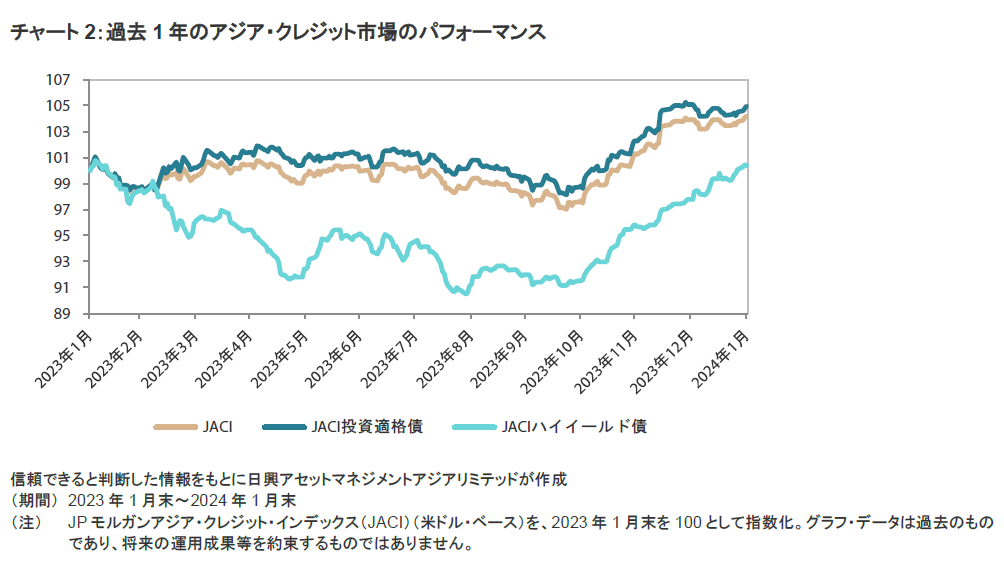

- 1月のアジアのクレジット市場は、中国不動産セクター銘柄の上昇やインドのハイイールド債の好調さを主な要因として、リターンが小幅なプラスとなった。格付け別の月間市場リターンは、投資適格債が約0.02%のスプレッド拡大を受けて-0.12%、スプレッドが約0.64%縮小したハイイールド債が2.67%となった。

- 需給面では、発行体がコストの割安な国内市場での資金調達を続けており、ハードカレンシー建て債券の純発行額が低水準にあることが、アジアのクレジット市場の大きな下支え要因になるとみている。ハードカレンシー建て新興国債券ファンドへの資金流入は依然として低調であるものの、魅力的な利回りを確保したい域内の機関投資家からの需要は引き続き旺盛だ。ただし、予想を上回る世界経済の悪化やアジア諸国の政治面での不透明感、地政学的緊張など、一部のネガティブなリスク要因が顕在化した場合は、投資適格債を中心にアジアの信用スプレッドにある程度の拡大圧力がかかる可能性がある。

アジア諸国の金利と通貨

市場環境

1月の米国債利回りは長期ゾーンで上昇

昨年10月中旬以降、大幅に低下してきた米国債利回りは、投資家のあいだでFRBによる早期利下げ開始への期待を修正する動きがみられたため、1月は反転上昇した。中央銀行の発言により予想される利下げ時期が後ずれしたのに加え、米国の経済指標が市場予想を上回るとともに、紅海での商船攻撃を受けてサプライチェーンの混乱がコモディティ価格の上昇につながる可能性が懸念されたことを主因として、利回りに上昇圧力がかかった。その後、投資家の注目は主要中央銀行のガイダンスに集まった。日銀は、植田総裁がマイナス金利解除が近いことを示唆したものの、緩和バイアスを維持した。ECB(欧州中央銀行)は、足元のスタンスを維持する一方、今後の政策アクションについては経済指標次第とする中立的な見通しを示した。FRBは月末、政策金利を据え置くと同時に利下げは当面ないことを示唆した。月末の利回り水準は2年物の指標銘柄で前月末比0.042%低下の4.21%、10年物の指標銘柄で同0.033%上昇の3.91%となった。

韓国、マレーシア、インドネシアの中央銀行は政策金利を据え置き

韓国銀行は政策金利を3.5%に据え置き、李昌鏞総裁が引き締め政策を長期間維持する方針を強調した。マレーシア中央銀行は政策金利を3.0%に維持し、現在の金融政策スタンスが引き続き景気の下支えに寄与すると主張した。同中銀は、2024年は景気の回復が期待できるとの楽観的な見方を示し、その要因として輸出の回復、底堅い国内支出、雇用と賃金の持続的な伸び、観光支出の増加などを挙げた。マレーシアの総合インフレは、2024年を通じて緩やかなペースが続くとみられる。インドネシアでは、中央銀行が政策金利を6.0%に維持し、2024年の経済成長率は4.7~5.5%になるとの見通しを示した。2024年のインフレ率目標については、1.5~3.5%のレンジとしている。同中銀のペリー・ワルジヨ総裁は、世界的な先行き不透明感の後退、先進国債券利回りの低下傾向、米ドル安見通しなどを追い風に、インドネシアルピアが安定的な推移を続け、強含む可能性もあるとみている。シンガポールでは、MAS(シンガポール金融通貨庁が、金融政策の見直し頻度を四半期毎へと変更した後の最初の会合で、シンガポールドルのNEER(名目実効為替レート)について政策バンドの上昇率(傾き)を維持した。同庁では、2024年は景気が加速するとともに経済成長のすそ野が広がるとみている。2024年のインフレ見通しについては、コアインフレ率予想を2.5~3.5%に据え置く一方、車両購入権(シンガポールで車両を所有するために割り当てられる許可証)の前年比での値上がりなどを反映して、通年の総合インフレ率予想をコア指数と同じ2.5~3.5%へと下方修正した。

12月の総合CPI上昇率は概して鈍化

タイでは、12月の総合CPI(消費者物価指数)上昇率が前年同月比-0.83%と、8ヵ月連続で中央銀行の目標水準を下回るとともに3ヵ月連続でマイナスとなった。コアCPI上昇率は前年同月比0.58%と、前月と同水準であった。インドネシアの12月の総合インフレ率は、前年同月比2.61%と前月の同2.86%から減速し、中央銀行の2023年のインフレ率目標である2~4%の範囲内にとどまった。減速の一因となったのは、食品価格や光熱費の上昇鈍化であった。コアインフレ率も減速し、前月の前年同月比1.87%から同1.80%へとペースダウンした。フィリピンでも、光熱費や主要食品価格の上昇鈍化を主因としてインフレが減速した。マレーシアの12月の総合CPI上昇率は、前年同月比1.5%と前月から変わらない安定した推移を見せた。一方、シンガポールの12月の総合CPI上昇率は、輸送費の上昇加速やコアインフレ率のペースアップを受けて前年同月比3.7%へと加速した。また、インドの12月のインフレ率は、前年同月比5.69%と前月の同5.55%からやや加速した。

アジア各国の2023年第4四半期の経済成長はまずまず良好

中国の2023年第4四半期の経済成長率は前年同期比5.2%となり、これで通年の経済成長率も同じく5.2%となった。しかし、12月の経済活動指標が強弱入り混じる内容であったため、景気モメンタムをめぐる懸念は続いた。シンガポールの第4四半期の経済成長率(速報値)は前年同期比2.8%となり、下方修正された前四半期の同1.0%を上回った。通年の経済成長率は1.2%と、前年の3.6%に比べて減速した。マレーシアの第4四半期の経済成長率(速報値)は前年同期比3.4%となり、通年の経済成長率は3.8%と、中央銀行の当初の予想である4%をやや下回った。フィリピンの第4四半期の経済成長率は前年同期比5.6%と、上方修正された前四半期の同6.0%から鈍化した。通年の経済成長率は5.6%と、政府目標の6.0~7.0%を下回るとともに前年の7.6%から減速した。

中国の政策当局は再び景気刺激を実施

中国の政策当局は、国内株式市場の下落に対処するとともに経済全体の下支えに動いた。中国人民銀行は、家計や企業への銀行融資を促進するために、市中銀行の預金準備率を2月5日付で0.50%引き下げた。さらに、国家金融監督管理総局が政策の変更を発表し、商業銀行が不動産デベロッパーに対して、資金使途が事業運営だけでなく債務返済や債券償還の場合でも、商業用不動産を担保として新規融資を行えるようになった。

今後の見通し

インドやインドネシア、フィリピンの債券に対してポジティブな見方

アジア諸国の国債についてはポジティブな見通しを維持しており、2024年にボラティリティが低下してリターンが向上すると予想している。インフレ圧力の緩和を受けてFRBを含む主要中央銀行が利下げ路線に転じるのに伴い、先進国の債券市場で利回りの低下が見込まれるとともに、海外からの資金流入の増大が予想されることから、アジア債券に対する需要は拡大するとみられる。

当社では、インド、インドネシア、フィリピンでディスインフレ傾向が続くと予想しており、これによって、この3ヵ国の中央銀行には年後半に利下げ路線に転じる余地がもたらされるとみている。緩やかながらも着実に金融緩和に向かうことのできる環境と堅調な経済成長が相まって、当該3ヵ国の現地通貨建て債券の追い風になるだろう。加えて、これらの国々では債券の実質利回りが域内の他の国々に比べて魅力的であることも、需要のさらなるサポート要因となり得る。

アジアのクレジット市場

市場環境

1月はアジアの信用スプレッドが縮小

1月のアジア・クレジット市場は、米国債利回りが若干上昇する一方で信用スプレッドが約0.06%縮小するなか、中国不動産セクター銘柄の上昇やインドのハイイールド債の好調さを主な要因として、リターンが小幅なプラスとなった。格付け別の月間市場リターンは、投資適格債が約0.02%のスプレッド拡大を受けて-0.12%、スプレッドが約0.64%縮小したハイイールド債が2.67%となった。

昨年11月から好調な上昇が続いていたアジアのクレジット市場は、1月は投資家のあいだでFRBによる早期政策転換への期待が見直されるなか、それまでに比べて伸び悩んだ。しかし、中国の政策当局が国内株式市場の下落に対処するとともに経済全体を下支えする決意を示すと、中国のクレジットものが不動産セクターを中心に上昇した。

中国人民銀行は、家計や企業への銀行融資を促進するために、銀行の預金準備率を2月5日から0.50%引き下げることを発表した。さらに、国家金融監督管理総局が政策の変更を発表し、商業銀行が不動産デベロッパーに対して、資金使途が事業運営だけでなく債務返済や債券償還の場合でも、商業用不動産を担保として新規融資を行えるようになった。一方、中国の第4四半期および2023年通年のGDP成長率はともに前年比5.2%となったが、12月の経済活動指標が強弱入り混じる内容であったため、景気モメンタムに対する懸念は続いた。その他のアジア諸国では、2023年第4四半期の経済成長がまずまず良好となった。最終的に、インドネシア、マレーシア、フィリピンを除くすべての主要国でスプレッドが縮小した。注目されていた台湾の総統選挙は、与党民進党が3期目の政権を確保し経済政策に大きな変更はないとみられることから、大きな材料とはならなかった。台湾のクレジットものは選挙の影響をほとんど受けず、むしろ半導体サイクルの好転によるポジティブなシナリオが追い風となった。インドネシアは、政府が米ドル建てマルチ・トランシェ債を新規発行するとともにジョコ・ウィドド大統領政権の閣僚辞任観測をめぐって懸念が強まったことから、ソブリン債のスプレッドが若干拡大した。

10月中旬以降大幅低下していた米国債利回りは、1月に反転した。中央銀行の発言が早期利下げ期待を後退させたことや米国の経済指標が市場予想を上回ったことを主な要因として、利回りに上昇圧力がかかった。加えて、紅海での商船攻撃を受けてサプライチェーンが大きく混乱し輸送コストが上昇したため、インフレが再び加速するとの懸念が強まった。その後、投資家の注目は主要中央銀行のガイダンスに集まった。日銀は、植田総裁がマイナス金利の解除が近いことを示唆しながらも、緩和バイアスを維持した。ECBは足元のスタンスを維持する一方、今後の政策アクションについては経済指標次第とする中立的な見通しを示した。FRBは月末、政策金利を据え置くと同時に利下げが差し迫っていないことを示唆した。

1月は発行市場の起債活動が活発化

2024年序盤の発行市場は、起債活動が大幅に活発化して、新規発行が計39件(総額201億9,000万米ドル)となった。投資適格債分野では、中国や韓国の準金融機関・準企業のディールを中心に、インドネシアのソブリン債のディール(20億5,000万米ドル)を含め計33件(総額188億米ドル)の新規発行があった。ハイイールド債分野の新規発行は引き続き低調で、計6件(総額13億9,000万米ドル)にとどまった。

今後の見通し

アジアの信用ファンダメンタルズや需給は良好も、割高なバリュエーションを受けて慎重な姿勢が必要

アジアのクレジット市場は、ファンダメンタルズが引き続き下支え要因になっている。中国では、政策当局が状況の厳しさを認識していることを、最近の財政措置の強化が示唆している。これは、中国の政策当局が2024年に景況感の回復と景気回復の拡大に向けて追加措置を実施するだろうとの見方を、一段と裏付けるものだ。また、中国以外のアジア諸国では、輸出の伸びの回復が国内状況の低迷を相殺する可能性があることから、マクロ経済や企業信用のファンダメンタルズは底堅さを維持するとみられる。企業収益の伸びが鈍化し資金調達コストが徐々に上昇していることを受けて、非金融企業は負債比率やインタレスト・カバレッジ・レシオがやや悪化する可能性があるものの、投資適格企業を中心に大半の企業については、格付けを維持するための十分な余裕があるだろう。アジアの銀行システムは堅固さを維持しており、安定した預金基盤や強靭な資本比率、および引当金計上前の収益性の好調さが、今後の信用コストの緩やかな上昇にに対してバッファーとしての役割を果たすと考えられる。

需給面では、発行体がコストの割安な国内市場での資金調達を続けており、ハードカレンシー建て債券の純発行額が低水準にあることが、アジアのクレジット市場の大きな下支え要因になるとみている。ハードカレンシー建て新興国債券ファンドへの資金流入は依然として低調であるものの、魅力的な利回りを確保したい域内の機関投資家からの需要は引き続き旺盛である。ただし、過去数ヵ月に大きく上昇した市場はこれらの好材料を概ね織り込んだ状態にあることから、予想を上回る世界経済の悪化や域内諸国の政治面での不透明感、地政学的緊張など、一部のネガティブなリスク要因が顕在化した場合は、投資適格債を中心にアジアの信用スプレッドにある程度の拡大圧力がかかる可能性がある。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。