本稿は2021年9月10発行の英語レポート「Asian Equity Monthly」の日本語訳です。内容については英語による原本が日本語版に優先します。

サマリー

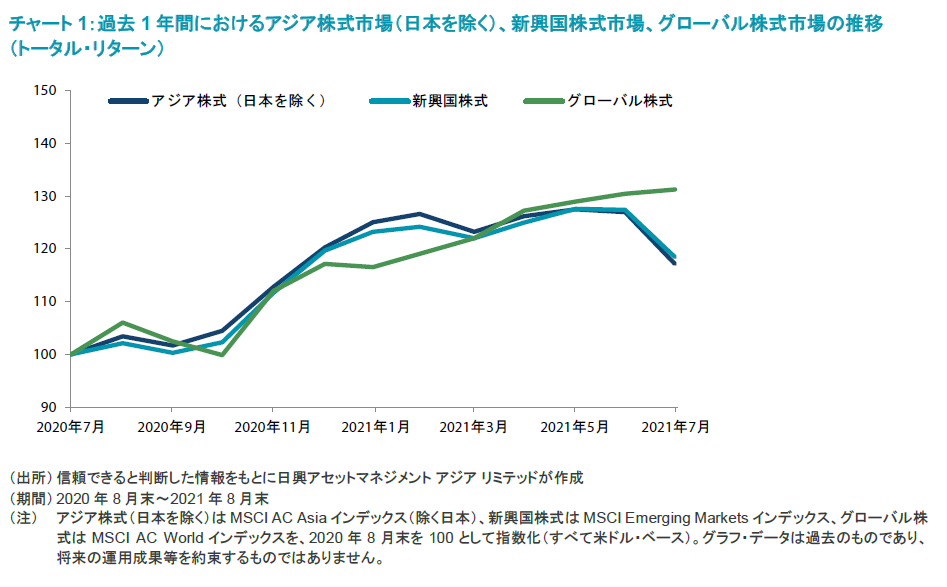

- 当月のアジア株式市場(日本を除く)は上昇した。月初は新型コロナウイルスのデルタ変異株の感染拡大に対する懸念が市場の重石となったものの、月末にかけては米FRB(連邦準備制度理事会)のハト派的な発言や打撃を受けていた中国のテクノロジー・セクターの反発が市場センチメントを押し上げ、月間リターンは米ドル・ベースで2.3%となった。

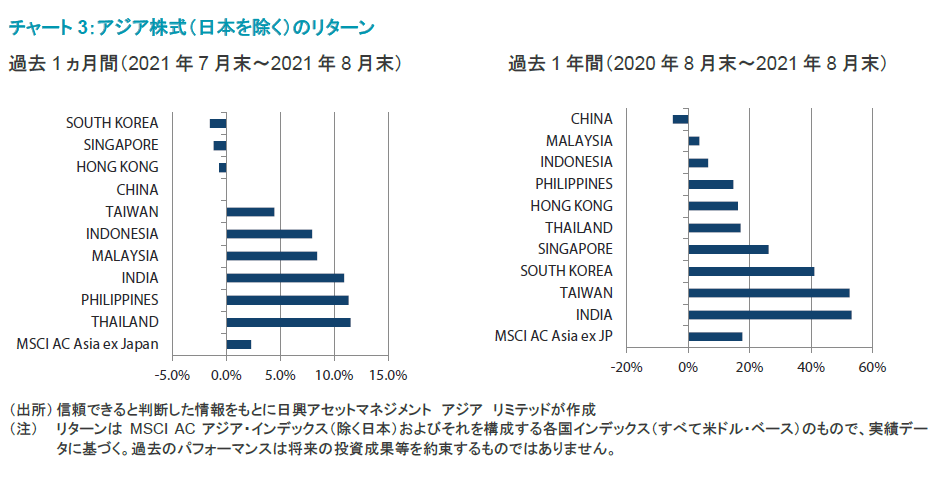

- 国別では、新型コロナウイルスの感染者数の減少や死亡率の低下を受けて政府が移動制限を緩和したタイ、フィリピン、インドが最も良好なパフォーマンスを見せた。

- 対照的に、北アジア諸国の市場は冴えない展開となった。中国と香港は、中国の経済成長の鈍化や規制環境の不透明感に対する不安が市場センチメントの重石となり、月間リターンが概ねフラットにとどまった。韓国は、新型コロナウイルス危機が始まってから利上げを実施するアジア初の国となったことが嫌気され、株式市場と通貨が下落し米ドル・ベースの月間リターンが域内で最も劣後した。

- 当社では、引き続き規律立ったボトムアップ・ベースの銘柄選択アプローチに基づいて現在の不透明な環境を切り抜けていく方針であり、ポジティブな構造的変化や持続可能な利益を実現している企業を強く選好していく。

市場環境

当月のアジア株式は上昇

当月のアジア株式市場は上昇した。月初は新型コロナウイルスのデルタ変異株の感染拡大に対する懸念が市場の重石となったものの、月末近くには米FRBのハト派的な発言を受けて近い将来に利上げが行われるのではとの投資家の不安が後退した。打撃を受けていた中国のテクノロジー・セクターが反発したことも、月末にかけて市場センチメントを一段と押し上げた。

当月のアジア株式(日本を除く)のリターンは米ドル・ベースで2.3%となり、アセアン諸国が概して北アジア諸国をアウトパフォームした。国別のパフォーマンス(MSCIインデックスの米ドル・ベースのリターンに基づく)では、タイ、フィリピン、インドが最も良好となる一方、韓国とシンガポールが最も劣後した。

シンガポールを除くアセアン諸国とインドはアウトパフォーム

アセアン地域では、新型コロナウイルスの感染者数の減少や死亡率の低下を受けて政府が移動制限を緩和したタイ(米ドル・ベースの月間市場リターンが11.5%)、フィリピン(同11.3%)、マレーシア(同8.4%)、インドネシア(同7.9%)が前月の下落から軒並み反発した。対照的に、シンガポールは、第2四半期のGDP成長率が前年同期比14.7%と良好な結果となり、またワクチンの完全接種率が重要な節目である人口の80%を超えたにもかかわらず、銀行株が利益確定売りに押されたことから月間市場リターンが米ドル・ベースで-1.2%とアセアン内で唯一マイナスになった。

インド株式は、新型コロナウイルス関連の規制が徐々に緩和されるのに伴い経済活動が加速するなか、米ドル・ベースの月間リターンが10.9%と堅調なパフォーマンスを示した。同国の第2四半期のGDP成長率は、比較対象となる前年の水準が低かったことや農業生産と工業活動が回復したことを受けて、過去最高水準の前年同期比20.1%となった。ナレンドラ・モディ首相は、生産性の向上と雇用の創出を目的とする国家インフラ計画に100兆ルピーを支出することを公約した。

北アジアは全般的にアンダーパフォーム

一方、北アジア諸国の市場は冴えない展開となり、月間リターンがプラスとなったのは台湾(米ドル・ベースで4.5%)のみであった。台湾株式は、インデックス提供会社MSCIが8月31日付けで同社の主要インデックスの2つにおいて台湾の構成比率を引き下げることを決定したものの、米FRBの利上げに対する懸念が後退したことを受け、半導体チップ・メーカーTSMC(台湾積体電路製造)などの大型株をけん引役として上昇した。中国と香港は米ドル・ベースの月間リターンがそれぞれ0.0%、-0.7%と概ね横ばいにとどまった。中国の経済成長の鈍化や規制環境の不透明感に対する不安が両市場のセンチメントの重石となったが、中国市場は、同国の中央銀行が月中に銀行システムへ週次で過去最大規模となる資金注入を行い、地方政府も小売・貿易企業への金融支援拡大を要請したことから、下落相場に一服感がもたらされた。

韓国株式は、域内でパフォーマンスが最も低調となり、米ドル・ベースの月間リターンが-1.6%となった。韓国は、新型コロナウイルス危機が始まってから利上げを実施するアジア初の国となったことが嫌気され、株式市場と通貨が下落した。同国の中央銀行は、家計債務の増加とインフレの加速を抑制するために、政策金利を過去最低水準の0.5%から0.25%引き上げて0.75%とした。

今後の見通し

規律立った銘柄選択アプローチに基づいて不透明な環境を切り抜ける

アジアで新型コロナウイルスのデルタ変異株の感染が拡大するなか、同地域で優勢となっている「ゼロコロナ」アプローチが景気回復の足かせとなっている。北アジアの国々が欧米諸国に先駆けて信用引き締めを行っていることも、当面の経済成長がピークを過ぎた可能性を示している。アジア諸国は他国に比べて金融緩和を行いやすい状況にあることから、現在では政策当局が成長鈍化にどのように対応するかに注目が集まっている。決して明瞭とは言えないマクロ環境下、当社ではそのような不透明な環境を乗り切っていくにあたり、引き続き規律立ったボトムアップ・ベースの銘柄選択アプローチに基づき、ポジティブな構造的変化や持続可能な利益を実現している企業を強く選好していく。特に、最近の大幅な市場調整により、消費や革新的ヘルスケア、環境、一部の産業技術など、政策が追い風となっている構造的分野で買いの好機がもたらされている。

中国では環境・産業テクノロジーやソフトウェア、革新的ヘルスケアといった分野に注目

中国では、デルタ変異株による経済への悪影響以外に、国内での積極的な信用引き締めや規制強化といった自らの政策も景気鈍化の一因となっている。こうした規制措置の性質は欧米のメディアで広く議論されているが、当社では、最近の規制は中国における「量的成長」から「より持続可能で質の高い成長」への移行の延長線上にすぎないとみている。顕著な点として、最近の規制の多くは、欧米諸国自体がこれまで解決策を見出していない国力弱体化要因である慢性的な所得不平等問題を軽減したいという中国政府の意向の表れと言える。高水準にある生活費の低減を目指す規制は最終的に、中国経済においてより中心的な役割を担うようになってきている消費者への富の移転につながる。現在の規制サイクルにおいて明確なもう1つの点は、中国がエネルギー、テクノロジー、食料における自立を深く望んでいるということだ。したがって、当社では引き続き中央政府のこのような目標、つまり環境・産業テクノロジーやソフトウェア、革新的ヘルスケアといった分野に焦点をしっかりと合わせている。

韓国と台湾についてはより選別的な姿勢

終わりの見えない世界的な半導体チップ不足問題は、自動車メーカーなど多くの産業にとって痛手となり続けているものの、台湾や韓国の一部のテクノロジー企業にとっては追い風となっている。チップセットの価格は供給制約が続くなかで高止まりしている。しかし残念ながら、新型コロナウイルスの感染者数が増加している韓国や台湾では、勝者の選別が複雑なものとなっている。さらに、米国ではテクノロジー・サプライチェーンへの大規模な投資が行われており、テクノロジー業界の競争は世界的に激しさを増している。したがって、テクノロジー企業の株価バリュエーションが依然として明らかに割安とは言えないなか、当社では、テクノロジー・ハードウェア分野に対して選別的な姿勢を維持しつつ、コンテンツ制作やヘルスケア、一部のテクノロジー・サブセクターといった分野において魅力的な投資機会を引き続き見出している。

インドやアセアン諸国ではインターネット経済の台頭が投資機会を提供

アセアン諸国とインドについてはワクチン接種ペースの遅さに絶えず注目が集まっているが、当社では、そのような見方はおそらく見当外れであり、当該諸国の大半が(ワクチンではなく感染によって)世界の他地域よりも集団免疫の獲得にずっと近づいているという点を見逃す恐れがあると考える。実際、当該諸国における新型コロナウイルスの感染者と死亡者数の傾向は、最悪期が過ぎたことを示唆している。

そのような環境下、当社が注目しているのは当該諸国におけるインターネット経済の台頭である。同業界はここ数年で転換点を迎えており、インドおよびアセアン諸国における5G(第5世代移動通信システム)ネットワークの整備やスマートフォンの急速な普及、安価なデータプランの展開の相乗効果によって、若くテクノロジー知識を備えた当該諸国の国民にインターネットアクセスが普遍的に提供されるようになった。また、中小企業を含む近年の事業のデジタル化も、インターネット経済の台頭を可能とした主要な要因の1つである。今回異なっている点は、資金流動性が潤沢で資金調達が行いやすいため、起業のスタートアップ・シーンが非常に活気に溢れていることだ。ZomatoやSEAといった企業のIPO(新規株式公開)の成功を受けて、現在多くの革新的なインターネット企業が上場の準備を進めている。こうしたIPOは、当社のようにアクティブ運用で銘柄選択を行う戦略に、長期にわたって持続可能な利益が見込まれるクオリティの高い革新的企業への投資機会を豊富にもたらしてくれる。

当資料は、日興アセットマネジメント(弊社)が市況環境などについてお伝えすること等を目的として作成した資料(英語)をベースに作成した日本語版であり、特定商品の勧誘資料ではなく、推奨等を意図するものでもありません。また、当資料に掲載する内容は、弊社のファンドの運用に何等影響を与えるものではありません。資料中において個別銘柄に言及する場合もありますが、これは当該銘柄の組入れを約束するものでも売買を推奨するものでもありません。当資料の情報は信頼できると判断した情報に基づき作成されていますが、情報の正確性・完全性について弊社が保証するものではありません。当資料に掲載されている数値、図表等は、特に断りのない限り当資料作成日現在のものです。また、当資料に示す意見は、特に断りのない限り当資料作成日現在の見解を示すものです。当資料中のグラフ、数値等は過去のものであり、将来の運用成果等を約束するものではありません。当資料中のいかなる内容も、将来の市場環境の変動等を保証するものではありません。なお、資料中の見解には、弊社のものではなく、著者の個人的なものも含まれていることがあり、予告なしに変更することもあります。