KAMIYAMA Reports vol. 195

- ここがポイント!

- ✔ インフレ懸念→金利上昇→株価下落とならない理由

- ✔ FRBの金融政策が株式市場に悪影響を与える可能性は低い

- ✔ 金利上昇でグロース株が下がるとは考えにくい

インフレ懸念→金利上昇→株価下落とならない理由

製造業の急回復で銅などのコモディティ価格が上昇し始め、米国経済が正常化すれば労働力不足となり、インフレが起こりやすくなるのでは、といったことが心配されている。さらに、米国でトランプ前政権の緊急対策に加えバイデン政権が追加的に財政を拡大させれば、自粛期間中に溜まっていた飲食などの需要だけでなく世界の総需要も急拡大し、供給が追い付かずにインフレとなる可能性がある(2020/6/25、「コロナ後のインフレを考える」リンクありで指摘)。しかし、これらは株価下落をもたらすとは思えない。“経済回復・正常化”→モノの価格・賃金の上昇→インフレ懸念・金利上昇→“経済悪化・株価下落”という因果は、経済回復・正常化⇒経済悪化・株価下落であり、矛盾しているからだ。

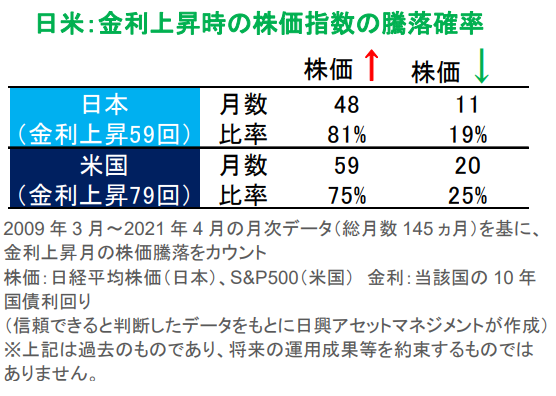

2021/3/5、「金利上昇で株価は下がるのか」(リンクあり)でも述べたように、景気回復期待による金利上昇は、多くの場合(左図、日本の場合は81%の割合で)株価上昇をもたらした。経済回復・正常化⇒業績改善期待・株価上昇という因果関係の方が、矛盾の少ない見方だ。

金利が何パーセントになれば、どの程度株価が下がるのか、という質問が増えたが、「金利が上がる」ことが原因で「株価が下がる」という結果はそう多くはないし、現時点では予想していない。「悪い金利上昇」は、きわめてまれな現象である。原油価格の上昇で、代わりに天然ガスなど代替エネルギーの利用が増えても、物価全体を引き上げるとは考えにくい。

また、先進国の賃金が上昇すれば、中国のみならずメキシコやベトナムなどで生産能力を引き上げることができるので、世界的に物価が上昇するとは言い難い。逆に、ワクチン接種が進み、製造業の回復がサービス業にまで広がれば、インフレ期待の高まり≒金利上昇と株価上昇とが同居できるはずだ。

FRBの金融政策が株式市場に悪影響を与える可能性は低い

FRB(米連邦準備理事会)がテーパリング(量的緩和の縮小)を開始し、政策金利の上昇が懸念されれば、株価に悪影響を与える、といった声も耳にするが、FRBが金融政策を間違える可能性は低いとみている。ただし、コロナ禍の緊急事態からの脱却は早晩スタートするので、そのことと2%のインフレ率を目指す政策を混同しないように気を付けたい。コロナ禍での緊急事態対応についてはFRBがCPや社債などに大規模介入し、銀行などの負担を減らして金融システムを守ろうとするものであったので、今後ワクチン接種の進展で経済が正常化すれば、それに沿って年内にもクレジット市場への介入を中心にテーパリングを開始する可能性がある。しかし、これは金融システムの正常化が目的であり、インフレだから金融引き締めに転換するのではない。

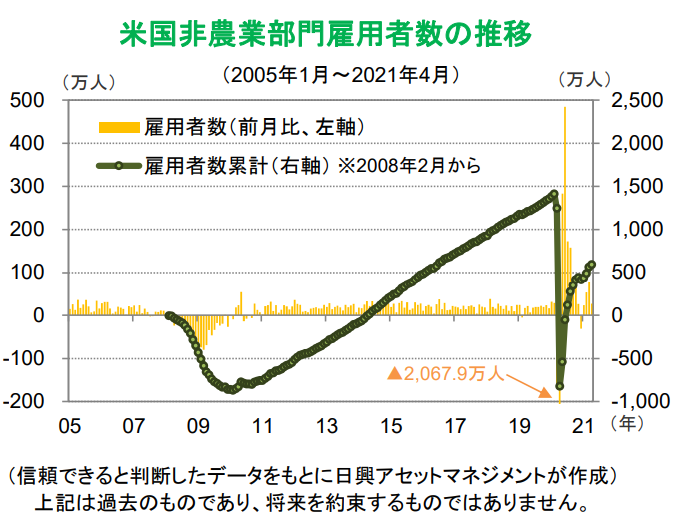

FRBの政策変化を考えるための参考指標として、雇用とインフレ期待がある。雇用については、製造業の雇用回復は早かったものの、コロナ禍での自粛等で傷んだ旅行や外食、空運などサービス業の回復はまだ始まったばかりだ。失業手当の上乗せで仕事を探す側の出足が遅いとされているものの、FRBから見ると、いまだコロナ・ショックからの回復は道半ばである。

もう一つは、インフレ期待である。市場規模が相対的に小さい物価連動国債市場の情報(ブレークイーブンインフレ率)などではなく、米国債利回りが長期のインフレ期待を反映するとみているが、FRBによる量的緩和の影響でインフレ期待は読みにくい。また、消費者信頼感指数なども予測力は低い。

しかしながら、現時点でインフレ期待の上昇は非常に限定的とみている。短期的には、コロナ禍で低下した物価の上昇、いわゆるヘッドラインでインフレ率が上昇するが、実態としては低下した物価が元に戻るだけである。FRBのパウエル議長も “一時的な物価上昇で緩和姿勢を変えることはない”と、しばしば市場に伝えている。

今後FRBは、2%のインフレ目標に向けて、インフレ率が安定して2%になるまではテーパリングも金利引き上げも簡単にはスタートさせないだろう。インフレ率が安定して2%になるとは、経済が正常化することであるから、インフレ期待の上昇による金利上昇は「良い金利上昇」となり、株価上昇と両立する可能性が高く、FRBが雇用回復を待たずに金融引き締めに転じるとは考えにくい。その後も、FRBが経済正常化を景気過熱と勘違いするとは予想していない。

金利上昇でグロース株が下がるとは考えにくい

「インフレ期待上昇による金利上昇が原因で、グロース株の株価水準が下がる」といった「理論の解釈」は誤りである。グロース株の株価水準は、成熟企業と比べて既存事業の貢献が少なく未来(希望)に依存する部分が多い。未来のキャッシュフローは、金利が上昇すれば現在の価値は低下する。その理由は、物価が上昇すると未来の利益額が同じであれば価値が下がるからだ。

しかし、これだけで理論は終わらない。インフレはコストだけではなく未来の利益も引き上げるから、同じ事業環境で、商品の価格支配力が(成長企業は良い商品を持つと思われる)同程度であれば、インフレ分は利益にも上乗せされると考えられ、利益成長率もインフレに影響を受けるからだ。標準的な株価評価理論では、グロースであれバリューであれ、インフレ率は株価評価には中立である。グロースがインフレに弱いという理論はない。

金利上昇と株価調整の最近の偶然の相関に理論を当てはめることは不適切である。

NASDAQ100指数が今年2月に調整した際、ネット関連銘柄には独占禁止やプライバシー保護、表現の自由への監視などに対する課題が話題となった。ただし、これらの課題は、株価調整のきっかけにはなったが、関連銘柄の現在の利益構造を脅かすには至らないとみている。

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。