KAMIYAMA Reports vol. 201

- ここがポイント!

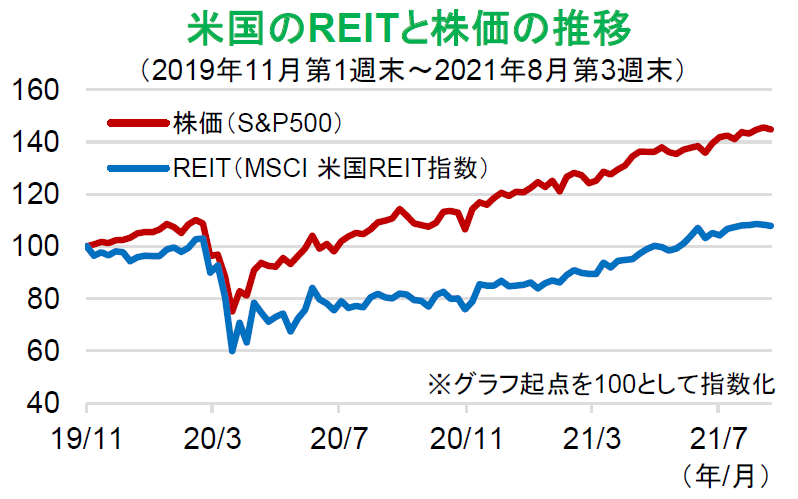

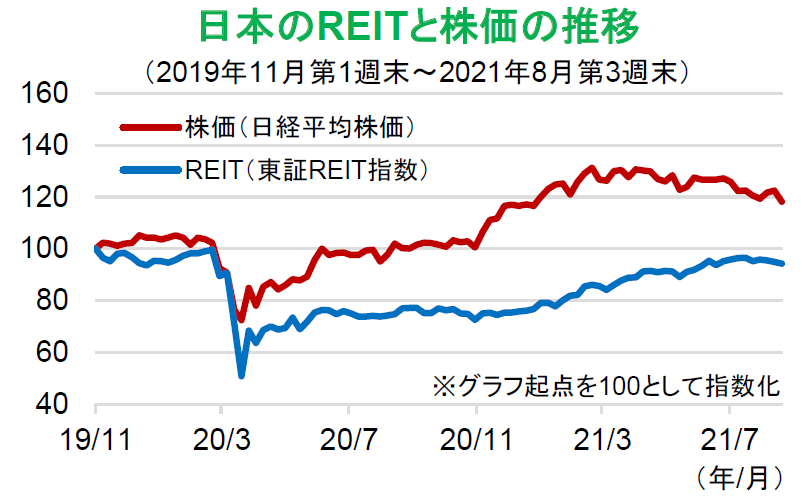

- ✔ 日米REITの類似点:コロナ・ショック後の株価指数に対する出遅れ感

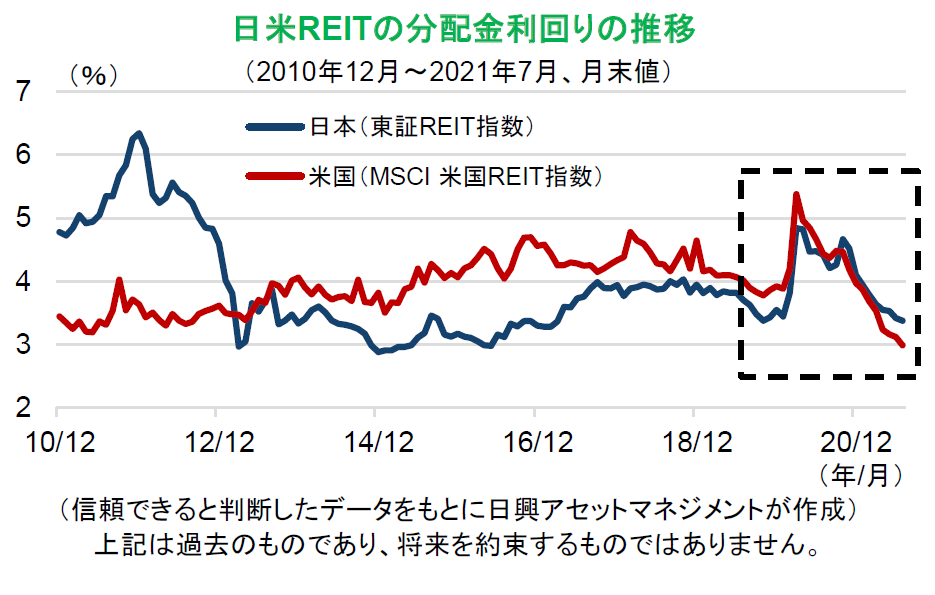

- ✔ 日米REITの相違点:米国の利回り低下がより顕著に

- ✔ 日米REIT市場の見方に大筋で違いはない

日米REITの類似点:コロナ・ショック後の株価指数に対する出遅れ感

世界的に、REIT指数は株価指数に対して出遅れているようだ。日米ともに、REIT指数のコロナ・ショック以前の水準におおむね戻ったものの、株価指数はすでにコロナ・ショック以前を超えているからだ。

(信頼できると判断したデータをもとに日興アセットマネジメントが作成)

上記は過去のものであり、将来を約束するものではありません。

REITを考察する上では、株式のように直接価格を比較することが適当ではないこともあるので、注意が必要だ。コロナ・ショックからの回復度合いを比較する場合は、REITと株式はおおむねセクターが異なる、と認識しておけば良いだろう。なぜなら、日米のREIT価格は、自国内のオフィスビルなどの家賃収入の見通しに強く依存しているからだ。一方、日米の株価は、巣ごもり需要に応えるネット関連企業や補助金を背景とした財の需要拡大と輸出産業の利益の強さに依存している。

現状のREITは、コロナ禍収束後のテレワークからオフィスへの回帰や、飲食店などからの家賃収入の回復が見通せないことなどにより、価格は戻っていない。このような見通せないことによるリスク評価は、実際にコロナ禍から経済が正常化し、人々がオフィスに戻ってくることでしか回復できないので、輸出の伸びだけでは判断できないと考えられる。しかし、メイン・シナリオは、日米ともにワクチン接種の進展で新型コロナウイルスの感染が収束すると想定していることから、正常化は時間の問題とみる。テレワークで一部の会社員などが地域のサテライト・オフィスなどで働くとしても、REITは物件を入れ替えることで時間をかけて対応するだろうし、都心の優良物件は周辺の小規模物件などから新しいテナントを惹きつけるだろう。それゆえ、コロナ禍以前の水準程度にとどまっている日米のREITは「割安」といえる。

日米REITの相違点:米国の利回り低下がより顕著に

一方、米国REITの分配金利回りがコロナ・ショック前の水準から大きく低下しているのに対して、日本REITはコロナ・ショック前と同程度にとどまっている。

米国のインフレと金利の水準は、一時的にインフレが懸念された後、低金利期待が高まったことから、現時点では長期的に大幅上昇しないとみられている。これは(逆説的だが)、FRB(米連邦制度準備理事会)の主要ボードメンバーが想定する今後の政策金利水準が、市場の予想以上に上昇したときに起こった。

なぜなら、FRBが機動的に金利を上昇させるのであれば、長期的なインフレ率の過度な上昇は回避されるといった見方が増え、金利上昇期待に歯止めがかかるからだ。その後の米国市場では、低金利維持への期待から、REITの分配金利回りも低下しているようだ。

日本のREITについては、分配金利回りの観点から、米国よりも割安に見える。金利水準自体は日本の方が低いので、さらなる低下余地がないことにも関連すると思われるが、分配金利回りは低すぎず、相対的に安定した水準にあると判断して良いだろう。

日米REIT市場の見方に大筋で違いはない

今後の米国REIT市場は、日本REIT市場と同様に、回復の余地があるとみている。まず、日米のREIT指数の価格は、ともにコロナ・ショック前の水準に回復したが、株価指数が織り込む効果を米国REITは織り込んでいない。

また、不動産市場(とりわけオフィス)の回復に疑いが残っていることも、REIT市場への株式市場並みの楽観につながらない理由だろう。テレワークの進展で都心のオフィスへの回帰が進まない恐れがある上、世界的な新型コロナウイルス感染者の急増で、正常化がいつになるかわからないという懸念がある。米国では、主要な銀行や証券が一度はオフィスに戻るよう従業員に指示したが、その後の感染拡大で先送りした。このほか、オフィスの持ち主に対して家賃の引き下げ交渉やいったんテナントがオフィスを返却する動きもあった。しかし、銀行や証券の経営者のコメントを見ると、従業員をオフィスに集約することへのメリットを感じていることが分かる。また、一部のインターネット関連企業では、オフィスで働く人への処遇をテレワークよりも厚くする検討も行われているようだ。テレワークは過去に比べると進むだろうが、主流は正常化に伴って元の就業形態に戻るとみている。

失業手当の上乗せや一時金配布などの財政政策の効果は、インターネット関連の巣ごもり需要だけでは尽きることなく、いまだに多くの米国人の預金口座に滞留しているとみている。このことは、コロナ・ショック以前よりも企業収益を押し上げることとなり、従業員がオフィスに回帰し、優良物件の奪い合いが起こり、結果として家賃上昇につながるだろう。この意味で、REIT価格は正常化を待ってさらに上昇すると予想する。リスクは、米国REITが日本に比べて金利変化に敏感と思われる点だ。FRBはインフレをコントロールして、金利をさほど引き上げないと期待されているので、このことに対する疑いが出てくるときは、注意が必要となる。

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。