【ETF用語集】為替ヘッジ

- 2019年07月17日

ETFをはじめとした金融商品の中から、ご自身の希望や好みに合った商品を選択するのって、とても大変ですよね。目の前に広がる金融商品の数や種類が多すぎるとか、もちろんそういった原因もあるかとは思いますが、そもそも商品説明に登場する言葉がわかりづらいといったことはないでしょうか。なんとなく聞いたことはあるし、なんとなく分かるような気はするけど、しっかりと理解はできていないかも…。そんな用語をわかりやすく、一緒に勉強していきましょう。

目次

はじめに

ETFや投資信託の商品名にある「為替ヘッジ」。ここでは、「為替ヘッジ」が、投資に対してどういった影響を与えるのかを解説したいと思います。

※こよみ 2018年6月29日 為替ヘッジ‘あり’と‘なし’どっちを選ぶ?

「為替ヘッジ」を選ぶと、どんな効果があるの?

外国資産に投資をする際に、為替変動による影響を回避することができます。

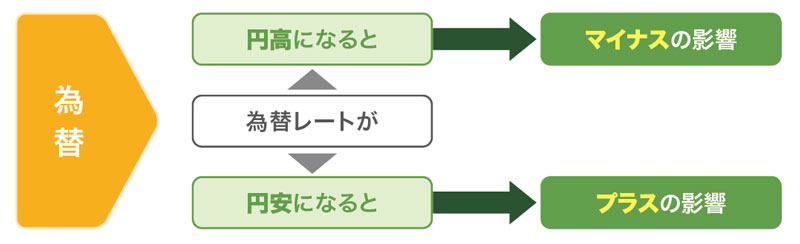

外国の株式や債券などの資産に投資する場合、投資対象資産の価格の変動に加えて、為替変動の影響を受けます。その為替変動の影響を回避する方法が「為替ヘッジ」です。

■為替が価格に与える影響

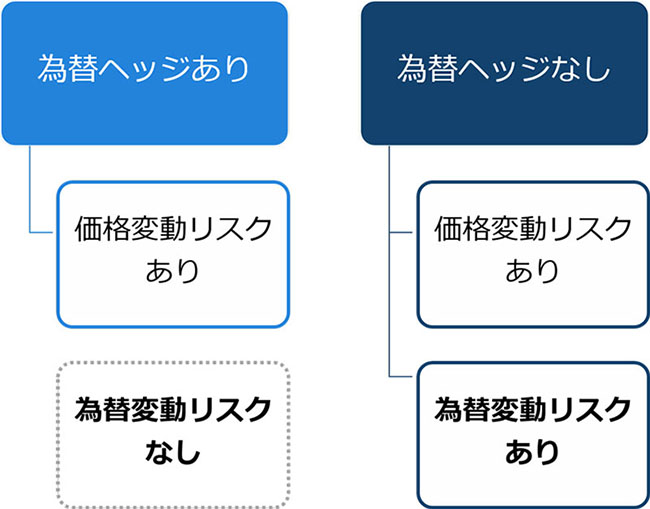

■外国資産に投資をする場合のリスク

※上図はイメージです。すべてのリスクを表示しているものではありません。

※「為替ヘッジあり」の商品でも、為替変動の影響を完全に避けることができるものではありません。

「為替ヘッジなし」、「為替ヘッジあり」のメリット・デメリット

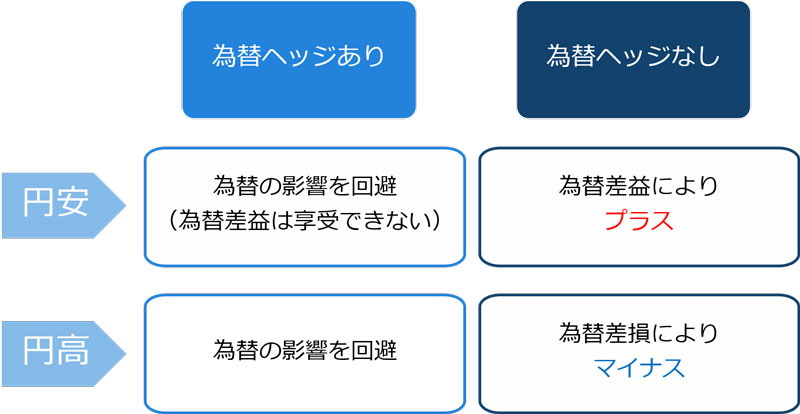

「為替ヘッジなし」のメリット・デメリット

メリット:為替が円安に進んだ場合、為替差益を得ることができます。

デメリット:為替が円高に進んだ場合、為替差損が発生するリスクがあります。

「為替ヘッジあり」のメリット・デメリット

メリット:為替変動による影響を避けることができます。

デメリット:為替差益は享受することができません。ヘッジ・コストがかかる場合があります(次にご説明します)。

「為替ヘッジ」の注意点は?

日本よりも金利の高い通貨に投資して為替ヘッジをする場合には、「ヘッジ・コスト」として日本との金利差分を負担することもあります。

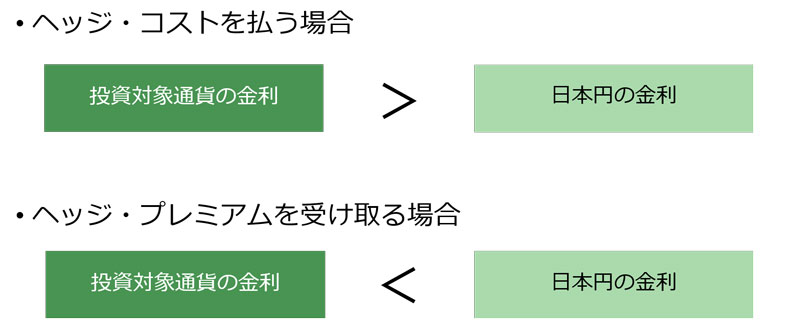

「ヘッジ・コスト」と「ヘッジ・プレミアム」

為替ヘッジとは、一般的に為替変動リスクの影響を回避するのと引き換えに、今の時点であらかじめ、「将来の為替レート」を予約します。例えば、「1 年後に、1 米ドル=○○円で交換する」という約束を結ぶことによって、為替レートの変動による影響を回避しようというものです。また、為替予約による通貨の交換を約束する2者間に不公平が生じないよう、「将来の為替レート」は、交換される通貨間の金利差も考慮したレートになります。

保有する通貨よりも金利の高い通貨に為替ヘッジを行なう場合は、金利差相当額を支払うことになり(これを「ヘッジ・コスト」と言います。)、全体の運用成果を押し下げる要因となります。

保有する通貨よりも金利の低い通貨に為替ヘッジを行なう場合は、金利差相当額を受け取ることになり(これを「ヘッジ・プレミアム」と言います。)、全体の運用成果を押し上げる要因となります。

円の短期金利は多くの通貨より低い水準にあるため、大半の通貨に対してはヘッジ・コストを支払う必要があります(2019年6月末時点)。一方、円より短期金利が低い通貨に為替ヘッジを行う場合には、ヘッジ・プレミアムを受け取ることもあります。

※上図はイメージです。

※為替ヘッジを完全に行なうことができない場合などもあり、実際には、金利差の全てがヘッジ・コストやヘッジ・プレミアムになるとは限りません。

まとめ

外国資産に投資するETFや投資信託を選ぶ際は、為替の動向や、投資する国の通貨の短期金利の動向などを考慮し、為替変動の影響を受ける「為替ヘッジなし」か、影響を避ける「為替ヘッジあり」のどちらを選択するか見極める必要があります。

関連コンテンツ

日興AMファンドアカデミー マーケットライブラリー では様々な投資に役立つ読み物を提供しています。ぜひご覧ください。

こよみ(2018年6月29日) 為替ヘッジ‘あり’と‘なし’どっちを選ぶ?