基準価額変動リスクの大きいファンドですので、お申込みの際は、当ファンドのリスクを充分に認識・検討し、慎重に投資のご判断を行なっていただく必要があります。

当ファンドは米国人(米国居住者、米国の法令に基づき設立されたまたは米国に主たる事業所を置く法人その他の組織およびその役職員のための年金制度、ならびに米国の所得税の対象となる遺産および信託を含みます。)の購入および保有を制限しています。

お知らせ

ファンドの資料

基準価額と指数の推移(上場来)

基準価額と指数の推移(設定来)

- ※基準価額は、信託報酬控除後の値です。

- ※指数は、グラフの始点の基準価額に合わせて指数化しております。

- ※「S&P500先物2倍レバレッジ日次指数(エクセスリターン)」の著作権などについてはファンドの特色–「S&P500先物2倍レバレッジ日次指数(エクセスリターン)」の著作権などについて」をご覧ください。

- ※当該実績は過去のものであり、将来の運用成果等を保障するものではありません。

ファンドの特色

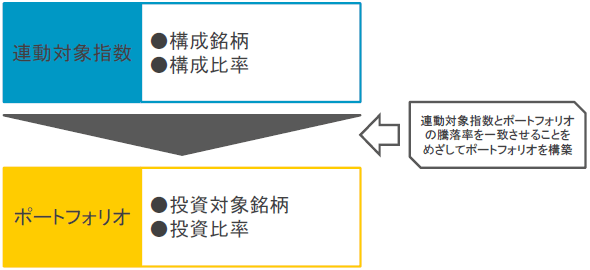

当ファンドは、主として国内外の公社債などに投資するとともに、米国の株価指数先物取引の買建玉の時価総額の合計額が、純資産総額に対して約2倍程度になるように日々調整を行ない、信託財産の1口あたりの純資産額の変動率をS&P500先物2倍レバレッジ日次指数(エクセスリターン)の変動率に一致させることをめざして運用を行ないます。

S&P500先物2倍レバレッジ日次指数(エクセスリターン)の動きに連動する投資成果をめざします。

- 信託財産の1口あたりの純資産額の変動率を「S&P500先物2倍レバレッジ日次指数(エクセスリターン)」の変動率に一致させることをめざして、主として国内外の公社債などに投資するとともに、米国の株価指数先物取引の買建玉の時価総額の合計額が、純資産総額に対して約2倍程度になるように日々調整を行ないます。

※当ファンドの運用は、実質的に日興アセットマネジメント アメリカズ・インク*が行ないます。

*2025年9月1日、日興アセットマネジメント アメリカズ・インクは「アモーヴァ・アセットマネジメント・アメリカズインク」に社名変更します。

※公社債への投資により安定した収益の確保をめざして運用を行なう、マネー・アカウント・マザーファンドに投資する場合があります。

※為替ヘッジによって為替変動リスクの低減を図りますが、為替変動リスクを完全に排除できるものではありません。なお、為替ヘッジを行なう際、対象通貨の短期金利より円の短期金利が低い場合には、為替ヘッジコストがかかります。

※市況動向および資金動向などにより、上記のような運用が行なえない場合があります。

受益権を東京証券取引所に上場しており、取引時間中であればいつでも売買が可能です。

- 売買単位は1口単位です。(2025年4月19日現在)

- 売買手数料は、取扱会社が定めるものによります。

- 取引方法は原則として株式と同様です。

※詳しくは、取扱会社へお問い合わせください。

現金をもって受益権の購入申込みを行ないます。

- 購入申込受付日の翌営業日の基準価額による購入となります。

解約請求による途中換金をすることができます。

- 換金申込受付日の翌営業日の基準価額による換金となります。

受益権をもって公社債などと交換することはできません。

主な投資制限

- 株式への投資割合には、制限を設けません。

- 外貨建資産への投資割合には、制限を設けません。

運用プロセス

※上記は将来変更される場合があります。

当社ファンドにおけるデリバティブ取引等のリスク管理方法について

S&P500先物2倍レバレッジ日次指数(エクセスリターン)とは?

S&P500先物2倍レバレッジ日次指数(エクセスリターン)は、日々の騰落率をS&P500先物指数(エクセスリターン)の騰落率の2倍として計算された指数です。基準時を1997年9月9日に置き、その日の指数値を100ポイントとして算出します。

先物指数におけるエクセスリターンは、金利を加味していません。

S&P500先物2倍レバレッジ日次指数(エクセスリターン)の変動率は、2日以上離れた日との比較においては、複利効果などにより、S&P500先物指数(エクセスリターン)の変動率の2倍となるわけではありません。

「上場インデックスファンドS&P500先物レバレッジ2倍」の最新情報

「上場インデックスファンドS&P500先物レバレッジ2倍」の最新情報は、以下のリンクよりご覧いただけます。

日本取引所グループ公式サイトでは、ETFの概要や上場銘柄一覧等の充実したコンテンツが掲載されています。

スタンダード&プアーズ

- S&P 500 先物2倍レバレッジ日次指数

「超過リターン」を選択してください。

ファクトシートと、S&P ファクター指数メソドロジーについては、ページからPDFを取得してください。

「S&P500先物2倍レバレッジ日次指数(エクセスリターン)」の著作権などについて

S&P500先物2倍レバレッジ日次指数(エクセスリターン)はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これの使用ライセンスが日興アセットマネジメント株式会社に付与されています。S&P®、S&P 500®、US 500、The 500、iBoxx®、iTraxx®およびCDX®は、S&PGlobal, Inc.またはその関連会社(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。これらの商標の使用ライセンスはSPDJIに付与されており、日興アセットマネジメント株式会社に一定の目的でサブライセンスされています。「上場インデックスファンドS&P500先物レバレッジ2倍」は、SPDJI、Dow Jones、S&P、またはそれらの各関連会社によって後援、推奨、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行なわず、S&P500先物2倍レバレッジ日次指数(エクセスリターン)のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

留意事項

- 投資者の皆様の投資元金は保証されているものではなく、市場取引価格または基準価額の下落により、損失を被り、投資元金を割り込むことがあります。ファンドの運用による損益はすべて投資者(受益者)の皆様に帰属します。なお、当ファンドは預貯金とは異なります。

- 当ファンドは、主に公社債および株価指数先物取引にかかる権利を投資対象としますので、公社債の価格の下落、株価指数先物取引にかかる権利の価格変動や、公社債の発行体の財務状況や業績の悪化などの影響により、基準価額が下落し、損失を被ることがあります。また、外貨建資産に投資する場合には、為替の変動により損失を被ることがあります。

当ファンドの主なリスクは以下の通りです。

- 価格変動リスク

- 公社債は、金利変動により価格が変動するリスクがあります。一般に金利が上昇した場合には価格は下落し、ファンドの基準価額が値下がりする要因となります。ただし、その価格変動幅は、残存期間やクーポンレートなどの発行条件などにより債券ごとに異なります。

- 株価指数先物取引にかかる権利の価格は、株価指数の計算根拠となる対象企業の株価や、株価指数を構成する株式市場の値動きに影響を受けて変動します。また、国内および海外の他の株価指数の値動きに連動して変動することもあります。ファンドにおいては、株価指数に関係する株式および株価指数を構成する株式市場の値動きに予想外の変動があった場合、株価指数先物取引にかかる権利の価格にも予想外の変動が生じる可能性があり、重大な損失が生じるリスクがあります。

- 流動性リスク

- 市場規模や取引量が少ない状況においては、有価証券および株価指数先物取引にかかる権利の取得、売却時の売買価格は取引量の大きさに影響を受け、市場実勢から期待できる価格どおりに取引できないリスク、評価価格どおりに売却できないリスク、あるいは、価格の高低に関わらず取引量が限られてしまうリスクがあり、その結果、不測の損失を被るリスクがあります。

- 信用リスク

- 公社債および短期金融資産の発行体にデフォルト(債務不履行)が生じた場合またはそれが予想される場合には、公社債および短期金融資産の価格が下落(価格がゼロになることもあります。)し、ファンドの基準価額が値下がりする要因となります。また、実際にデフォルトが生じた場合、投資した資金が回収できないリスクが高い確率で発生します。

- 為替変動リスク

- 外貨建資産については、原則として為替ヘッジを行ない、為替変動リスクの低減を図ります。ただし、為替変動リスクを完全に排除できるものではありません。なお、為替ヘッジを行なうにあたっては、円の金利が為替ヘッジを行なう通貨の金利より低い場合、この金利差に相当するヘッジコストが発生します。為替および金利の動向によっては、為替ヘッジに伴なうヘッジコストが予想以上に発生する場合があります。

- デリバティブリスク

- 金融契約に基づくデリバティブとよばれる金融派生商品を用いることがあり、その価値は基礎となる原資産価値などに依存し、またそれらによって変動します。デリバティブの価値は、種類によっては、基礎となる原資産の価値以上に変動することがあります。

- レバレッジリスク

- ファンドが連動目標とする「S&P500先物2倍レバレッジ日次指数(エクセスリターン)」は、日々の騰落率がS&P500先物指数(エクセスリターン)の騰落率の2倍となるように計算された指数であり、ファンドは、原則として米国の株価指数先物取引の買建玉の時価総額の合計額が、信託財産の純資産総額に対して約2倍程度になるように日々調整を行ないます。したがって、株式市況の影響を大きく受けます。S&P500先物指数(エクセスリターン)が下落した場合は、S&P500先物指数(エクセスリターン)の値動きに比べて、大きな損失が生じる可能性があります。

- 投資方針通りの運用ができないリスク

次のような要因により、投資方針通りの運用ができず、目標とする投資成果が達成できない場合があります。- S&P500指数が大きく変動し、株価指数先物取引が制限値幅によりストップ高、またはストップ安などした場合。

- 株価指数先物市場の流動性の低下等により、必要な取引数量のうち全部または一部の取引が成立しない場合。

- 追加設定・解約の発生による運用資金の大幅な変動が発生した場合。

S&P500先物2倍レバレッジ日次指数(エクセスリターン)と基準価額の主なカイ離要因

当ファンドは、基準価額の変動率をS&P500先物2倍レバレッジ日次指数(エクセスリターン)の変動率に一致させることをめざしますが、次のような要因があるため、同指数と一致した推移をお約束できるものではありません。

- 株価指数先物取引の買建玉の時価総額の合計額が必ずしも純資産総額の2倍と同額にならないこと。

- 日々の追加設定・解約などに対応した株価指数先物取引の約定価格と評価価格(終値)に差が生じること。

- S&P500先物2倍レバレッジ日次指数(エクセスリターン)の採用先物と当ファンドの保有先物との限月が、ロールオーバーのタイミングにより完全に合致しないこと。

- 公社債および現金預金からの利金や為替ヘッジによるヘッジコストが発生すること。

- 信託報酬、売買委託手数料、監査費用などの費用をファンドが負担すること。

- 株価指数先物の最低取引単位の影響を受けること。

金融商品取引所で取引される市場価格と基準価額のカイ離

当ファンドは東京証券取引所に上場され公に取引されますが、市場価格は、主に当ファンドの需要、当ファンドの運用成果および投資者が代替的な投資と比較して当ファンドが全般的にどの程度魅力的であるか、などの評価に左右されます。したがって、当ファンドの市場価格が、基準価額を下回って取引されるかまたは上回って取引されるかは予測することはできません。

※S&P500先物2倍レバレッジ日次指数(エクセスリターン)に内在する性質に関する注意点

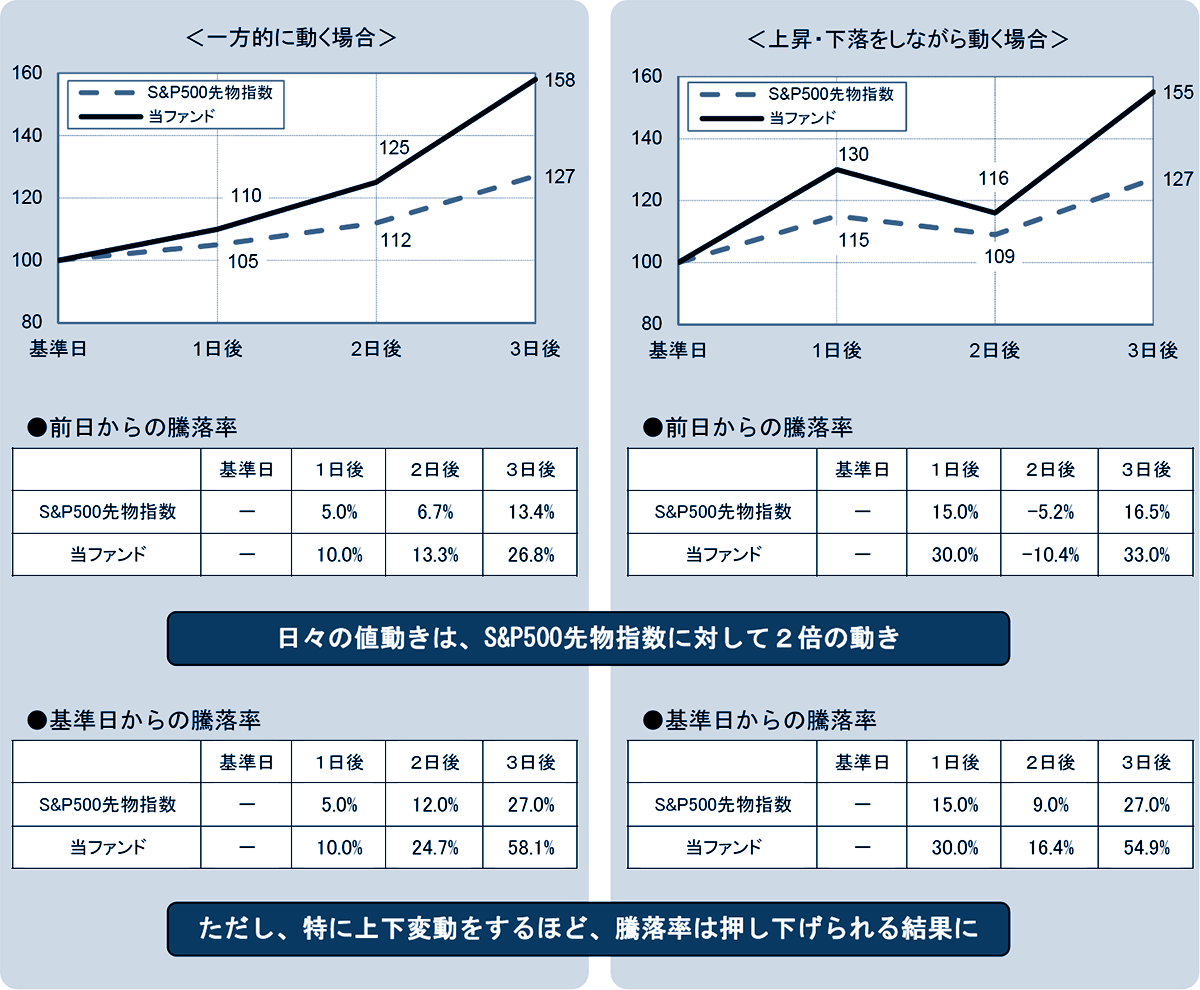

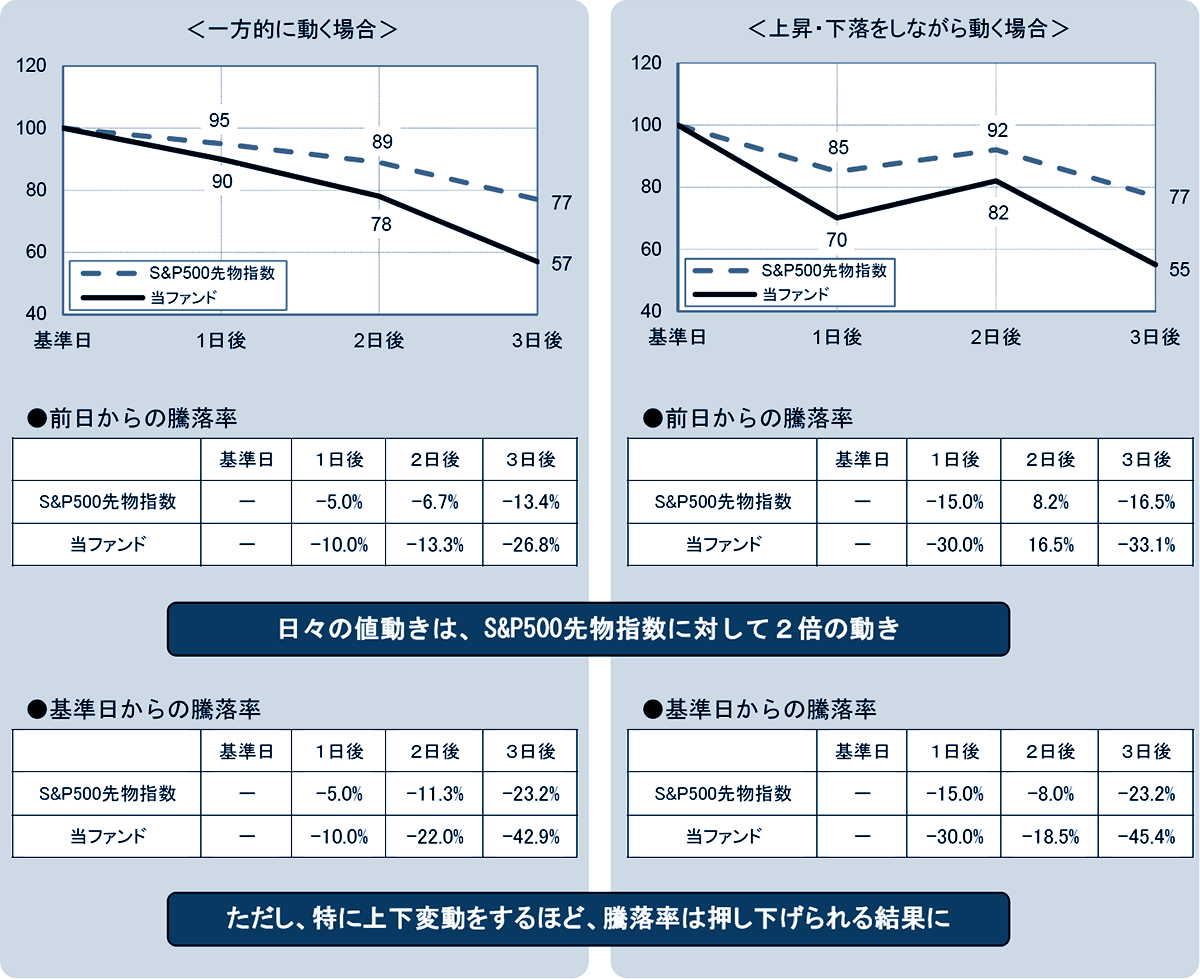

- S&P500先物2倍レバレッジ日次指数(エクセスリターン)は、前営業日に対する当該営業日の騰落率が、同期間のS&P500先物指数(エクセスリターン)の騰落率の2倍となるよう計算されます。しかしながら、2営業日以上離れた期間におけるS&P500先物2倍レバレッジ日次指数(エクセスリターン)の騰落率は、複利効果などにより、一般にS&P500先物指数(エクセスリターン)の2倍とはならず、計算上、差が生じます。

- 2営業日以上離れた期間におけるS&P500先物2倍レバレッジ日次指数(エクセスリターン)の騰落率とS&P500先物指数(エクセスリターン)の騰落率の2倍との差は、当該期間中のS&P500先物指数(エクセスリターン)の値動きによって変化し、プラスの方向にもマイナスの方向にもどちらにも生じる可能性があります。ただし一般に、一定のレンジ内でS&P500先物指数(エクセスリターン)の値動きが上昇・下降を繰り返した場合に、マイナスの方向に差が生じ、S&P500先物2倍レバレッジ日次指数(エクセスリターン)の指数値は逓減する可能性が高くなります。また、一般に、期間が長くなれば長くなるほど、その差が大きくなる傾向があります。

※基準価額の変動要因は、上記に限定されるものではありません。

その他の留意事項

- 当資料は、投資者の皆様に「上場インデックスファンドS&P500先物レバレッジ2倍/愛称:上場S&P500レバレッジ2倍」へのご理解を高めていただくことを目的として、日興アセットマネジメントが作成した販売用資料です。

- 当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- 投資信託は、預金や保険契約とは異なり、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、銀行など登録金融機関で購入された場合、投資者保護基金の支払いの対象とはなりません。

- 当ファンドは、大量の解約が発生し、短期間で解約資金の手当てをする必要が生じた場合や、主たる取引市場において市場が急変した場合などに、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格どおりに取引できないリスク、評価価格どおりに売却できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響をおよぼす可能性や、換金の申込みの受付を中止する可能性、換金代金のお支払が遅延する可能性があります。

- 当ファンドの基準価額の上昇率・下落率は、2営業日以上の期間の場合、通常、同期間のS&P500先物指数(エクセスリターン)の上昇率・下落率の約2倍程度とはなりません。そのため、それが長期にわたり継続することにより、期待した投資成果が得られない恐れがあります。

上記の理由から、当ファンドは、一般的に長期間の投資には向かず、比較的短期間の市況の値動きを捉えるための投資に向いている金融商品です。 - 投資信託の運用による損益は、すべて受益者の皆様に帰属します。

- ETFを金融商品取引所で売買される場合には、委託会社作成の投資信託説明書(交付目論見書)は交付されません。売買をお申込みになる証券会社に、当該取引の内容についてご確認ください。

- 株式または金銭の拠出により当ファンドの取得(応募、追加設定)をご希望の場合には投資信託説明書(交付目論見書)を販売会社(指定参加者)よりお渡しいたしますので、必ず内容をご確認ください。

商品概要

※市場を通してお取引するお客様に向けた内容となっています。

| ファンド名 | 上場インデックスファンドS&P500先物レバレッジ2倍(愛称:上場S&P500レバレッジ2倍) |

|---|---|

| 商品分類 | 追加型投信/海外/株式/ETF/インデックス型 |

| 銘柄コード | 2239 |

| 投資対象 | S&P500先物2倍レバレッジ日次指数(エクセスリターン)の変動率に一致させることをめざす投資信託証券 |

| 上場市場 | 東京証券取引所 |

| 上場日 | 2023年3月17日(2023年3月14日設定) |

| 取引所における売買単位 | 1口単位 |

| 課税関係 | 課税上は、上場証券投資信託として取り扱われます。

|

| 信託期間 | 無期限 |

| 計算期間 | 毎年1月21日から翌年1月20日まで |

| 決算日 | 毎年1月20日 |

| 収益分配 | 信託財産から生ずる配当等収益などから諸経費などを控除後、全額分配することを原則とします。 ※将来の分配金の支払いおよびその金額について保証するものではありません。 |

| 受託銀行 | 三井住友信託銀行株式会社 |

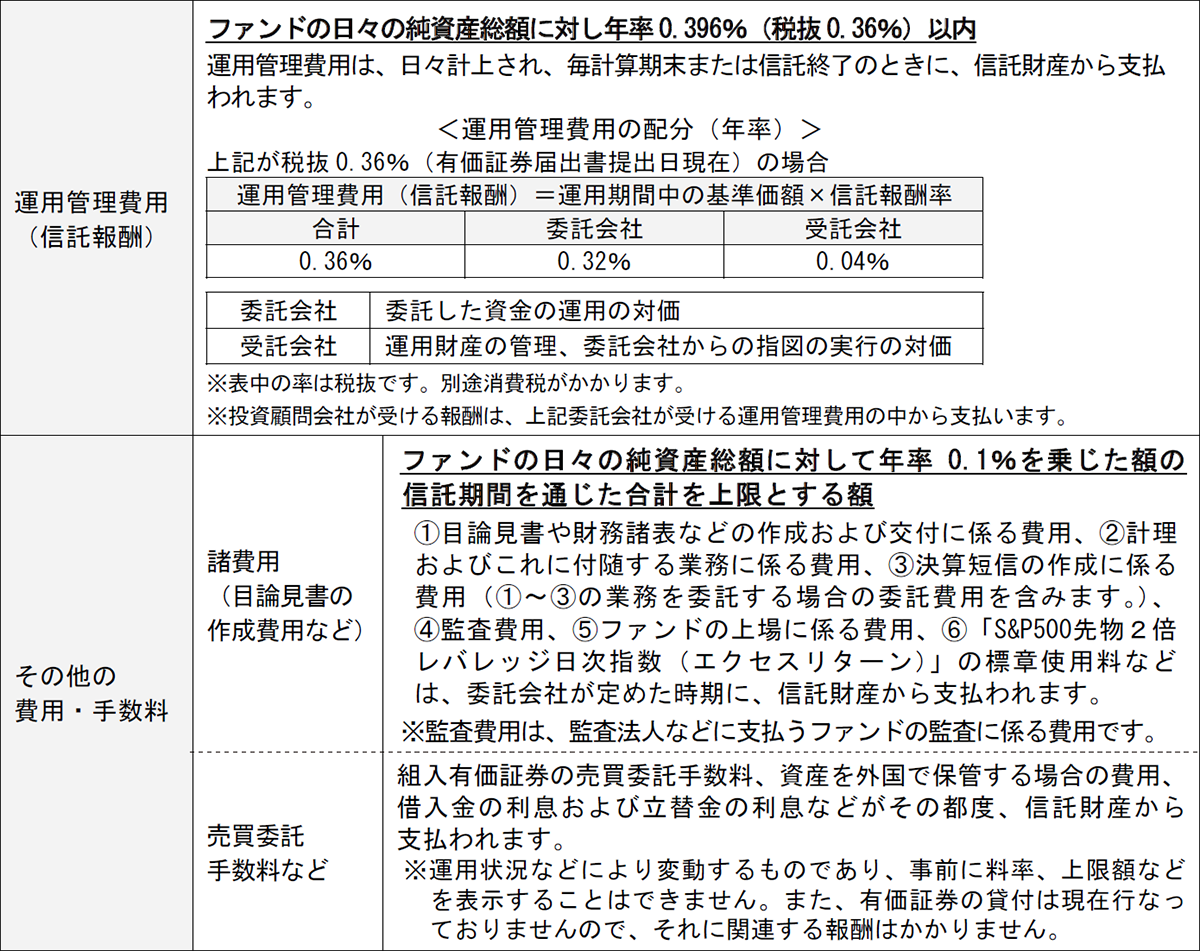

手数料等の概要

お客様には、以下の費用をご負担いただきます。

[売買時にご負担いただく費用]

- 売買手数料

- 取扱会社が定める手数料とします。詳しくは、取扱会社にお問い合わせください。

[投資者が信託財産で間接的に負担する費用]

※投資者の皆様にご負担いただくファンドの費用などの合計額については、保有期間や運用の状況などに応じて異なりますので、表示することができません。

FUND DATA

基準価額と指数の推移(上場来)

基準価額と指数の推移(設定来)

- ※基準価額は、信託報酬控除後の値です。

- ※指数は、グラフの始点の基準価額に合わせて指数化しております。

- ※「S&P500先物2倍レバレッジ日次指数(エクセスリターン)」の著作権などについてはファンドの特色–「S&P500先物2倍レバレッジ日次指数(エクセスリターン)」の著作権などについて」をご覧ください。

- ※当該実績は過去のものであり、将来の運用成果等を保障するものではありません。

決算短信

分配金情報

- ※税引前、1口当たりの金額です。

- ※上記は過去のものであり、将来の運用成果等を約束するものではありません。

- ※分配金価額は収益分配方針に基づいて委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

大口投資家のための一部償還(交換・解約)、設定について

当ファンドは、東京証券取引所での売買の他、指定参加者に対し、直接追加設定・交換のお申込みができます。

一部償還(交換・解約)、設定については指定参加者へお問い合わせください。

基準価額の値動きに関する注意事項

基準価額の変動についてのQ&A

- Q.

- 日々の基準価額の値動きがS&P500先物指数(エクセスリターン)(以下、「S&P500先物指数」といいます。)の値動きの2倍の動きをした場合には、ファンドの保有期間中の投資成果も、2倍になるのですか。

- A.

- 投資家ごとのファンド保有期間中の投資成果は、日々の基準価額の値動きがS&P500先物指数の値動きの2倍の動きをした場合であっても、2日以上離れた日との比較においては、2倍の投資成果を得られるわけではありません。

基準価額の値動きのイメージ(S&P500先物指数が上昇局面の場合)

- ※上記騰落率はすべて、小数第2位を四捨五入。

- ※グラフ・データはあくまでも計算例であり、株式市場全体の値動きと基準価額の関係をわかりやすく、強調して表わしたものです。実際の値動きを示唆したものではありません。

基準価額の値動きのイメージ(S&P500先物指数が下落局面の場合)

- ※上記騰落率はすべて、小数第2位を四捨五入。

- ※グラフ・データはあくまでも計算例であり、株式市場全体の値動きと基準価額の関係をわかりやすく、強調して表わしたものです。実際の値動きを示唆したものではありません。