Series2.「投信の仕組み」これだけは

6. 「上がっている・下がっている」はその理由とともに考える

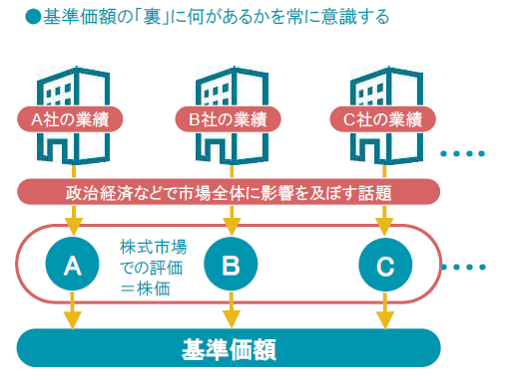

基準価額は何を反映しているかを考えましょう。

つい基準価額の上下に一喜一憂してしまいがちですが、基準価額は投信の「中身」を日々反映しているに過ぎない、ということを忘れてはなりません。

例えば株式ファンドであれば、その中身の株式の株価が「平均」2割上がったからこそ、投信の基準価額が約2割上がっているのです。そして、その元々の株価上昇にはきっと、何らかの理由があったはずです。

基準価額の向こう側には市場があり、そのまた奥には企業活動などの「実体」があることを常に思い出す必要があります。基準価額が12,000円や15,000円になったことだけを見て「もう高い」とか「一旦利益を確定した方がいい」などと言う人がいますが、中身の検討をしない限り何の判断もできないのです。

基準価額が「2割上昇」した背景にある株価の「2割上昇」が、もしその企業の「企業収益の2割増」に支えられたものであるなら、基準価額12,000円の今は、10,000円の頃に比べて「割高になった」とは言えません。

そもそも投信の商品性によっては、10,000円の頃の「中身」と今の「中身」の顔ぶれは相当違うかも知れないのです。ファンドマネージャーが、割高になった銘柄を外して、割安または妥当な株価の銘柄に入れ替えていたとしたら、やはり12,000円は割高とは言えません。

そしていつでも一番重要なのは「今後、上がるかどうか」です。過去の上昇または下落の背景と「今後上がるかどうか」の両方を検討してはじめて、その基準価額で買って良いのかどうかが判断できるわけです。

とはいえ、今後を見通すのは簡単なことではありません。だからこそ「一旦売って」とか「また下がったら買って」などとタイミングを計るのではなく、「経済は成長するんだから、放っておいても預貯金よりは…」くらいの「長期のんびりスタンス」を日興アセットはお勧めしたいのです。