ETFの取引について詳しく知ってみよう②価格編

- 2019年11月7日(2020年7月31日更新)

日本のETFや株式の取引は、主に東京証券取引所の売買システムによって行われています。そして、株価などの情報は東京証券取引所から情報ベンダーを通じてテレビやインターネットなどで配信されています。そんなETFや株式の取引のインフラとしての役割を担う東京証券取引所(以下、東証)岡崎氏に、ETF投資をはじめるにあたってのETFの価格についてやこれから役に立つ情報をわかりやすく教えてもらいました。

目次

ETFの価格について詳しく教えてください。

ETFには、市場価格と基準価額があります。この2つはそれぞれが日々変動するため、どのような値動きをしているのかを確認してみるのがいいでしょう。

市場価格は、東証で売買されるときの取引価格です。通常、個人投資家の方が証券会社を通じて売買する際の価格です。 株式と同様に需給の状況に応じて、リアルタイムに変動します。

基準価額は、ETF1口あたりの時価総額(純資産総額)で、1日1回算出されます。ファンド(ETF)の保有する原資産の時価に応じて変動します。

東証マネ部!のサイトには、ETFの銘柄ごとの商品ページがあり、商品概要や前日までの市場価格や基準価額などの情報を確認できます。

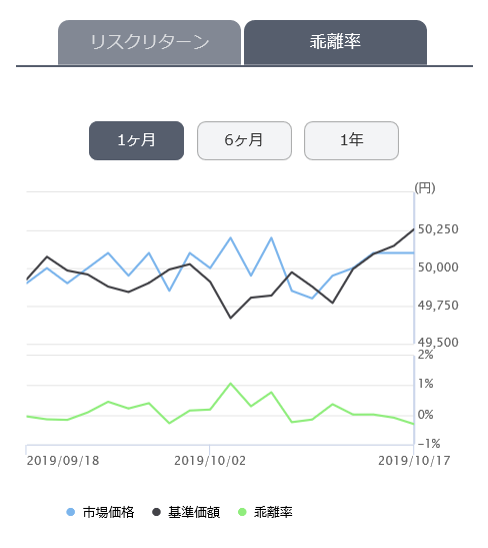

例として、日興アセットマネジメントの上場インデックスファンド海外債券(FTSE WGBI)毎月分配型(銘柄コード:1677)のグラフを見てみます。

ETFの市場価格と基準価額と乖離率の例(上場インデックスファンド海外債券(FTSE WGBI)毎月分配型)

*2019年10月18日時点

上図のグラフの見方をご紹介いたします。

まず、2つの価格の差については、

市場価格>基準価額 であれば、割高(プレミアム)

市場価格<基準価額 であれば、割安(ディスカウント)と判断します。

そして、乖離率という数値が表示されています。こちらのサイトでは、過去1か月、6か月、1年間の乖離率の推移を確認することができます。乖離率は、基準価額と市場価格の差から算出しています。乖離率の算出方法は、前日市場価格÷前日基準価額を1口あたりに換算した値の割合です。

乖離率は0%になることはないですが、0%にできるだけ近いことがポイントです。0%に近い水準で推移しているほど、基準価額に近い水準で売買されているといえます。

ただし、市況や原資産の流動性が低いなどの理由で、乖離率が大きくなったり、0%に近づかないケースがあったりすることには注意する必要があります。

チェックしておいたほうがいいETF情報があれば教えてください。

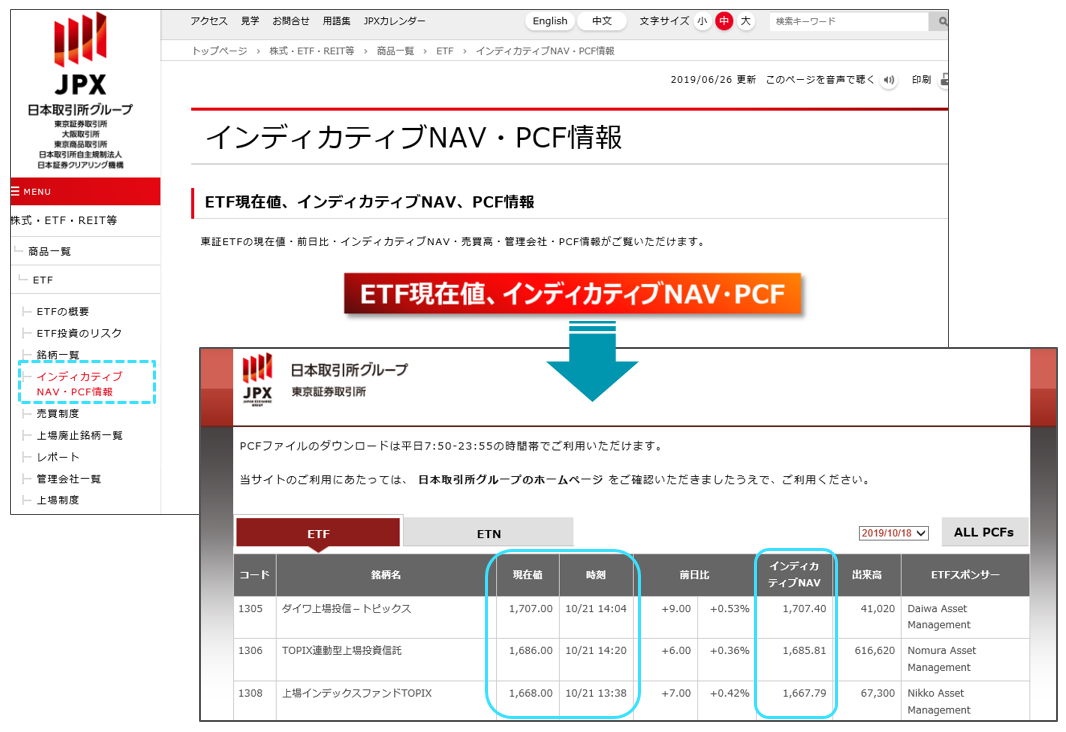

東証のウェブサイトで配信している、インディカティブNAVとPCFをぜひ活用していただければと思います。

インディカティブNAV = Indicative Net Asset Value(=一口当たり推定純資産額)は、リアルタイムに算出されたETFの理論価格で、15秒に1回更新されます。iNAVとも呼ばれます。

PCF は、 Portfolio Composite File (=保有銘柄情報)の略称で、ファンドの保有内容が確認できます。

ETF現在値、インディカティブNAV、PCF情報

ここで、ETFの価格にインディカティブNAVが新たに出てきました。市場価格と基準価額とインディカティブNAVの3つのETFの価格についての整理は下記の表です。

ETFの価格の種類

| 名称 | 算出頻度 | 備考 |

|---|---|---|

| 基準価額(NAV) | 1日1回(日々開示) | ETFが保有する資産等を前日終値に基づき算出した価格 |

| インディカティブNAV | 取引時間中15秒毎 | ETFが保有する資産等を現在値に基づき算出した価格 |

| 市場価格 | 取引時間中リアルタイム | 市場で取引する際の価格 |

出所:東証ウェブサイト

インディカティブNAVとPCF情報の確認方法

インディカティブNAVの活用方法についてですが、まず、インディカティブNAVと現在値の価格差をチェックしてみましょう。そして、ETFの銘柄の約定時間(表でいう「時刻」)と現在時刻に差がある場合は、取引があまり頻繁にはされていないことを意味します。まずは、時間があるときにインディカティブNAVを1分くらい更新しつつ眺めてみて、「時刻」が更新されるかどうかを確認してみるといいかもしれません。

そして、PCFでは、投資対象の中身(構成銘柄)をすべて確認するのに有用です。インディカティブNAVはPCFを使って計算されていますし、マーケットメイカーなどプロの投資家も、このPCFを使ってETFの適正価格を計算しています。銘柄の入れ替えがあった後に確認してみるのもいいかもしれません。ETFの銘柄名の箇所をクリックすると、エクセルファイルが開き、PCFが確認できます。

板の薄い(注文数量が少ない)ETFは売買できないとみなして、取引を避けた方がいいのでしょうか。

東証のETFでは、マーケットメイク制度*が流動性を補完しているため、板の情報だけで流動性が判断できないこともあります。

マーケットメイク制度では、マーケットメイカー(証券会社やETF取引を専業とするトレーディング会社の総称)はそれぞれのETFの板に注文を出す義務を負っています。ETFの価格は原資産の値段で決まるため、マーケットメイカーは原資産の値段をもとに、ある程度の余裕をもった価格で常に注文を出しています。もし、注文が出ていない時には、成行ではなく、指値で注文を出すことで、マーケットメイカーに投資家側から取引を促すこともできます。

*マーケットメイク制度:東証では、国民の安定的な資産形成に対する重要性が高まっていることを背景に、少額分散投資に資する商品の一つである、ETFの流動性を向上させるために、2018年7月2日に導入されました。

本制度において、東証は、申請をもとに銘柄ごとにマーケットメイカーを指定し、指定を受けたマーケットメイカーは、気配提示義務を履行することで、インセンティブ(報酬)を得ることができます。マーケットメイカーが気配提示義務を履行することによって、対象のETFに対して、需給動向を踏まえた公正な価格で、十分な量の気配が提示されることになり、投資家の皆様が売買をしたいタイミングで、より良い価格で売買する環境を提供できるようになります。

投資初心者はどの銘柄から始めたらいいでしょうか。

初心者の方におすすめしている選び方をご紹介します。

1.身近な銘柄のETF

日経平均や、TOPIXなどの日本の代表的な株式市場の指数に連動する指数であれば、ニュースなどでもなじみがあり、どういった値動きかを確認しやすいでしょう。

2.分配金利回りに注目したETF

ETFに投資すると、決算ごとに分配金を受け取ることができます*。例えば、分配金利回りの高さや分配金の支払い回数の多さを背景に、東証リート指数に連動するJリートETFに注目が集まっています。分配金に関心のある方はご投資を検討してみるのもいいかもしれません。

最後になりますが、銘柄選びの際に参考にしていただきたいのは、売買代金よりも「売買されている頻度」や「売買の注文数量」です。板に数量が多く、幅広い価格に注文が並んでいる銘柄だと、取引できる値段もわかりやすいため、取引しやすいと考えられます。

*分配原資が無い場合は分配されません。運用状況によっては、分配金額が変わる場合または分配金が支払われない場合があります。

分配金だけに注目するのではなく、価格変動リスクにもご留意ください。

<お話を伺った方>

岡崎 啓(おかざき けい)

株式会社東京証券取引所 株式部 株式総務グループ ヘッド・オブ・ETF・セカンダリー・トレーディング 調査役

2007年に早稲田大学政治経済学部卒、東京証券取引所に入社。派生商品部やコロケーション推進室、マーケット営業部等を経て2013年より現職。ETFを含む東証現物株式市場の制度設計に携わっており、ETFにおけるマーケットメイク制度の構築や見直しを担当している。

東証マネ部!のETF検索ページはこちら

ETFを検索する

1677 - 上場インデックスファンド海外債券(FTSE WGBI)毎月分配型(愛称:上場外債)

商品トップページ

留意事項

商品概要

●当資料は、日興アセットマネジメントがETFについてお伝えすることなどを目的として作成した販売用資料です。

●掲載されている見解は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。また記載内容の正確性を保証するものでもありません。

●投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。