2025年6月18日

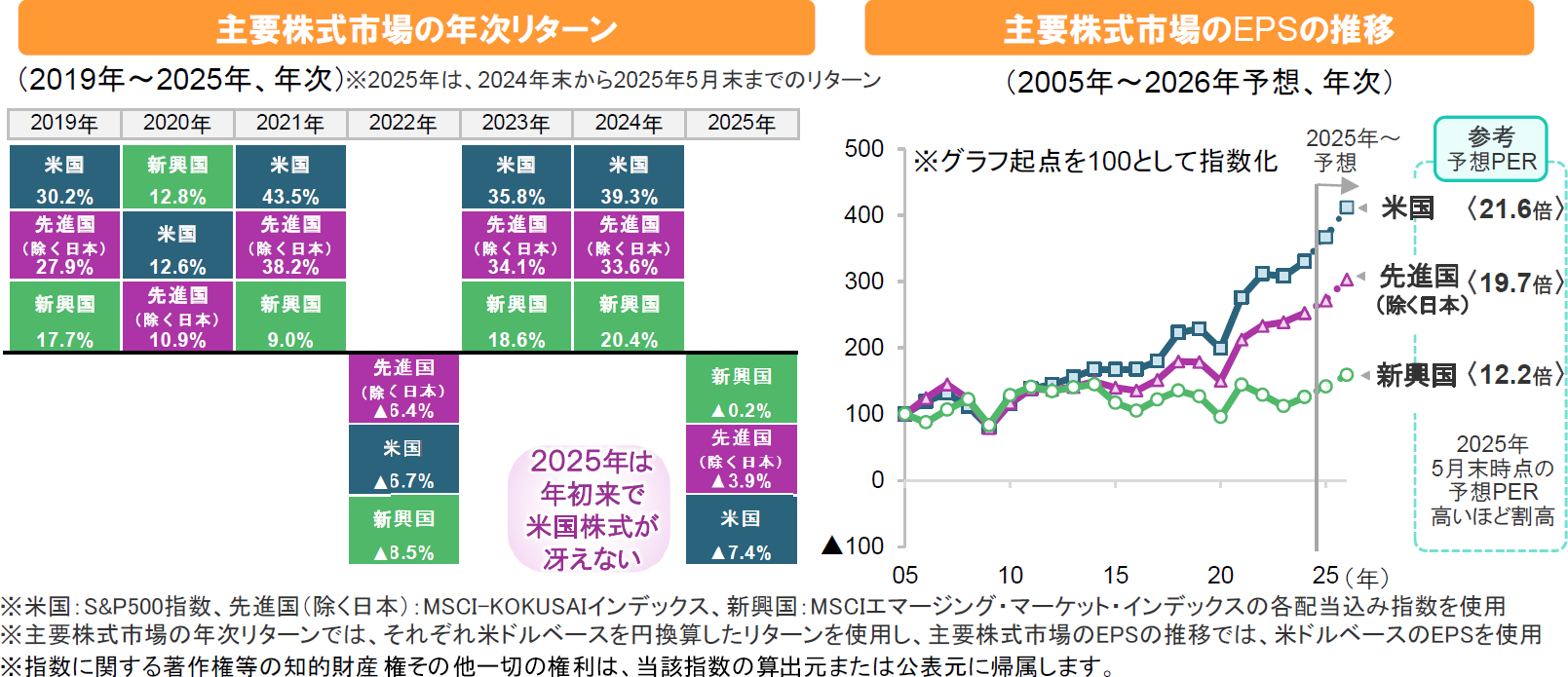

米国株式は、巨大ハイテク企業の技術革新などを支えとする、企業の好調な利益成長を背景に、2023~24年に2年連続で30%超の年次リターンを記録するなど、概ね堅調を維持してきました。しかし今年に入り、他の主要国・地域の株式と比べてパフォーマンスが冴えなくなっています。その背景として、トランプ政権の政策が懸念され、経済・金融面で米国一強が続くといった「米国例外主義」の見方が後退しつつあることが指摘されています。

米国のEPS(一株当たり利益)は、これまで、他の主要国・地域と比較して早いペースで拡大してきました。しかし、「米国例外主義」の下、投資資金が集中した結果、最近では、予想PER(株価収益率)が示唆するように、米国株式の割高感が強まっています。そのため、足元では悪材料に対する米国株式のぜい弱性が高まっており、投資資金の米国離れに備える必要性が増していると考えられます。ただし、市場では米国の企業利益が、関税政策を受けてもなお拡大すると予想されており、米国株式は引き続き、投資対象として重要な位置を占めるとみられます。そのため、米国株式を保有しつつも、米国発のリスクへの備えとして米国以外の世界の株式にも目を向け、分散投資を行なうことが、今後のポイントになると思われます。

米国だけでなく、世界経済の成長を捉えるツールとして、保有されている資産に応じ世界(日本除く)や先進国(日本除く)、新興国の株価指数への連動をめざすETF(上場投資信託)への投資をご検討されてはいかがでしょうか。

信頼できると判断したデータをもとに日興アセットマネジメントが作成

| ETF〔愛称〕 (銘柄コード) |

対象指数 | 売買単価 (2025年6月17日終値) |

上場市場 | 売買単位 | 最低投資金額(概算)* |

|---|---|---|---|---|---|

| 上場MSCI世界株 〔1554〕 |

円換算したMSCI ACWI ex Japan インデックス | 4,881円 | 東京証券取引所 | 1口 | 4,881円 |

| 上場MSCIコクサイ株 〔1680〕 |

円換算したMSCI-KOKUSAIインデックス | 6,053円 | 東京証券取引所 | 1口 | 6,053円 |

| 上場MSCIエマージング株 〔1681〕 |

円換算したMSCI エマージング・マーケット・インデックス | 2,160円 | 東京証券取引所 | 1口 | 2,160円 |

*最低投資金額(概算)は、2025年6月17日終値×最低売買単位。手数料などの費用は含みません。

※上記は過去のものおよび予想であり、将来の運用成果等を約束するものではありません。