新NISAを始める50代のための成長投資戦略

- 公開日:2024年8月23日(2025年1月24日一部修正)

2024年現在、50代の方々はどのような経済環境下で過ごされてきたのか思いを馳せると、多感な高校生の頃はバブルが崩壊、大学に進学された方々が就職されるころは就職氷河期(1993年~2005年)でした。そして働き盛りのタイミングでリーマンショック(2008年)に遭遇します。年金財政の悪化を踏まえて公的年金もあてにできなといった風潮もあり、総じて割を食ってしまった世代とも捉えられているようです。しかしながら、そのような時代を過ごしてきたからこその経験、知見をお持ちではないでしょうか。厚生労働省の令和4年簡易生命表*を見ると、50歳男性の平均余命は32.51年、女性は38.16年となっています。あくまでも平均余命ではありますが、まとまった期間があることが分かります。また、会社勤めの方であれば定年を意識する年代ですが、定年までは5年~15年の時間もあります。

経験、知見、さらに時間がある50代の方々こそ、ご自身のための投資、これからの生活を考えた成長投資戦略が必要なのだと思います。

*厚生労働省のサイトに移動します

50代から始める新NISA

これからの生活を考えた成長投資戦略にはやはり資金的な裏付けが必要であることは言うまでもありません。投資収益が非課税になるお得な制度の新NISAはたいへん有益な制度だと思われます。

新NISAは若い世代を中心に投資を始める大きなきっかけになっていますが、「50代から新NISAを始めるのは遅くないのか?」なんて気にする必要はありません。これからの時間を考えれば十分な運用期間があるのです。

メリット

50代から始める新NISAに関しては、真っ白な状態から始められるので、その効果がどうなったかが分かり易いかと思います。新NISAのメリットは運用収益が非課税になることが中心ですが、これをきっかけに自身のこれからのライフプランを考えることができますし、投資をすることよって経済社会への視点が増えるのではないかと思います。

投資初心者は、損失リスク回避心理が強く働いて、ちょっとの損益で売買をしてしまうことがありますが、新NISA制度は以下のようにある程度の投資期間が取れるように仕向ける性質があり、歯止めになっています。

・つみたて投資枠が設けられたこと。

・投資している株式、投資信託、ETFなどを売却することにより利益確定した場合、空いた投資枠が復活するのが翌年以降になること。

デメリット

50代から始める新NISAに関して、若年層との比較で言えば運用期間が短いということでしょうが、前段でも触れたように平均余命から考えても十分な運用期間が取れるので問題ではないと思います。

なお、新NISA一般のデメリットとしては、

・運用で損失が発生しても損益通算ができない。

・運用対象が要件を満たした株式、リート、投資信託、ETF等に限定されている。

・株式、リート、ETFの貸株ができないなど、課税対象となる通常の投資口座で可能な取引が制限される場合がある。

が挙げられます。

50代のための新NISA活用ポイント

運用期間や金額の考え方

具体的な運用プランですが、これは人それぞれで、ご自身でゆっくりとお考えいただく必要があります。

まずは、これから何をやりたいか定めることではないでしょうか。実は、これが難物なのですが、いい機会なのでぜひ考えてみてください。

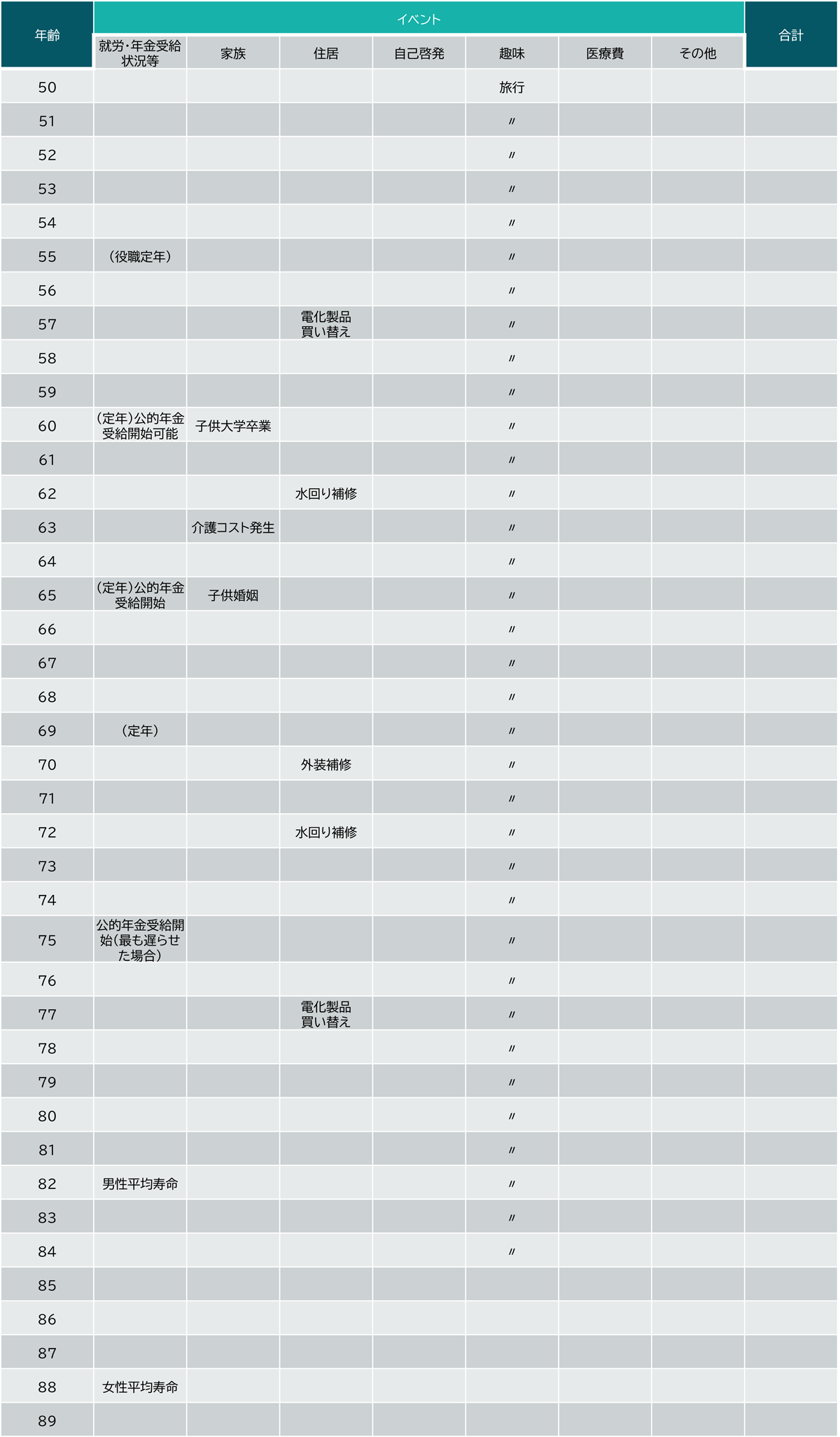

やりたいことに合わせて家族(両親、子供)、住居の将来のことを考えます。粗々でいいので、想定されるライフイベントをエクセルシートに時系列でプロットして見込み金額を置いてみるとイメージし易いのでおすすめです。さらに、昨今、デフレの時代が終わりインフレを意識しないといけなくなってきていますので、日本銀行が政策目標としている年率2%で調節してみます。これらに加えて自己啓発・趣味、医療費、その他にかかる経費を加算します。

次はエクセルシートの参考例になります。

(注意)金額イメージはインフレのため上昇していることを粗々で良いので織り込んでください。

如何でしょうか。思ったよりもお金がかかる、かからないとそれぞれかもしれませんが、これからの生活を考えた成長投資戦略の裏付けとなる資金、資産のおおよその目標が立てられるのではないでしょうか。その資産形成手段の1つが新NISAです。

新NISA以外の非課税投資制度・税制優遇措置との併用

効率的に資産形成のための運用を行う基本的な考え方については、まずは非課税運用制度を最大限に活用し、そのうえで一般的な投資に広げることかと思います。

新NISA以外の非課税投資制度には、確定拠出年金(DC)があります。確定拠出年金には、事業主が従業員の福利厚生として導入している「企業型DC」と、個人として加入する「iDeCo(イデコ/個人型DC)」があります。両者とも運用時に発生した収益は非課税で、受取時にも税制優遇措置が利用できます。iDeCoについては拠出する掛金が全額所得控除の対象となります(企業型DCのマッチング拠出の掛金も同様)。

なお、種々の条件・制約があるiDeCoと違って、新NISAは日本在住の18歳以上の成人であれば年齢制限無く使うことができるなど使い易い制度になっています。

50代の新NISA活用シミュレーション

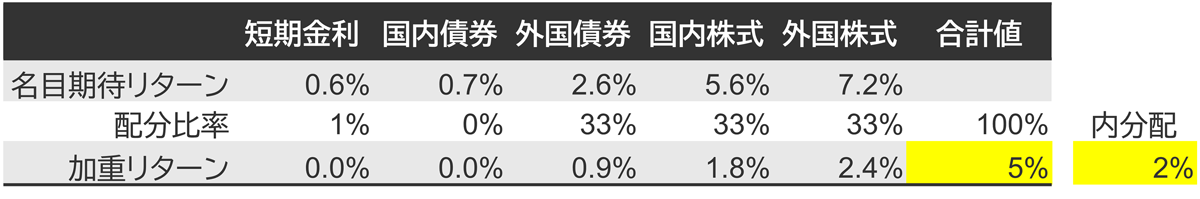

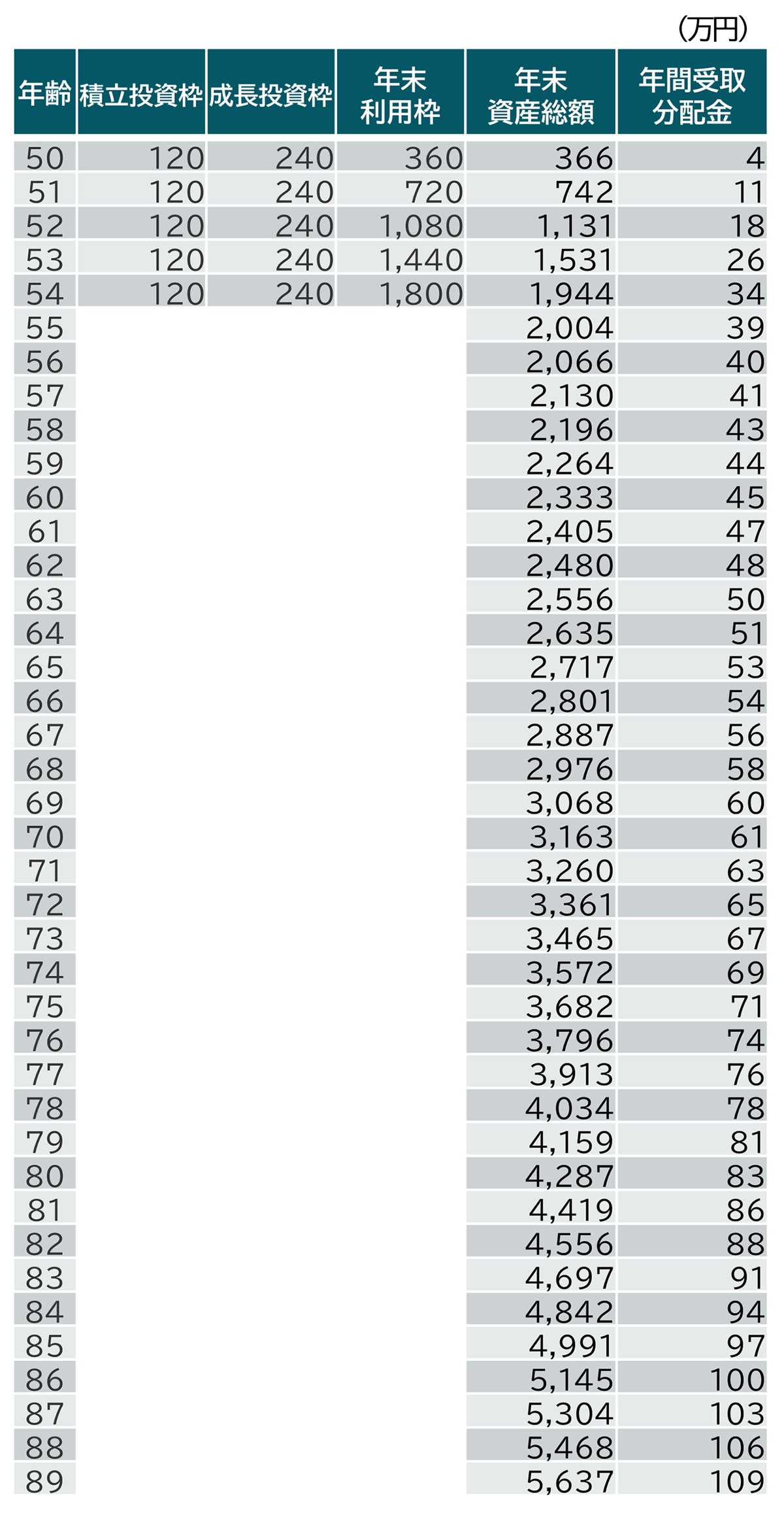

運用はできるだけ長い運用期間を確保し、続けることが大切です。使えるNISA枠を最大限に活用するということで、つみたて投資枠、成長投資枠ともに年間投資枠の上限金額を毎月均等に分割した額を月末に購入したと仮定しました。その運用ですが、日本の個人金融資産の現状が銀行預金・保険に偏っている現状から、短期金利や国内債券による運用を除外し、外国債券、国内株式、外国株式に均等割合で投資したとします。日本の公的年金の運用を担うGPIF(年金積立金管理運用独立行政法人)が公開している2020年度からの第4期中期計画(5ヵ年計画)で示している名目期待リターン(5%程度)で運用ができたとします。

長期の資産形成の運用においては複利効果を生かすため無分配の複利運用が好ましいのですが、上述の期待リターンの5%程度のうち2%は分配金で受け取ることとします。

次の表はGPIF(年金積立金管理運用独立行政法人)が公開している2020年度からの第4期中期計画(5ヵ年計画)で示している名目期待リターンになります。

運用期待収益率(GPIF 2020年度からの第4期中期計画(5か年計画)の名目期待リターンを使って日興アセットが計算)

出所:年金積立金管理運用独立行政法人 基本ポートフォリオの変更について(PDF)

※GPIF(年金積立金管理運用独立行政法人)のサイトに移動します

以下が上述の前提でのシミュレーションになります。

※年齢は運用開始年齢によって違います。また、シミュレーションであって将来の運用成果を約束するものではありません。

如何でしょうか。分配金額を受け取りつつ資産形成ができる様がご理解いただけるのではないでしょうか。

50代のための新NISA×ETF

これからのライフプラン、何をしたいかが資産運用の目的を定めることになります。

「ETFの選び方は?初心者にもおすすめのチェックポイント」でも運用目的を以下の3つに整理して解説しましたが、まだまだ十分な運用期間を確保できる50代の新NISAでETFを活用する投資家にあてはまる考え方ではないでしょうか。

(運用目的)

①利金・分配金を得たい

②分配金を得るとともに元本の成長も目指したい

③元本の成長を目指したい

日興アセットのETFはそのような各運用目的に応えられるものとなっておりますので、ぜひご活用をご検討ください。こちらも前出の「ETFの選び方は?初心者にもおすすめのチェックポイント」を御参考にしていただければと思います。

まとめ

経験、知見、さらに時間がある50代の方々こそ、ご自身のための投資、これからの生活を考えた成長投資戦略が必要で、50代の新NISA活用シミュレーションでご覧いただいたように新NISAの非課税の恩典を活用して、その成長投資戦略を現実のものにしては如何でしょうか。

(以上)

ETFのキホンシリーズ

「ETFのキホン」シリーズでは投資家の皆様にETFを良く知っていただいて、より良く活用していただきたいとの思いで書かせていただいています。

STEP01ETFを理解する

STEP02ETFの種類を知る

筆者 ETFセンター

みなさまの大切な資産運用のために、ETFを少しでもお役立ていただけるよう、ETFに関する情報をお届けしています。